O Índice de Sortino é uma medida que visa avaliar o retorno ajustado ao risco de um investimento, sendo uma variação do Índice de Sharpe. No post de hoje, vemos como é possível analisar o indicador usando como exemplo um portfólio teórico no R.

O Sortino Ratio é uma variação do Sharpe Ratio. Ele mede os retornos ajustados ao risco de investimento ou estratégia. Ao contrário do Índice de Sharpe, ele considera apenas os retornos que caem abaixo de uma meta especificada pelo usuário ou taxa de retorno exigida (ou seja, o desvio negativo). Ele apenas analisa o desvio para baixo e, portanto, não leva em consideração a volatilidade total de um investimento.

O Sortino Ratio é o método mais recente de calcular retornos ajustados ao risco e muitas vezes é considerado uma ferramenta mais valiosa, já que os investidores estão mais interessados apenas no risco negativo. Ele fornece uma medida mais precisa do potencial de investimento de pior desempenho.

O denominador dessa equação (chamado de Downside Deviation ou semi-desvio) pode ser pensado como o desvio dos retornos que caem abaixo de uma meta de taxa de retorno para o portfólio. Essa taxa-alvo é chamada de Taxa Mínima Aceitável, ou MAR. O numerador é o retorno médio da carteira menos o MAR. Pode ser pensado como retornos em excesso da mesma forma que o numerador do Índice de Sharpe, exceto para Sortino, que é superior a qualquer taxa mínima que se deseja escolher.

Como analisar o Índice de Sortino?

No geral, quanto maior for o Índice Sortino, melhor. Isso significa simplesmente que há uma alta recompensa ou os riscos assumidos com o investimento. Se o Índice Sortino for muito baixo, os riscos assumidos podem não compensar. Em geral, quanto maior for o intervalo de tempo para o qual você está medindo o risco, mais robusto será seu Índice Sortino.

Se você estiver comparando dois investimentos potenciais usando o Índice Sortino, escolha sempre o investimento com o índice mais alto.

O que significa uma relação sortino negativa?

Um Índice Sortino negativo sugere que o potencial investidor pode não ser recompensado pelo risco assumido com o investimento.

Exemplo

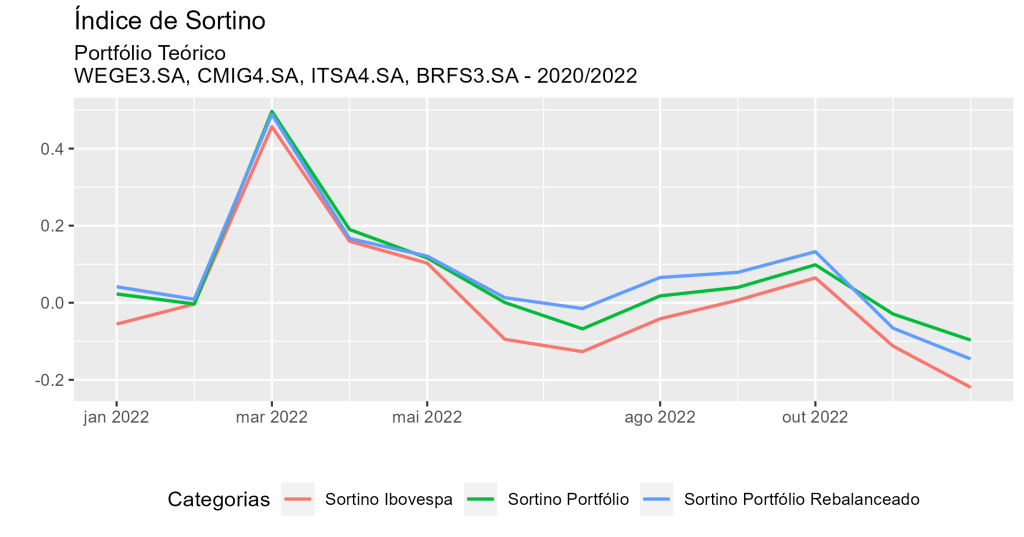

No R, podemos criar um exemplo construindo um portfólio teórico mensal com as ações da WEGE3, CMIG4, ITSA4 e BRFS3, e que possuem pesos iguais, em que há um portfólio que não é rebalanceado e outro que é rebalanceado mensalmente. Além disso, importamos os dados da Ibovespa.

A construção de todos os procedimentos para a coleta e criação dos gráficos abaixo você pode obter fazendo parte do Clube AM, o repositório especial de códigos da Análise Macro.

A importação, os retornos e os portfólios são construídos utilizando os pacotes {quantmod} e {PerformanceAnalytics}.

Uma vez que temos os dados em mãos, é possível construir o índice de Sortino usando a função SortinoRatio() do pacote {PerformanceAnalytics}. Realizamos os procedimento criando uma janela móvel. Abaixo, temos o resultado e a comparação dos três investimentos.

_____________________________________

Quer saber mais?

Veja nossa trilha de cursos de Finanças Quantitativas