O investimento baseado em fatores tem se tornado uma prática comum na pesquisa e nas estratégias de investimento adotadas por diversas instituições de pesquisa e gestoras financeiras. A teoria subjacente a essa abordagem sugere que os retornos de ativos financeiros são influenciados por diversos fatores de risco, que podem ser de natureza macroeconômica, contábil e estatística, impactando a empresa ou o portfólio em análise. Neste artigo, apresentamos como é possível estimar a sensibilidade ao longo do tempo para cada fator de risco em diferentes portfólios setoriais. Em seguida, detalhamos o processo de decomposição dos retornos do portfólio, permitindo identificar quais fatores contribuíram positiva ou negativamente em cada período. Vale destacar que toda a análise de dados foi conduzida utilizando a linguagem de programação Python como ferramenta principal.

O que é Factor Investing?

Quais são os principais Fatores?

Como mencionado, existem dois grandes grupos de tipos de fatores, que englobam diversos outros tipos de fatores.

Style factors

Style factors levam em conta as características do ativo individual, como seu tamanho de mercado, valor e setor/indústria, volatilidade e ações de crescimento versus valor. Os Style factors ajudam a explicar ou identificar as características que explicam o desempenho de preços desse ativo no mercado.

Esses fatores também são referidos como microeconômicos, porque eles são ativos que explicam seu desempenho como um membro ou participante do mercado e da economia.

Valor (value)

Fatores de valor significam, geralmente, avaliar os fundamentos da empresa. Os fundamentos são dados financeiros extremamente importantes da empresa, como as vendas e lucros líquidos, balanço patrimonial (ativos e passivos) e indicadores, como o índice preço/lucro (P/E ratio).

Tamanho (size)

O tamanho do ativo, neste caso, empresa aberta listada na bolsa, refere-se ao seu tamanho de mercado com base na capitalização de mercado (número total de ações em circulação multiplicado pelo preço por ação). Os tamanhos de capitalização mais comuns usados são small cap e large cap.

Para empresas com alto potencial de crescimento, o fator small-cap é o mais indicado. Já os ativos large-cap são mais seguros, visto que são empresas já consolidadas, entretanto, geralmente não apresentam o mesmo crescimento ou apreciação de preço em relação às ações small-cap.

Qualidade (quality)

O fator de qualidade, basicamente, explica se a empresa possui fundamentos bons ou ruins, ou seja, é ligada ao fator de valor. Qualidade refere-se à força financeira da empresa e pode ser vista através de fatores como baixas relações dívida/ativo, alto retorno sobre o patrimônio líquido e crescimento de lucros estáveis. É um fator muito acompanhado por investidores de longo prazo.

Dividendo (dividend/yield)

Dividendos são pagamentos aos acionistas da empresa, e são um sinal de saúde financeira a longo prazo quando a empresa tem pago dividendos por um período prolongado de tempo (anos e décadas). Dividendos devem estar entre os principais fatores considerados, especialmente se o objetivo é a busca de renda e também redução do risco e da volatilidade.

Crescimento (growth)

O fator de crescimento destaca a mudança nas vendas e lucros da empresa em relação ao seu grupo (como em setores ou indústrias individuais). Se a ação está crescendo melhor do que seus pares, este fator deve ser considerado. Empresas com vendas e receita em crescimento apresentam uma apreciação de preço de ações relativa mais forte, já que os investidores notam o crescimento e compram as ações.

Volatilidade (volatility)

Ações de baixa volatilidade tendem a apresentar um retorno melhor a longo prazo em comparação com ações de alta volatilidade. Um indicador útil a ser observado é o beta do ativo, que indica o quanto mais (ou menos) uma determinada ação é volátil em comparação com o mercado em geral.

Momentum

Momentum é a referência de quão bem o preço da ação se moveu para cima em um determinado período de tempo (como seis meses ou um ano) em comparação com seus pares nessa categoria particular. Alguns investidores e especuladores de curto prazo acreditam que se uma ação estiver apresentando um desempenho muito melhor em uma tendência de alta (os preços do mercado de ações estão em alta), ela continuará a fazê-lo no curto prazo. Nesse caso, ela forneceria ganhos superiores de curto prazo em relação aos seus pares.

Fatores Macroeconômicos

A estratégia centrada em fatores baseia-se na seleção de carteiras com base em características de investimento que superem o desempenho de uma alocação aleatória de títulos. As escolhas de ações são fundamentadas em fatores de estilo, tais como valor e qualidade, visando otimizar o desempenho em consonância com as condições gerais do mercado vigentes.

Para ilustrar, em um cenário de inflação generalizada, a abordagem baseada em fatores utilizaria critérios relacionados à inflação para escolher ações com desempenho superior à média em ambientes inflacionários.

Contudo, como avaliar esses fatores? Além da obtenção de dados pertinentes aos riscos de mercado de ações de um país, é crucial empregar métodos de avaliação adequados. Nesse sentido, foram desenvolvidos modelos de precificação com o propósito de analisar os retornos de ações e carteiras. Entre os modelos mais reconhecidos, destacam-se o CAPM (Modelo de Precificação de Ativos Financeiros), o Modelo de Três Fatores de Fama e French, além de técnicas econométricas específicas, como a regressão Fama-Macbeth.

Para obter o código deste exercício faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

Dados

O objetivo deste estudo é alcançar dois resultados distintos:

Primeiramente, na análise de uma amostra composta por 5 fatores de risco, almejamos compreender o impacto de cada fator ao longo de diferentes períodos diários, examinando sete distintos portfólios setoriais. A sensibilidade dos fatores em relação a cada setor é estimada por meio de uma regressão linear múltipla, empregando janelas deslizantes para capturar as variações ao longo do tempo.

Posteriormente, a partir dos coeficientes estimados, é viável determinar a contribuição de cada fator nos retornos específicos de um determinado portfólio. Dessa forma, buscamos compreender os principais impulsionadores de retorno para cada portfólio analisado.

Os dados utilizados referem-se a base de dados do NEFIN (Centro de Pesquisa de Economia Financeira da FEA-USP).

Fatores:

- MKT-RF

- SMB

- HML

- MOM

- ILLIQ

Setores:

- Construção

- Consumo

- Energia

- Finanças

- Manufatura

- Produtos Básicos

- Outros

Para mais detalhes sobre cada fator e portfólio, bem como sua metodologia, checar a documentação no site da NEFIN.

Aprenda a coletar, processar e analisar dados financeiros no curso de Mercado Financeiro e Gestão de Portfólios usando Python

Resultados

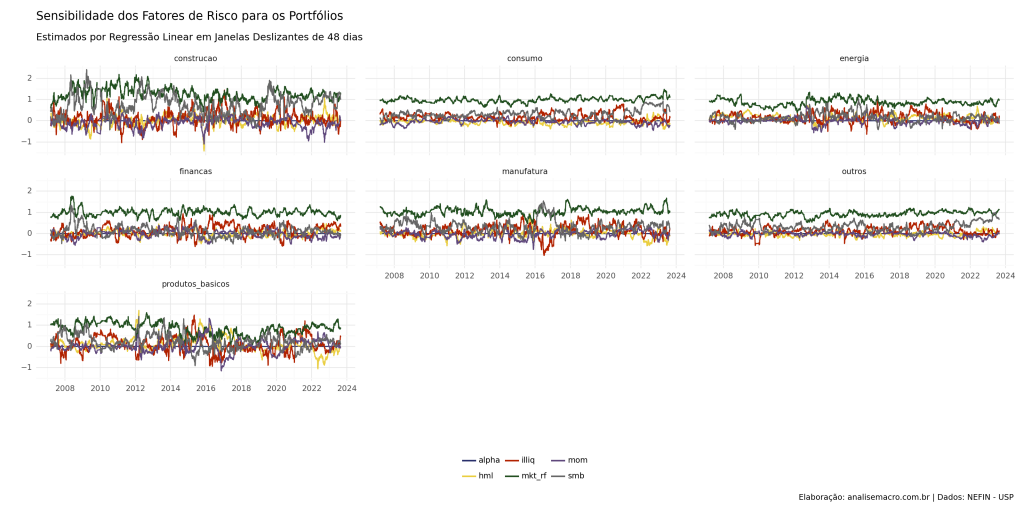

Após concluir o processo de coleta e tratamento de dados referentes aos retornos dos portfólios e aos fatores de risco utilizando a linguagem de programação Python, procedemos com a estimação dos coeficientes. Essa estimativa representa a sensibilidade de cada fator em relação ao portfólio ao longo do tempo, empregando uma abordagem de regressão linear múltipla em janelas deslizantes de 48 dias.

Os resultados obtidos foram sintetizados no gráfico abaixo, que ilustra a relação dos fatores para cada portfólio em diferentes períodos temporais. Nota-se que o risco de mercado exerce um impacto expressivo e positivo sobre todos os portfólios na maioria das janelas de análise. Destaca-se também a observação interessante da volatilidade dos coeficientes estimados para a maioria dos portfólios, revelando dinâmicas particulares ao longo do tempo.

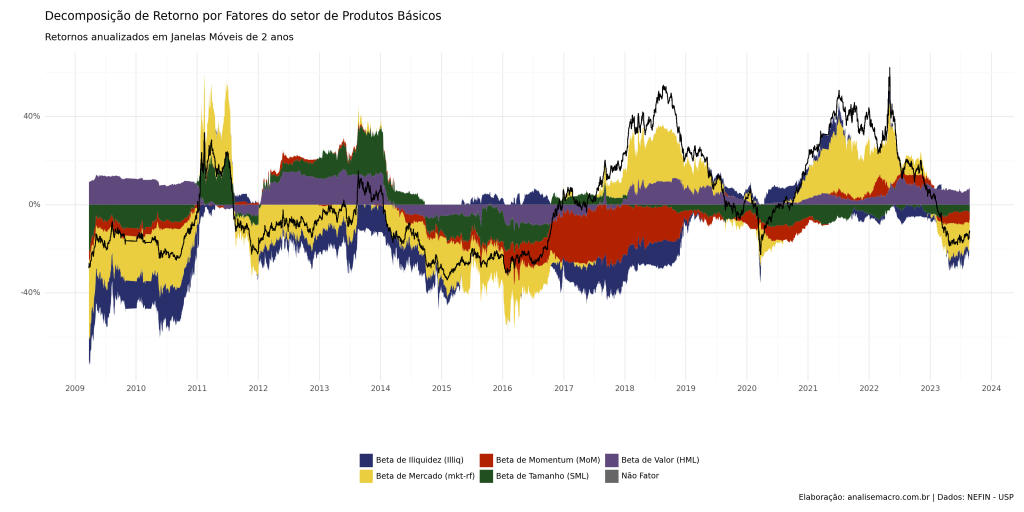

A análise dos coeficientes estimados permite obter a contribuição de cada fator para um determinado portfólio. No gráfico abaixo, focamos na seleção do Portfólio de Produtos Básicos, destacando a contribuição de cada fator para o retorno. Em seguida, calculamos o retorno anualizado em janelas móveis de dois anos, visando compreender a dinâmica de uma estratégia de investimentos potencial. Vale ressaltar que outras métricas de retorno, como o retorno acumulado e diferentes janelas móveis, podem ser consideradas para backtesting.

Através do exemplo apresentado, observamos, pela linha preta, o desempenho do portfólio ao longo do tempo, com cada área representando a contribuição de um fator específico para esse retorno. É evidente que os fatores podem influenciar positiva e negativamente em diferentes períodos, especialmente devido a várias mudanças na economia, como ciclos econômicos, eventos políticos, entre outros, além de alterações nas estruturas econômico-financeiras das próprias empresas.

Para ilustrar, durante o período de 2022 até o final de 2023, notamos uma mudança significativa no fator de Mercado, inicialmente contribuindo de maneira expressiva e positiva para o setor e posteriormente influenciando de forma negativa. Enquanto isso, o fator de Valor teve uma contribuição positiva nesse intervalo. Essa dinâmica pode ser explicada pelo ciclo econômico, caracterizado pelo aumento da inflação seguido pelo aumento da taxa básica de juros. Nesse contexto, o mercado em geral enfrentou diversas quedas, enquanto a percepção geral de que empresas de valor mantêm consistência mesmo em períodos adversos da economia contribuiu positivamente.

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.