É comum pensarmos no efeito da divulgação de pesquisas e indicadores macroeconômicos sobre as ações de empresas. De fato, efeitos conjunturais da economia podem afetar o fluxo de caixa de uma companhia, consequentemente afetando os retornos de suas ações. Na literatura das finanças, tem-se muito estudado os efeitos das características das firmas e fatores que afetam suas operações, com isso, o intuito do post de hoje é buscar o relacionamento de fatores macroeconômicos com as ações da PETR4 e VALE3.

Existem diversos fatores que justificam a o prêmio pelo risco de uma ação. Essa área de estudo se compreende no factor investing, que compreende as diversas características da variação do retorno de um ativo. Essas características são representados por fatores de risco, isto é, dados contábeis e financeiros de uma empresas, ancoragem do investidor e também variações macroeconômicas.

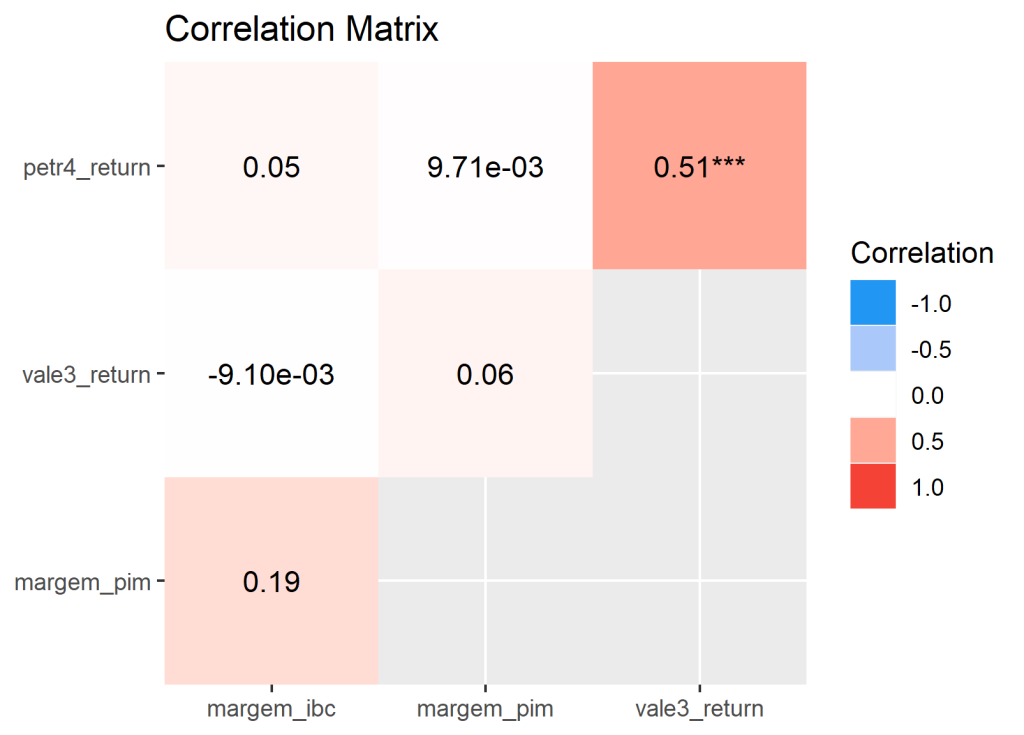

Como forma de apresentar essa discussão de forma bem introdutória, visto os vasto campo de estudos que podemos nos adentra nesta área, calculamos a matriz de correlação entre PETR4, VALE3, volume marginal da indústria extrativa medido pela pesquisa mensal de indústria e também com o IBC. Os dados são mensais compreendendo o período de 2012 a fevereiro de 2022.

O primeiro passo será buscar os preços das ações de ambas as empresas e calcular o retorno em período mensal.

Para os fatores macroeconômicos, buscamos a PIM através do Sidra, e o IBC-br através do SGS.

Por fim, juntamos os dados e realizamos o calculo da matriz de correlação com o pacote {correlation}

Os resultados não foram significativos. Portanto, em período mensal, não podemos dizer que há um relacionamento com as variáveis macroeconômicas. É possível que o efeito dos indicadores macroeconômicos afete o retorno da ação apenas nos dias ao redor da divulgação, se diluindo no período mensal. Para tanto, um estudo de eventos poderia se encaixar melhor na busca deste relacionamento.

__________________________________________________

Quer saber mais?

Veja nossos cursos da trilha de Finanças Quantitativas.