Nosso objetivo no Curso Mercado Financeiro e Gestão de Portfólios é o de proporcionar tanto uma introdução dos alunos ao mercado financeiro quanto o de munir os mesmos com ferramentas analíticas para gestão de portfólios e tratamento/visualização de dados. Para ilustrar, vamos ver como é possível construir o juro real e o juro neutro a partir de bases de dados disponíveis na internet e visualizar os mesmos com o pacote ggplot2 do R.

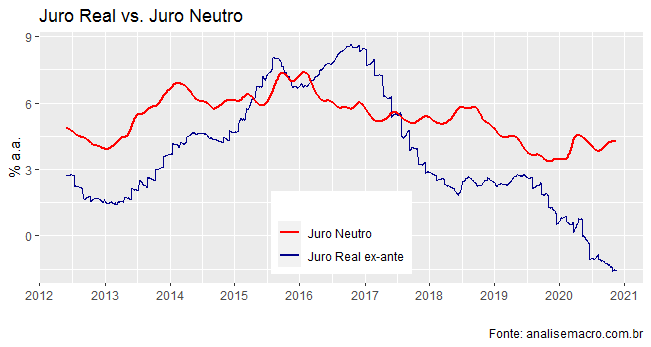

O juro real e o juro neutro têm importância fundamental para dizer a direção da política monetária operacionalizada pelo Banco Central. Em termos contemporâneos, inspirados no trabalho pioneiro de Knut Wicksell, dizemos que a política monetária é expansionista ou contracionista se, respectivamente, o juro real estiver abaixo ou acima da taxa de juros neutra. Taxa de juros neutra, por outro lado, é aquela consistente com a estabilidade da taxa de inflação ao longo do tempo. Variável não observável, que deve ser estimada e que depende de diversos fatores. Nesses termos, cabe ao Banco Central manter a taxa de juros real próxima à taxa de juros neutra, se o objetivo é controlar a inflação.

Pela equação de Fisher, sabemos que

(1)

Onde, é a taxa de juros nominal,

é a taxa de juros real e

é a taxa de inflação. Rearranjando os termos, definimos o juro real ex-post como:

(2)

Para tornar a análise ex-ante, devemos substituir pela expectativa de inflação, isto é,

, de modo que o juro real ex-ante será dado por:

(3)

Em outras palavras, o juro real ex-ante será dado, de forma aproximada, pela diferença entre o juro nominal e a expectativa de inflação. Essa é, em geral, a forma como o mercado calcula a taxa de juros real no país. Em termos exatos, o cálculo se dá pela fórmula:

(4)

Na sequência, nós iremos construir o juro real e o juro neutro, com dados disponíveis na internet e colocar ambas as variáveis em um mesmo gráfico, de modo a visualizar a direção da política monetária sobre o ciclo econômico.

O script de R começa com alguns pacotes sendo carregados.

library(GetTDData) library(readr) library(xts) library(forecast) library(scales) library(ggplot2) library(mFilter) library(grid) library(png) library(rbcb) library(Quandl)

Na sequência, nós iremos pegar três séries: a taxa Selic, a expectativa de inflação e a taxa de juros associada à NTN-B 2050.

## Taxa de Juros

selic = Quandl('BCB/1178', order='asc', start_date='2012-06-01')

## Expectativa de Inflação 12 meses à frente

expinf = get_twelve_months_inflation_expectations('IPCA',

start_date = '2012-06-01')

## Taxa de Juros da NTN-B 2050

download.TD.data('NTN-B')

ntnb50 <- read.TD.files(dl.folder = 'TD Files',

maturity = '150850')

O juro real é então criado como abaixo.

selic = xts(selic$Value, order.by = selic$Date) expinf12 = xts(expinf$mean[expinf$smoothed=='S'], order.by = expinf$date[expinf$smoothed=='S']) dataex = cbind(selic, expinf12) dataex = dataex[complete.cases(dataex),] juro_ex = (((1+(dataex[,1]/100))/(1+(dataex[,2]/100)))-1)*100

Na sequência, nós comparamos o juro real com o juro neutro extraído da taxa de juros associada à NTN-B.

juro_ntnb = xts(ntnb50$yield.bid*100, order.by = ntnb50$ref.date) df = cbind(juro_ex, juro_ntnb) df = df[complete.cases(df),] df = data.frame(time=index(df), juroreal=df[,1], ntnb=df[,2]) hp = hpfilter(df$juro_ntnb, fre=10000, type='lambda') dftrend

Por fim, geramos um gráfico que compara as duas séries.

(*) Isso e muito mais você irá aprender no nosso Novo Curso Mercado Financeiro e Gestão de Portfólios.