No post de hoje iremos mostrar como criar o modelo de precificação conhecido como Market Model. O propósito do modelo segue o mesmo caminho que outros modelos de fatores, em que é escolhido uma proxy de risco para explicar a variação do retorno de um ativo. Mostraremos também como criar uma regressão móvel para o modelo.

No caso do Market Model, pode ser considerado um dos modelos mais simples dentro da literatura e do mundo real de finanças, em que é necessário somente os dados de um índice de mercado que queira ser acompanhado, diferente de outros modelos, que se estendem na utilização de proxys para portfolios de mercado ou o efeito do tamanho das empresas sobre o ativo, podendo ou não serem modelos multi-fatores.

O Market Model não pressupõe a preocupação de se utilizar o verdadeiro portfolio de mercado, apenas um índice, portanto não é necessário que seja utilizado a taxa de juros livre de risco para realizar seu cálculo. Sua equação é definida como:

(1)

em que é o retorno do ativo,

é o retorno em excesso,

é o coeficiente que mede a sensibilidade do ativo em relação ao índice e

é o retorno do índice.

Feito a especificação do nosso modelo, podemos coletar e tratar nossos dados. Iremos coletar os preços de quatro ações para montar um Equally Weighted Portfolio. Como estamos utilizando ações que estão na B3, iremos utilizar o Índice Bovespa como índice de mercado. Iremos utilizar dados mensais (realizando a transformação de diário para mensal) começando a partir de 2013.

library(tidyverse) library(tidyquant) library(timetk) library(stargazer) library(ggrepel) library(patchwork)

# Define os ativos que irão ser coletados

tickers <- c("PETR4.SA", "ITUB4.SA", "ABEV3.SA", "JBSS3.SA")

# Define a data de início da coleta

start <- "2012-12-01"

# Realiza a coleta dos preços diários

prices <- getSymbols(tickers,

auto.assign = TRUE,

warnings = FALSE,

from = start,

src = "yahoo") %>%

map(~Cl(get(.))) %>%

reduce(merge) %>%

`colnames<-`(tickers)

# Transfroma os preços diários em mensais

prices_monthly <- to.monthly(prices,

indexAt = "lastof",

OHLC = FALSE)

# Calcula os retornos mensais

asset_returns <- Return.calculate(prices_monthly,

method = "log") %>%

na.omit()

# Calcula o portfolio com pesos iguais

portfolio_returns <- Return.portfolio(asset_returns)

# Coleta os dados do ibovespa

getSymbols("^BVSP",

warnings = FALSE,

from = start,

src = "yahoo")

# Calcula os retornos mensais

bvsp_returns <- Ad(BVSP) %>%

to.monthly(indexAt = "lastof",

OHLC = FALSE) %>%

Return.calculate(method = "log") %>%

na.omit() %>%

`colnames<-`("ibovespa")

# Junta os dados

all_returns <- merge.xts(portfolio_returns, bvsp_returns)

Com os nossos dados em mãos, podemos realizar nossa Regressão via MQO.

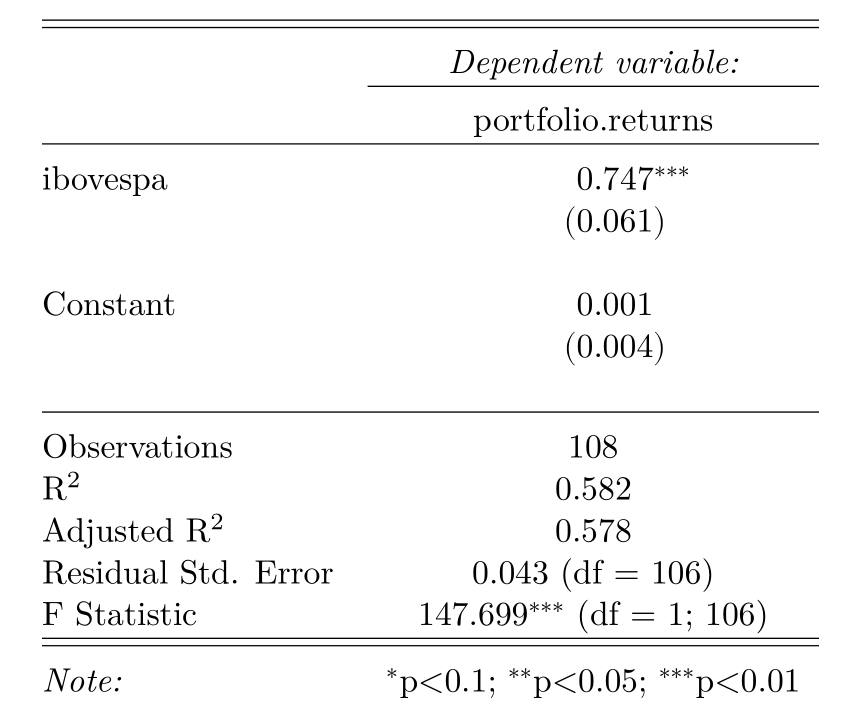

# Cálcula a regressão "estática" market_model <- lm(formula = portfolio.returns ~ ibovespa, data = all_returns) # Cria uma tabela com os resultados da regressão stargazer(market_model, header = FALSE, align = TRUE)

Vemos que tivemos um resultado no qual nosso Beta é menor do 1, significando que nosso portfólio varia menos que o proporcional do mercado.

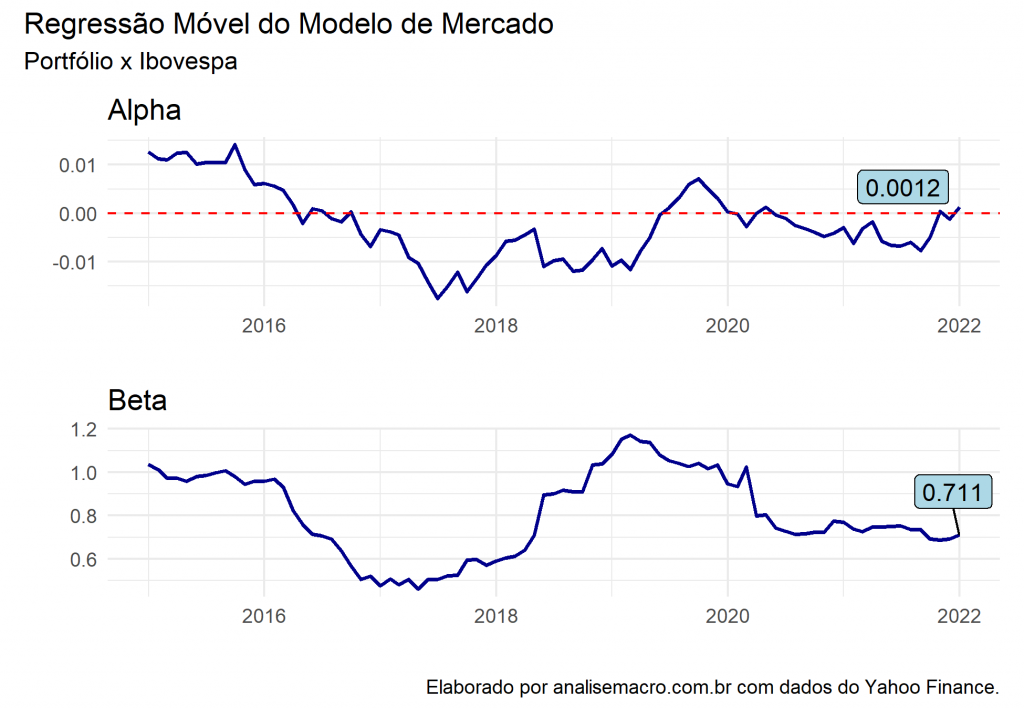

Por fim, sabemos que esse resultado não pode ser o mesmo em todos os horizontes de tempo, para tanto, podemos criar uma Regressão Móvel para saber em quais período de tempo nosso Beta está acima ou abaixo que o proporcional do mercado.

# Aplica a função para criar a regressão móvel

coef <- rollapply(all_returns,

width = 24, # Janela

FUN = function(x) # Cria uma função da regressão para utilizar com a função

{

roll_reg = lm(portfolio.returns ~ ibovespa,

data = as.data.frame(x))

return(roll_reg$coef)

},

by.column = FALSE)

# Limpa e transforma o objeto em tibble

coef_tbl <- coef %>%

na.omit() %>%

tk_tbl(preserve_index = TRUE,

rename_index = "date") %>%

rename(alpha = "X.Intercept.", beta = "ibovespa")

# Cria um gráfico do Alpha móvel

alpha <- ggplot(coef_tbl, aes(x = date, y = alpha))+

geom_line(size = .8, colour = "darkblue")+

theme_minimal()+

labs(title = "Alpha",

x = "",

y = "")+

geom_hline(yintercept = 0, linetype = "dashed", colour = "red")+

geom_label_repel(label = round(tail(coef_tbl$alpha, 1), 4),

nudge_y = 0.002,

nudge_x = -1,

data = tail(coef_tbl, 1),

color = 'black',

fill = 'lightblue')

# Cria um gráfico do Beta móvel

beta <- ggplot(coef_tbl, aes(x = date, y = beta))+

geom_line(size = .8, colour = "darkblue")+

theme_minimal()+

labs(title = "Beta",

x = "",

y = "")+

geom_label_repel(label = round(tail(coef_tbl$beta, 1), 3),

nudge_y = 0.2,

nudge_x = -1,

data = tail(coef_tbl, 1),

color = 'black',

fill = 'lightblue')

# Junta os gráficos

alpha / beta +

plot_annotation(title = "Regressão Móvel do Modelo de Mercado",

subtitle = "Portfólio x Ibovespa",

caption = "Elaborado por analisemacro.com.br com dados do Yahoo Finance.")

(*) Para entender mais sobre Mercado Financeiro e medidas de risco, confira nosso curso de R para o Mercado Financeiro.

________________________