Em vários momentos do nosso Curso de Renda Fixa usando o R, usamos a curva de juros PRÉ da B3 no apreçamento de alguns intrumentos de renda fixa. Essa curva é importantíssima para o mercado financeiro brasileiro. Diversos instrumentos financeiros como títulos de dívida e derivativos são apreçados com as taxas de juros dessa curva. Fora a sua importância como fator de risco primário no mercado financeiro.

Neste post vamos ver como salvar um histórico dessa curva com a função `get_curve` utilizada em outros posts.

Vamos começar importando os pacotes necessários e fazendo a configuração do calendário do `bizdays`.

library(glue) library(xml2) library(stringr) library(bizdays) library(tidyverse) bizdays.options$set(default.calendar="Brazil/ANBIMA")

Segue a função `get_curve`:

get_curve <- function (refdate, ticker="PRE") {

print(refdate)

refdate <- as.Date(refdate)

url <- "http://www2.bmf.com.br/pages/portal/bmfbovespa/lumis/lum-taxas-referenciais-bmf-ptBR.asp"

url <- glue("{url}?Data={format(refdate, '%d/%m/%Y')}&Data1={format(refdate, '%Y%m%d')}&slcTaxa={ticker}")

doc <- read_html(url)

tbl <- xml_find_all(doc, "//table[contains(@id, 'tb_principal1')]")

if (length(tbl) == 0)

return(NULL)

num <- xml_find_all(tbl[[1]], "td") %>%

xml_text() %>%

str_trim() %>%

str_replace(",", ".") %>%

as.numeric()

dc <- num[c(TRUE, FALSE, FALSE)]

tx_252 <- num[c(FALSE, TRUE, FALSE)]

terms <- bizdayse(refdate, dc)

ix <- (terms %% 21) == 0

terms <- c(terms[1], terms[ix])

rates <- c(tx_252[1], tx_252[ix])/100

log_pu <- log((1 + rates)^(terms/252))

rate <- function(pu, term) pu^(252/term) - 1

log_price_interpolator <- approxfun(terms, log_pu, method="linear")

function (term) {

pu <- exp(log_price_interpolator(term))

rate(pu, term)*100

}

}

É importante notar que essa função retorna outra função, e esta recebe um único argumento que é o prazo para as taxas de juros. Ou seja, a função retornada recebe prazos em dias úteis e retorna as taxas de juros correspondentes a estes prazos.

Vamos fazer o download de diversas curvas para diversas datas, armazenar as funções retornadas por `get_curve` em uma lista e salvar essa lista em um arquivo para que possamos usar posteriormente sem precisar realizar novamente os downloads.

curves <- seq(as.Date("2015-01-01"), as.Date("2021-04-29"), "day") %>%

map(get_curve) %>%

compact()

save(curves, file = "curves.rda")

load("curves.rda")

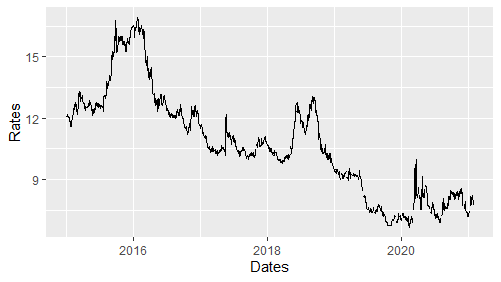

A variável `curves` é uma lista com todas as curvas baixadas. Uma análise interessante a ser realizada com esse histórico de curvas é avaliar o comportamento dos juros longos, por exemplo, juros de 10 anos, equivalente a 2520 dias úteis.

rates_10Y <- curves %>% map_dbl(~ .x(2520)) dates <- names(rates_10Y) %>% as.Date() tibble(Dates = dates, Rates = rates_10Y) %>% ggplot(aes(x = Dates, y = Rates)) + geom_line()

Como podemos ver, os rentistas já tiveram dias melhores.

____________________________

(*) Conheça nosso Curso de Renda Fixa usando o R.