[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

A comunicação do Banco Central, em particular a divulgação do Relatório Trimestral de Inflação (RTI) na semana passada, gerou um consenso em torno do corte de 100 pontos-base na taxa básica de juros na reunião da próxima semana do Comitê de Política Monetária (COPOM). Ao lado, colocamos a tabela 2.3 extraída do RTI com uso do R que contém as chamadas projeções condicionais de inflação no cenário de mercado. Como se pode verificar, a mediana fica em torno de 4% em 2017, com intervalo de confiança de 50% entre 3,2% e 4,8%. Para 2018, a mediana fica em 4,5%, com intervalo entre 3,5% e 5,5%. Nesse cenário, ademais, o Banco Central chama atenção que "(...) a probabilidade estimada de a inflação ultrapassar os limites superior e inferior do intervalo de tolerância da meta em 2017 situa-se em torno de 4% e de 19%, respectivamente. Para 2018, a probabilidade encontra-se em torno de 14% para ambos os limites". Em outras palavras, o RTI ratificou apostas em um corte maior da taxa básica de juros na reunião de abril do Comitê.

Essa surpresa positiva com o comportamento da inflação deve-se ao choque de alimentos, tema que foi explorado em boxe do RTI e também aqui no Blog da Análise Macro pelo nosso colaborador, Fernando Barbosa. O impacto desse choque positivo na inflação geral tem sido crucial para entender as sucessivas revisões para baixo na inflação de 2017. Isso dito, voltamos ao tema explorado em post anterior da nossa seção Copom Watch: até onde pode ir a taxa básica de juros?

[/et_pb_text][/et_pb_column][et_pb_column type="1_2"][et_pb_code admin_label="Código"]<table style="text-align:center"><caption><strong>Projeção da inflação no cenário com taxas de juros e câmbio da pesquisa Focus</strong></caption> <tr><td colspan="8" style="border-bottom: 1px solid black"></td></tr><tr><td style="text-align:left">Trimestre</td><td>50% Lower</td><td>30% Lower</td><td>10% Lower</td><td>Central</td><td>10% Upper</td><td>30% Upper</td><td>50% Upper</td></tr> <tr><td colspan="8" style="border-bottom: 1px solid black"></td></tr><tr><td style="text-align:left">2017 1</td><td>4,6</td><td>4,6</td><td>4,6</td><td>4,6</td><td>4,6</td><td>4,6</td><td>4,6</td></tr> <tr><td style="text-align:left">2017 2</td><td>3,5</td><td>3,7</td><td>3,8</td><td>3,9</td><td>4,0</td><td>4,1</td><td>4,3</td></tr> <tr><td style="text-align:left"></td><td></td><td></td><td></td><td></td><td></td><td></td><td></td></tr> <tr><td style="text-align:left">2017 3</td><td>2,8</td><td>3,1</td><td>3,3</td><td>3,4</td><td>3,5</td><td>3,7</td><td>4,0</td></tr> <tr><td style="text-align:left"></td><td></td><td></td><td></td><td></td><td></td><td></td><td></td></tr> <tr><td style="text-align:left">2017 4</td><td>3,2</td><td>3,6</td><td>3,9</td><td>4,0</td><td>4,1</td><td>4,4</td><td>4,8</td></tr> <tr><td style="text-align:left">2018 1</td><td>3,5</td><td>3,9</td><td>4,2</td><td>4,4</td><td>4,6</td><td>4,9</td><td>5,3</td></tr> <tr><td style="text-align:left">2018 2</td><td>3,2</td><td>3,7</td><td>4,0</td><td>4,2</td><td>4,4</td><td>4,7</td><td>5,2</td></tr> <tr><td style="text-align:left">2018 3</td><td>3,2</td><td>3,7</td><td>4,0</td><td>4,2</td><td>4,4</td><td>4,7</td><td>5,2</td></tr> <tr><td style="text-align:left">2018 4</td><td>3,5</td><td>4,0</td><td>4,3</td><td>4,5</td><td>4,7</td><td>5,0</td><td>5,5</td></tr> <tr><td style="text-align:left">2019 1</td><td>3,6</td><td>4,1</td><td>4,4</td><td>4,6</td><td>4,8</td><td>5,1</td><td>5,6</td></tr> <tr><td colspan="8" style="border-bottom: 1px solid black"></td></tr><tr><td colspan="8" style="text-align:left">Fonte: Relatório de Inflação BCB - Março de 2017.</td></tr> </table>[/et_pb_code][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

O juro neutro e o tamanho do ciclo de flexibilização

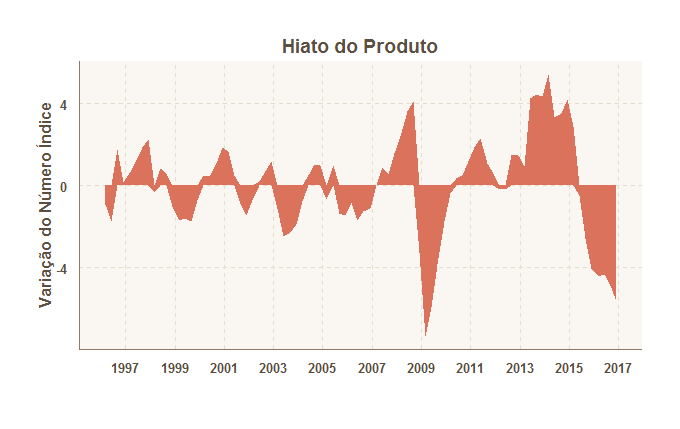

As expectativas para divulgação de alguma estimativa de juro neutro por parte do Banco Central no RTI acabaram frustradas. Isso, certamente, adiciona uma dose de incerteza sobre o tamanho do ciclo total de corte na taxa básica. As estimativas do mercado vão de 9,75% a 8%, mas com uma variabilidade bastante pronunciada. O fato de não ter divulgado essa taxa, ademais, diz que o próprio Banco Central não tem certeza sobre o orçamento de corte, o que coloca peso maior sobre a conjuntura, em particular sobre o comportamento da inflação e sobre o hiato do produto. Dada a posição atual de política monetária contracionista, como pode ser visto no gráfico abaixo, a pressão por queda da taxa básica deve se intensificar nos próximos meses.

Essa pressão, diga-se, tem sua razão de ser. Com expectativas de inflação ancoradas e inflação passada convergindo rapidamente para valores abaixo da meta, o normal é que o Banco Central passe a olhar o hiato do produto. Como se sabe, o policymaker expressa sua preocupção com o produto pelo valor de em uma função de perda como a que segue

(1)

A abertura do hiato do produto, culminando em queda de salários reais, era o preço a pagar pelos desatinos cometidos no período recente, que geraram aumento da inércia e desancoragem de expectativas. Revertidos esses dois componentes, o Banco Central pode voltar a expressar sua preocupação com o nível de atividade.

Esse ponto, a propósito, foi discutido na edição 12 do Clube do Código, titulada A arte de sobrecarregar o hiato do produto. Vimos lá que com o aumento da inércia inflacionária, que tem peso relevante na explicação da inflação corrente, a abertura do hiato teria de ser maior para gerar uma desinflação. O efeito dos juros sobre a inflação, moderado pela abertura do hiato, como visto em em exercício na edição 27 do Clube do Código, coloca peso ainda maior sobre essa reversão da inércia e das expectativas na desinflação atual. Certamente aqui, portanto, o Banco Central está em condições de acelerar o ritmo de flexibilização. Motivo pelo qual achamos que 100 pontos-base passou a ser piso de corte, que deve ser mantido nas próximas três reuniões.

Isso levaria a taxa básica de juros para 9,25% no final de julho, o que dadas as projeções da inflação acima, situaria a política monetária em zona neutra, considerando nossas estimativas para a taxa de juros de equilíbrio. Nesses termos, portanto, a decisão do Banco Central de reduzir ainda mais a taxa básica de juros, o que levaria a política monetária para uma zona expansionista, vai depender crucialmente da recuperação da economia. Se no terceiro trimestre os dados indicarem uma abertura ainda pronunciada do hiato, não haverá por que não continuar reduzindo os juros. Esse ponto, claro, está cercado de incerteza, motivo pelo qual não é prudente nesse momento tecer maiores comentários. É algo apenas a aguardar.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_button admin_label="Botão" button_url="https://analisemacro.com.br/clube-do-codigo/" url_new_window="off" button_text="Conhecer o Clube do Código" button_alignment="center" background_layout="light" custom_button="off" button_letter_spacing="0" button_use_icon="default" button_icon_placement="right" button_on_hover="on" button_letter_spacing_hover="0" /][/et_pb_column][et_pb_column type="1_2"][et_pb_button admin_label="Botão" button_url="https://analisemacro.com.br/cursos-de-r/macroeconometria/" url_new_window="off" button_text="Curso de Macroeconometria usando o R " button_alignment="center" background_layout="light" custom_button="off" button_letter_spacing="0" button_use_icon="default" button_icon_placement="right" button_on_hover="on" button_letter_spacing_hover="0" /][/et_pb_column][/et_pb_row][/et_pb_section]