[et_pb_section admin_label="section"][et_pb_row admin_label="row" make_fullwidth="off" use_custom_width="off" width_unit="on" use_custom_gutter="off" padding_mobile="off" allow_player_pause="off" parallax="off" parallax_method="off" make_equal="off" parallax_1="off" parallax_method_1="off" parallax_2="off" parallax_method_2="off" background_color_2="#0c71c3" column_padding_mobile="on"][et_pb_column type="2_3"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Abel|on|||" text_font_size="23" use_border_color="off" border_color="#ffffff" border_style="solid"]

Na edição 42 do Clube do Código, discutimos a relação entre o Índice de Volatilidade VIX e a taxa de câmbio BRL/USD. Verificamos que existe uma causalidade - no sentido de Granger - na direção do índice de volatilidade para o câmbio, como esperado, bem como observamos que um choque naquele causa uma reação neste. De forma a complementar o entendimento do momento atual vivido pela economia brasileira, resolvemos verificar na edição 43 como o Banco Central reage a um choque cambial. Mais especificamente, vamos verificar se o Banco Central reage a um choque na volatilidade da taxa de câmbio.

Segundo a teoria normativa de política monetária, Bancos Centrais sob regimes de câmbio flutuante devem reagir a choques cambiais. Ball (2002), por exemplo, propõe uma regra de Taylor na qual a taxa de juros reage a choques cambiais

(1)

onde é um choque cambial e

é um parâmetro positivo. Isto é, a taxa de juros deve reagir a choques cambiais temporários que incidem sobre a economia.

[/et_pb_text][/et_pb_column][et_pb_column type="1_3"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2018/06/capa.png" show_in_lightbox="off" url="https://analisemacro.com.br/clube-do-codigo/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Abel|on|||" text_font_size="23" use_border_color="off" border_color="#ffffff" border_style="solid"]

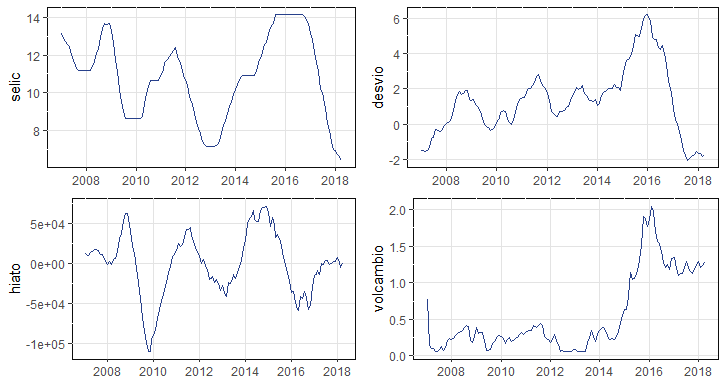

De modo a verificar se é este o caso em termos empíricos, resolvemos estimar um BVAR com Minnesota prior, extraindo do modelo as funções de impulso na volatilidade do câmbio, no desvio da inflação em relação à meta e no hiato do produto e a resposta na taxa de juros SELIC. De forma a implementar o modelo, coletamos a taxa SELIC, a inflação acumulada em 12 meses medida pelo IPCA, o PIB mensal e a taxa de câmbio R$/US$ diretamente do Banco Central através do pacote BETS para o período de janeiro de 2007 a abril de 2018. Ademais, construímos a série de volatilidade do câmbio através da estimação de um modelo GARCH(1,1).

Para estimar o nosso modelo BVAR, vamos utilizar uma Minnesota prior, considerando os coeficientes autorregressivos das variáveis como informação prévia. A prévia de Minnesota envolve, basicamente, substituir , a matriz de covariância dos termos de erro, por uma estimativa, isto é,

. O Minnesota prior original é ainda mais simples ao assumir que

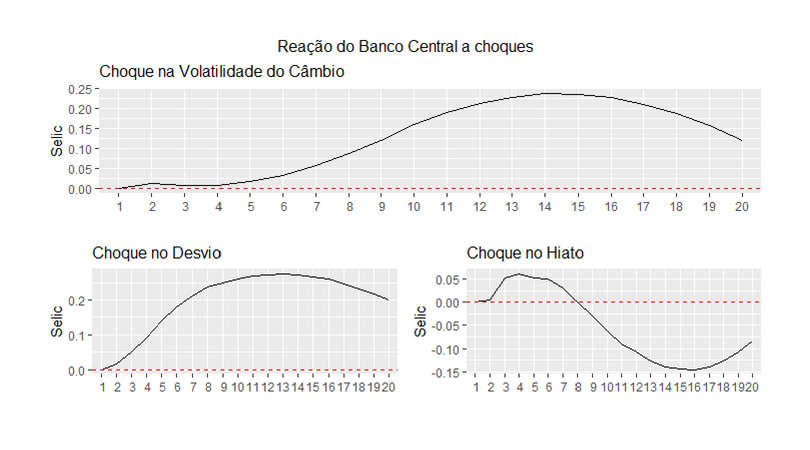

é uma matriz diagonal. Uma vez estimado nosso modelo, podemos extrair as funções de impulso na volatilidade do câmbio, no desvio da inflação e no hiato do produto e a resposta da taxa Selic.

No presente exercício, procuramos verificar como o Banco Central reage, por meio de mudanças na taxa básica de juros, a choques ocorridos em variáveis macroeconômicas selecionadas. Em particular, devido à conjuntura atual, estávamos interessados em verificar como o Banco Central reage a um choque na taxa de câmbio BRL/USD. Para isso, utilizamos tanto o câmbio em nível quanto em primeira-diferença, obtendo como consequência resultados contra-intuitivos. Ao invés de uma resposta positiva a um choque cambial, o que observamos foi uma resposta neutra ou levemente negativa.

Uma possível explicação para isso é que no período do exercício, o Banco Central preferiu utilizar outros instrumentos em meio a choques na taxa de câmbio, como, por exemplo, ofertando swaps cambiais. Soou razoável, nesse aspecto, verificar como o Banco Central reage à volatilidade da taxa de câmbio. Isso porque, um aumento grande da volatilidade dessa variável têm impactos não desprezíveis sobre o ambiente econômico. Os resultados encontrados sugerem que a autoridade monetária reage a aumentos de volatilidade no câmbio, ainda que de forma defasada. Membros do Clube do Código, como sempre, têm acesso a um pdf detalhado com todos os códigos, explicações e referências, além de acesso aos scripts do exercício.

[/et_pb_text][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/cursosaplicados.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="1_3"][et_pb_gallery admin_label="Galeria" gallery_ids="17132,17133,17134" fullwidth="on" show_title_and_caption="off" show_pagination="off" background_layout="light" auto="on" auto_speed="6000" hover_overlay_color="rgba(255,255,255,0.9)" caption_all_caps="off" use_border_color="off" border_color="#ffffff" border_style="solid" saved_tabs="all"]

[/et_pb_gallery][et_pb_gallery admin_label="Galeria" gallery_ids="17136,17137,17138" fullwidth="on" show_title_and_caption="off" show_pagination="off" background_layout="light" auto="on" auto_speed="6000" hover_overlay_color="rgba(255,255,255,0.9)" caption_all_caps="off" use_border_color="off" border_color="#ffffff" border_style="solid" saved_tabs="all"]

[/et_pb_gallery][/et_pb_column][et_pb_column type="2_3"][et_pb_team_member admin_label="Pessoa" saved_tabs="all" name="Vítor Wilher " position="Mestre em Economia | Cientista de Dados" animation="left" background_layout="light" facebook_url="https://www.facebook.com/vitor.wilher.9" twitter_url="https://twitter.com/vitorwilherbr" linkedin_url="https://www.linkedin.com/in/v%C3%ADtor-wilher-78164024" use_border_color="off" border_color="#ffffff" border_style="solid"]

Vítor Wilher é Bacharel e Mestre em Economia, pela Universidade Federal Fluminense, tendo se especializado na construção de modelos macroeconométricos, política monetária e análise da conjuntura macroeconômica doméstica e internacional. Tem, ademais, especialização em Data Science pela Johns Hopkins University. Sua dissertação de mestrado foi na área de política monetária, titulada "Clareza da Comunicação do Banco Central e Expectativas de Inflação: evidências para o Brasil", defendida perante banca composta pelos professores Gustavo H. B. Franco (PUC-RJ), Gabriel Montes Caldas (UFF), Carlos Enrique Guanziroli (UFF) e Luciano Vereda Oliveira (UFF). Já trabalhou em grandes empresas, nas áreas de telecomunicações, energia elétrica, consultoria financeira e consultoria macroeconômica. É o criador da Análise Macro, startup especializada em treinamento e consultoria em linguagens de programação voltadas para data analysis, sócio da MacroLab Consultoria, empresa especializada em cenários e previsões e fundador do hoje extinto Grupo de Estudos sobre Conjuntura Econômica (GECE-UFF). É também Visiting Professor da Universidade Veiga de Almeida, onde dá aulas nos cursos de MBA da instituição, Conselheiro do Instituto Millenium e um dos grandes entusiastas do uso do R no ensino. Leia os posts de Vítor Wilher aqui. Caso queira, mande um e-mail para ele: vitorwilher@analisemacro.com.br

[/et_pb_team_member][/et_pb_column][/et_pb_row][/et_pb_section]