Como calcular retornos históricos de ações no Python?

Avaliar o desempenho de um ativo financeiro vai além de acompanhar sua valorização. Um dos pilares da gestão de investimentos é mensurar e entender o risco associado às flutuações de preço — e isso é feito, principalmente, por meio da análise dos retornos históricos dos ativos.

Em finanças, risco é geralmente interpretado como a variabilidade dos retornos. Essa variabilidade pode afetar significativamente o valor de uma carteira, sendo essencial para a construção de estratégias mais robustas de alocação. Para isso, trabalhamos preferencialmente com retornos históricos ao invés de preços absolutos, pois eles:

- Representam variações percentuais (taxas de crescimento);

- São livres de escala (comparáveis entre ativos com preços diferentes);

- Apresentam propriedades estatísticas desejáveis, como estacionariedade e ergodicidade;

- Permitem modelagem mais apropriada com técnicas estatísticas e econométricas.

Além disso, o uso de retornos históricos abre espaço para a aplicação de modelos como ARMA, ARCH, GARCH e modelos de volatilidade estocástica — ferramentas indispensáveis para previsão de risco, construção de portfólios e avaliação de estratégias de investimento sob diferentes cenários de mercado.

Usando Python para calcular retornos históricos

Com o Python, é possível calcular todas as métricas abaixo de forma simples e eficiente. Vamos ilustrar com um exemplo prático utilizando o Ibovespa, coletando dados diários do Yahoo Finance (ticker ^BVSP) no período de 2018 até o final de 2022.

Esse tipo de análise pode ser estendido para qualquer ativo ou portfólio e serve como base para:

- Comparar ativos em termos de desempenho ajustado ao risco;

- Estimar métricas históricas que alimentam modelos de otimização de carteiras;

- Avaliar a estabilidade dos retornos históricos em diferentes regimes de mercado.

Para obter o código e o tutorial deste exercício faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

Retornos Históricos:

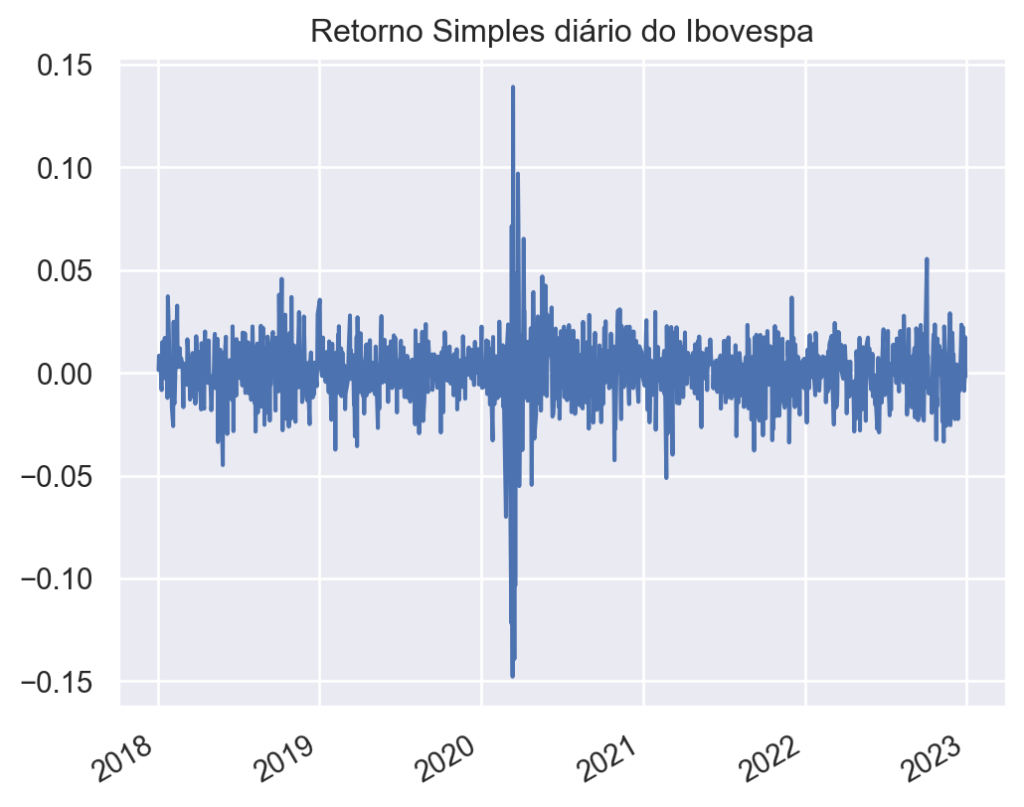

1. Retorno Simples:

- A variação de preços entre os instantes e

é dada por

.

- A variação relativa de preços ou retorno líquido simples deste ativo entre os mesmos instantes é definida como: . É também chamada de Taxa de Retorno.

- Formulação matemática:

2. Retorno Bruto Simples:

- Chamamos de retorno bruto simples.

- O retorno bruto simples representa a variação de preços de um ativo sem a representação de taxas percentuais.

- Formulação matemática:

| retorno_simples | retorno_bruto_simples | |

|---|---|---|

| Date | ||

| 2018-01-02 | NaN | NaN |

| 2018-01-03 | 0.001335 | 1.001335 |

| 2018-01-04 | 0.008360 | 1.008360 |

| 2018-01-05 | 0.005391 | 1.005391 |

| 2018-01-08 | 0.003895 | 1.003895 |

| ... | ... | ... |

| 2022-12-23 | 0.022187 | 1.022187 |

| 2022-12-26 | -0.008751 | 0.991249 |

| 2022-12-27 | -0.003596 | 0.996404 |

| 2022-12-28 | 0.017444 | 1.017444 |

| 2022-12-29 | -0.001869 | 0.998131 |

1238 rows × 2 columns

3. Retorno Composto Continuadamente (Log-Retorno):

- Usado para avaliar o desempenho de um investimento ao longo de um período contínuo.

- Calculado usando logaritmos naturais e a fórmula:

| retorno_simples | retorno_bruto_simples | log_retorno | |

|---|---|---|---|

| Date | |||

| 2018-01-02 | NaN | NaN | NaN |

| 2018-01-03 | 0.001335 | 1.001335 | 0.001334 |

| 2018-01-04 | 0.008360 | 1.008360 | 0.008325 |

| 2018-01-05 | 0.005391 | 1.005391 | 0.005377 |

| 2018-01-08 | 0.003895 | 1.003895 | 0.003888 |

| ... | ... | ... | ... |

| 2022-12-23 | 0.022187 | 1.022187 | 0.021944 |

| 2022-12-26 | -0.008751 | 0.991249 | -0.008790 |

| 2022-12-27 | -0.003596 | 0.996404 | -0.003602 |

| 2022-12-28 | 0.017444 | 1.017444 | 0.017294 |

| 2022-12-29 | -0.001869 | 0.998131 | -0.001870 |

1238 rows × 3 columns

4. Retorno Médio Aritmético:

- Calcula para obter o retorno médio de uma determinado período em um intervalo. Exemplo: em média, qual foi o retorno diário de uma ação durante um período?

- Calcula através de uma média simples:

onde é tamanho da amostra/série.

Através do cálculo usando Python, para o caso do Ibovespa no período temos o valor de:

0.0004274146172056755. Retorno Médio Geométrico:

- Calculado para investimentos de longo prazo, levando em consideração o reinvestimento de ganhos. Basicamente, é o retorno médio composto em todo o período de investimento

- Representa o crescimento composto e é calculado como:

Através do cálculo usando Python, para o caso do Ibovespa no período temos o valor de:

0.00027930474673532046Retornos Acumulados:

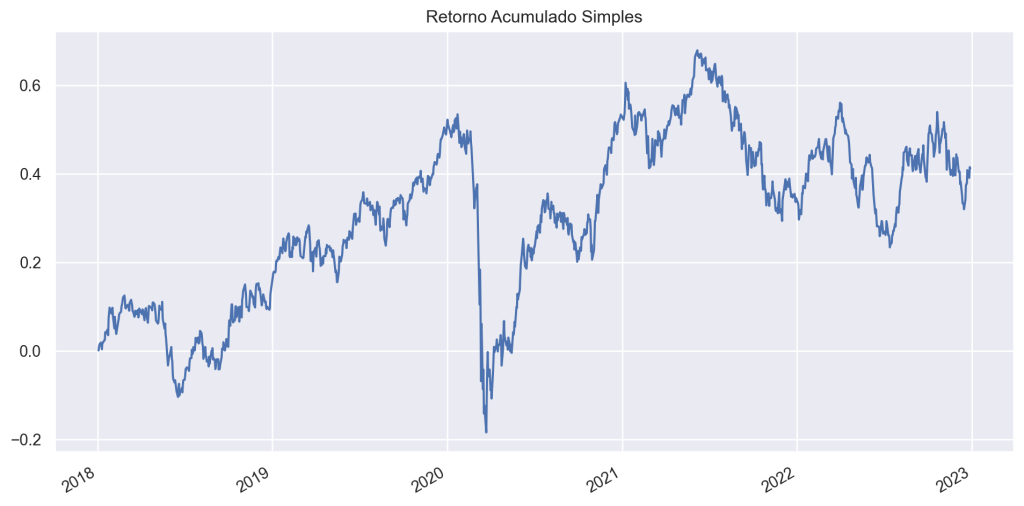

6. Retorno Simples Multiperíodos:

- Calculado para avaliar o desempenho de um investimento ao longo de vários períodos.

- Usado para somar os retornos simples em cada período.

- Formulação matemática:

Para o caso do Ibovespa, o Retorno Acumulado no período é de:

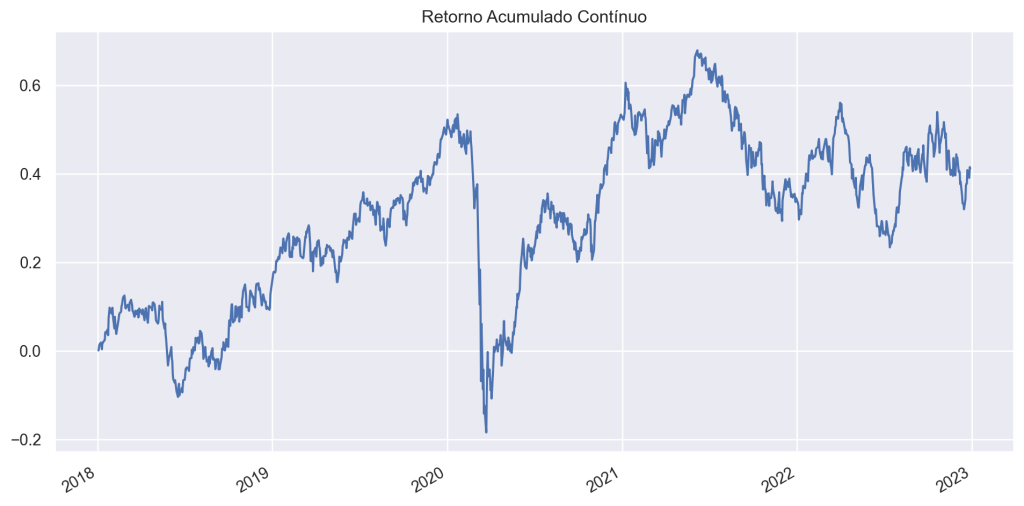

0.41262790309535013É possível acumular os valores em cada período até o fim da amostra, como demonstra o gráfico abaixo:

7. Retorno Composto Continuadamente (Log-Retorno) Multiperíodos:

- Usado para avaliar o desempenho de um investimento ao longo de múltiplos períodos de forma contínua.

- Calculado somando os log-retornos de cada período.

- Formulação matemática:

Para o caso do Ibovespa, o Retorno Acumulado Continuadamente no período é de:

0.34545173080294256

Retorno Anualizado:

8. Retorno Anualizado para Retornos Simples:

- Utilizado para expressar o retorno de um investimento em uma base anual, mesmo que o período de investimento seja menor que um ano.

- Calculado multiplicando o retorno simples pelo número de períodos em um ano.

- Formulação matemática:

Para o caso do Ibovespa no período, temos o seguinte valor:

0.10770848353583019. Retorno Anualizado para Retornos Geométricos:

- Usado para calcular o retorno anualizado de investimentos de longo prazo que consideram o reinvestimento de ganhos.

- Calculado usando a fórmula (para o caso de diário, com 252 dias úteis):

Para o caso do Ibovespa no período, temos o seguinte valor:

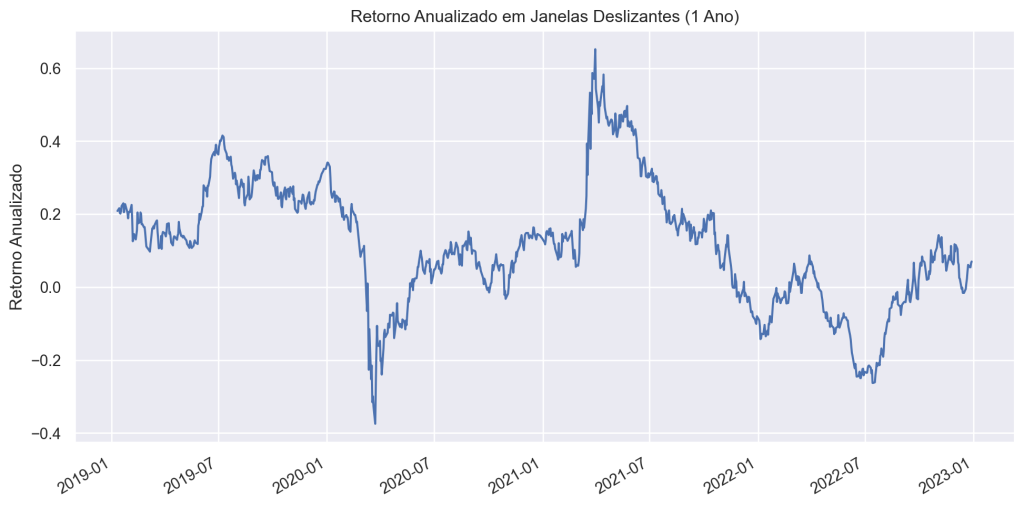

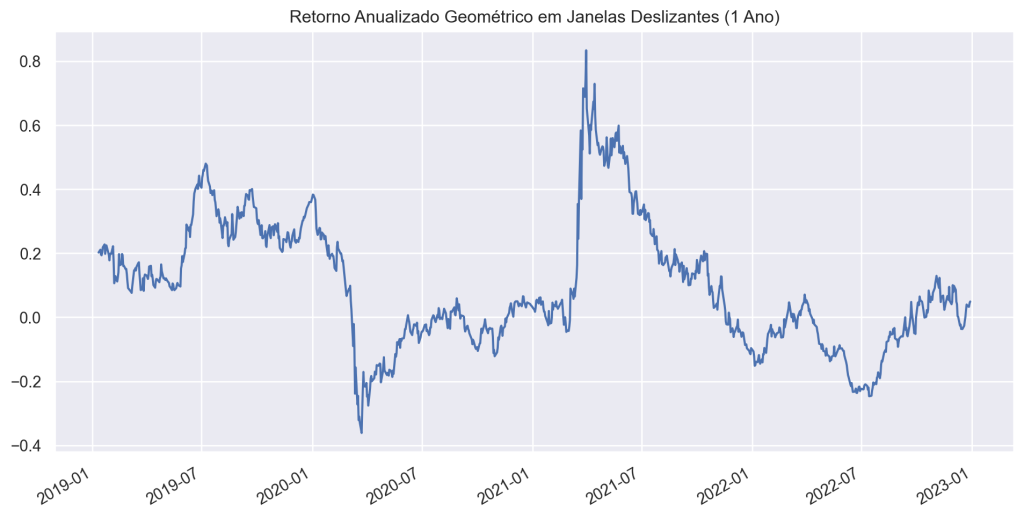

0.0729104135565499210. Retorno Anualizado em Janelas Deslizantes

- Calcula a taxa de retorno média anualizada em períodos móveis, útil para análise de tendências e volatilidade ao longo do tempo.

- Para calcular o retorno anualizado móvel em uma janela deslizante, você calcula o retorno anualizado para cada janela e move a janela ao longo do conjunto de dados.

- A fórmula é a seguinte para o aritmético e geométrico, respectivamente:

Onde:

- é o tamanho fixo da janela (por exemplo, 252 para um ano ou 22 para um mês).

Volatilidade

1. Desvio Padrão (Volatilidade):

O desvio padrão é uma medida de dispersão que indica a variabilidade dos retornos de um ativo ou investimento. Ele mede o grau de volatilidade do ativo.

Fórmula:

O desvio padrão é calculado da seguinte maneira para uma série de retornos:

Onde:

- é o número de observações (dias, meses, anos, etc.).

- é o retorno no período

.

- é a média dos retornos.

O desvio padrão diário em toda a amostra dos retornos do Ibovespa no período foi de:

0.0171086564143045352. Desvio Padrão Anualizado:

O desvio padrão anualizado é o desvio padrão dos retornos ajustado para um período anual. Isso é útil para comparar a volatilidade em uma base anual.

Fórmula:

Para anualizar o desvio padrão, você multiplica o desvio padrão da série de retornos por uma raiz quadrada do número de períodos em um ano (geralmente 252 para dias de negociação ou 12 para meses).

Onde é o número de períodos de observação em um ano (por exemplo, 252 para dados diários e 12 para meses).

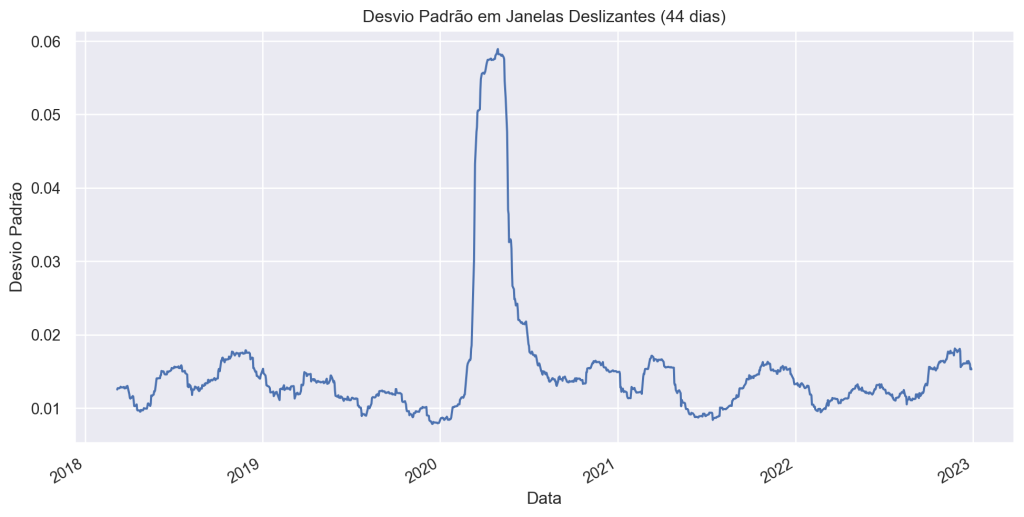

0.27159150083219913. Desvio Padrão Móvel (ou Desvio Padrão em Janelas Deslizantes):

O desvio padrão móvel é usado para avaliar a volatilidade ao longo do tempo, calculando o desvio padrão em janelas deslizantes (móveis) de dados.

Fórmula:

Para calcular o desvio padrão móvel em uma janela deslizante, você calcula o desvio padrão para cada janela e move a janela ao longo do conjunto de dados.

Onde:

- é o tamanho da janela (por exemplo, 252 para um ano ou 22 para um mês).

- são os retornos dentro da janela.

- é a média dos retornos dentro da janela.

Para o caso do Ibovespa, os seguintes valores para o desvio padrão em janelas deslizantes de 44 dias, tanto diário, quanto anualizado se encontram nos respectivos gráficos abaixo:

Quer aprender mais?

Conheça nossa Formação do Zero à Análise de Dados Econômicos e Financeiros usando Python e Inteligência Artificial. Aprenda do ZERO a coletar, tratar, construir modelos e apresentar dados econômicos e financeiros com o uso de Python e IA.

Referências

ELTON, Edwin J.; GRUBER, Martin J.; BROWN, Stephen J.; GOETZMANN, William N.

Modern portfolio theory and investment analysis. 9. ed. Hoboken: Wiley, 2014.

TSAY, Ruey S.

Analysis of financial time series. 3. ed. Hoboken: Wiley-Interscience, 2010.

Morettin, P. A..

Econometria financeira: um curso em séries temporais financeiras. Editora Blucher. 3 ed. 2017.

![Rendered by QuickLaTeX.com \[\text{Desvio Padrão} = \sqrt{\frac{1}{N-1} \sum_{i=1}^{N} (R_i - \overline{R})^2}\]](https://analisemacro.com.br/wp-content/ql-cache/quicklatex.com-bc1b5f34264bb41d215b3f9c9b9c9f60_l3.png)

![Rendered by QuickLaTeX.com \[\text{Desvio Padrão Móvel} = \sqrt{\frac{1}{T-1} \sum_{i=1}^{T} (R_i - \overline{R})^2}\]](https://analisemacro.com.br/wp-content/ql-cache/quicklatex.com-5f85d50135f460d3de5e70d51116b914_l3.png)