A previsão macroeconômica é uma das tarefas mais desafiadoras da análise de dados. Prever inflação, PIB ou desemprego requer lidar com séries temporais complexas, alta incerteza e interdependência entre variáveis econômicas. Para garantir que um modelo de previsão seja realmente confiável, é essencial seguir um processo rigoroso de avaliação.

Para obter o código e o tutorial deste exercício faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

O primeiro passo consiste na preparação e transformação dos dados. Séries econômicas costumam apresentar tendência, sazonalidade e heterocedasticidade — características que precisam ser tratadas antes da modelagem. Transformações como diferenças, logaritmos e ajustes sazonais ajudam a estabilizar variâncias e tornar as séries estacionárias, condição essencial para a maioria dos modelos econométricos.

Em seguida, realiza-se uma análise exploratória, avaliando padrões temporais, decomposições e correlações. Essa etapa revela quais variáveis podem ter relação com o indicador a ser previsto. Também é o momento de eliminar variáveis redundantes, detectando multicolinearidade com medidas como o Fator de Inflação da Variância (VIF).

Com os dados tratados, passa-se à seleção de variáveis. Um modelo robusto deve equilibrar parcimônia e capacidade explicativa. Técnicas como Recursive Feature Elimination (RFE) e validação cruzada em séries temporais ajudam a identificar quais preditores realmente contribuem para o desempenho fora da amostra.

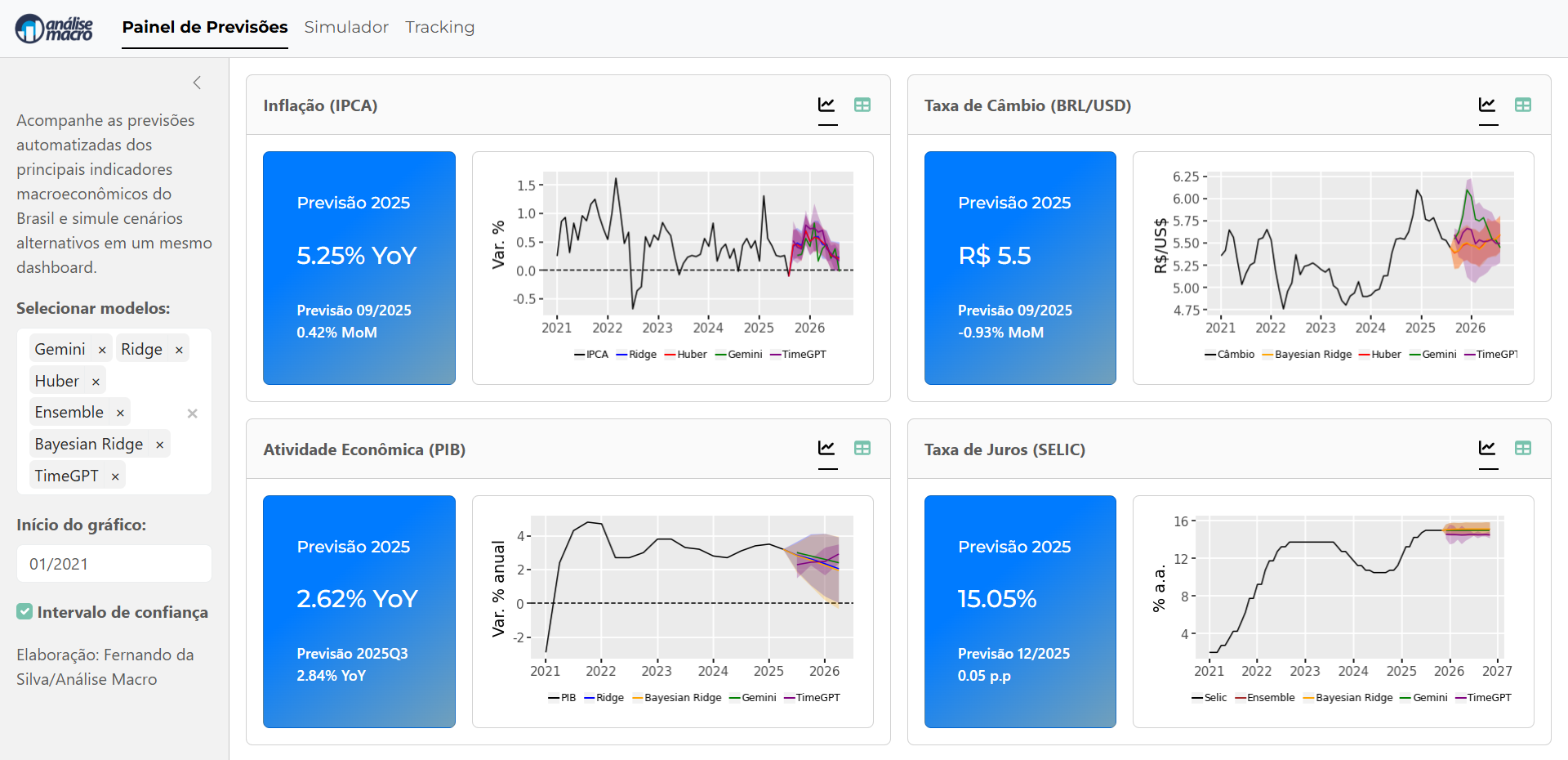

Na etapa de modelagem, é comum comparar abordagens econométricas e de aprendizado de máquina. Modelos como SARIMA e VAR representam a tradição econométrica, baseando-se em estruturas lineares e relações explícitas entre variáveis. Já métodos como Ridge, Lasso, Random Forest e Gradient Boosting trazem flexibilidade e capacidade de capturar outros padrões.

A comparação entre modelos depende de uma validação cruzada temporal. Em vez de dividir aleatoriamente os dados em treino e teste, utiliza-se uma sequência cronológica, simulando como o modelo se comportaria em previsões reais. Para cada janela temporal, o modelo é reestimado e avaliado, garantindo que os resultados não dependam de um período específico.

A métrica de desempenho mais utilizada é o Erro Quadrático Médio (MSE), que penaliza previsões muito distantes do valor observado. Contudo, outras métricas — como RMSE, MAE e MAPE — podem complementar a análise, oferecendo uma visão mais ampla da precisão e estabilidade das previsões.

Recentemente, modelos de inteligência artificial generativa começaram a ser testados em previsões macroeconômicas. Nessas aplicações, o modelo recebe dados históricos e contextos econômicos limitados ao momento da previsão, gerando respostas numéricas para horizontes futuros. A comparação direta com modelos tradicionais permite avaliar até que ponto a IA pode substituir — ou complementar — abordagens econométricas clássicas.

Por fim, todos os resultados são consolidados, e o ranking de desempenho revela quais métodos produzem os menores erros de previsão. Essa análise não apenas mostra a eficácia de cada modelo, mas também aponta o equilíbrio entre complexidade, interpretabilidade e precisão — um dos dilemas centrais da econometria aplicada à IA.

Quer entender em detalhes como esses modelos se comparam na prática? Participe da imersão “Econometria vs. Inteligência Artificial na Previsão Macroeconômica” e explore o futuro das previsões econômicas com dados e algoritmos.