[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Como sabe o leitor costumeiro desse espaço, frequentei escolas eminentemente heterodoxas ao longo da minha formação - para uma breve resenha dessa experiência, ler aqui. Isso implica que fui exposto ao repertório clássico: críticas às hipóteses dos modelos mainstream, leituras semanais de Marx, Keynes, Schumpeter, Kalecki, etc, e muita ironia sobre o pessoal que acreditava nessas coisas [nos modelos neoclássicos]. O que me salvou da doutrinação, sabe também o leitor frequente, foi ter feito escola técnica e alguns professores resistentes, que fazem um trabalho sério e apaixonado nessas escolas, nas áreas de macroeconomia e econometria, tendo sempre a evidência empírica como fio condutor de suas análises e trabalhos acadêmicos.

Não por outro motivo, toda vez que vejo algum professor ou economista alternativo de escolas eminentemente heterodoxas ignorando essa evidência empírica e construindo narrativas, me lembro daqueles tempos. Tempos onde a doutrina valia mais do que a ciência. Como esquecer da professora de Setor Público do IE: você pode ser tudo, menos ortodoxo! E por lá ainda se dizem plurais, veja você, leitor...

A narrativa da vez é culpar a tal austeridade ou agenda ortodoxa ou neoliberal ou seja lá o termo que o professor em questão utilize pela crise que estamos passando. Entre os que estudaram economia, isso não passa de fervor político, é claro. Ninguém tem dúvidas sobre os motivos pelos quais chegamos aqui - para uma apresentação didática, assistir aqui. Mas o problema, e isso me preocupa muito, é o efeito desse tipo de narrativa, não passa disso afinal, sobre jovens estudantes de economia e sobre a sociedade em geral. Aqueles, por suposto, talvez não resistam, como eu, à doutrinação dessas escolas. Esta, por suposto, fica sempre na crença de que trata-se de apenas mais uma opinião de, afinal, um professor de uma faculdade de economia ou de algum economista famoso que escreve em jornais e revistas.

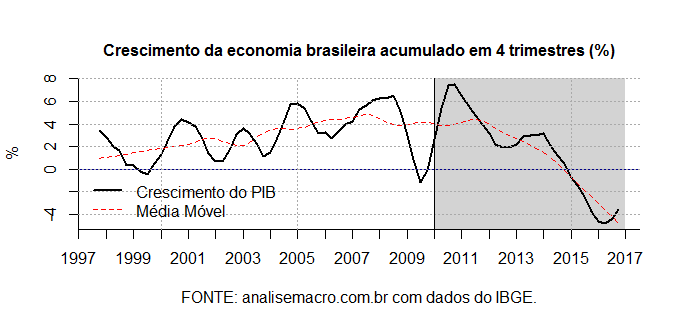

Mas não é questão de opinião. O crescimento do PIB tem caído desde o final de 2010, como pode ser visto no gráfico abaixo. Como é possível, então, culpar uma pretensa austeridade fiscal em 2015-16 (que não existe, diga-se) ou a atuação do Banco Central por isso?

Simplesmente não é possível, leitor. Primeiro porque, como dito acima, os motivos pelos quais estamos vivendo a atual crise são outros e retroagem a períodos anteriores a qualquer aplicação ortodoxa, neoliberal, etc, de política econômica. Segundo porque, não tivemos até agora nenhum ajuste fiscal. Pois é, pasmem, os tais professores e economistas alternativos utilizam um argumento que não encontra suporte na evidência empírica. Até aqui, abril de 2017, a política fiscal foi sempre expansionista - para detalhes sobre esse ponto, ver aqui. Em outras palavras, querer culpar a atuação do Banco Central, que começou a subir os juros apenas em 2013, por conta de uma inflação em aceleração, ou um pretenso ajuste fiscal que ainda não veio pela atual crise é simplesmente risível. Não passa de uma postura política vinda de pessoas que apoiaram de forma entusiasmada a Nova Matriz, causa última de tudo o que estamos vivendo nesse momento - sobre esse ponto, ler aqui.

Fica, portanto, o lamento pelo alcance que as narrativas equivocadas desses economistas e professores alternativos possue. Todas elas dissonantes da realidade e, portanto, da evidência empírica disponível. Melhor simplesmente ignorá-los...

[/et_pb_text][et_pb_button admin_label="Botão" button_url="https://analisemacro.com.br/cursos-de-r/macroeconometria/" url_new_window="off" button_text="Conhecer o nosso Curso de Macroeconometria usando o R " button_alignment="center" background_layout="light" custom_button="off" button_letter_spacing="0" button_use_icon="default" button_icon_placement="right" button_on_hover="on" button_letter_spacing_hover="0" /][/et_pb_column][/et_pb_row][/et_pb_section]