[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Bresser Pereira e seus asseclas, reunidos em uma "corrente de pensamento" (sic) denominada novo-desenvolvimentismo, são conhecidos por opiniões econômicas no mínimo curiosas. Dessa feita, por suposto, Bresser foi um pouco mais longe do que o habitual, ao publicar um artigo no Valor Econômico sobre o delicado tema dos juros altos no Brasil. Na "visão" de Bresser, os juros brasileiros são os mais elevados do mundo porque haveria uma economia política (sic) contrária ao binômio juro baixo e câmbio mais depreciado. Sim, leitor, você não leu errado. Nas palavras de Bresser: "Quem, então, é contra juros baixos e câmbio competitivo? São os economistas liberais que defendem os interesses dos capitalistas rentistas (que vivem de juros, dividendos e aluguéis) e os economistas heterodoxos que pensam, equivocadamente, estarem defendendo os interesses dos trabalhadores ou, mais amplamente, dos assalariados". Nesse post, explico os motivos pelos quais Bresser rebaixa o debate sobre provavelmente o mais grave problema macroeconômico brasileiro.

Antes de mais nada, é bom logo dar nome aos bois: quem são os rentistas? Provavelmente, você o é, leitor. Afinal, se você tiver uma poupança ou um título de renda fixa, por exemplo, recebe juros sobre esses ativos, logo pode ser considerado rentista. Em outras palavras, longe de qualquer teoria conspiratória, não existe qualquer oposição entre as categorias criadas por Bresser e seus asseclas. Um trabalhador que ganha R$ 2000 por mês (a média salarial no país), pode muito bem aplicar uma parte do seu salário todos os meses, recebendo em troca algum juro ou mesmo dividendo, se for para o mercado de capitais. É, portanto, risível querer fazer uma espécie de oposição entre rendimentos financeiros e salário.

Explicada essa (primeira) confusão que Bresser faz, vamos aos fatos: por que, então, os juros são elevados no Brasil? Para responder essa questão, costumo dividir o problema em duas partes: o juro de equilíbrio da economia brasileira e spread bancário. O primeiro corresponde ao juro real que representa a economia crescendo no seu nível ótimo, sem gerar pressões inflacionárias. É uma variável não observada, também chamada de juro neutro, que deve ser estimada com base em questões estruturais da economia. Já o segundo corresponde a diferença entre o quanto os bancos pagam para captar recursos, geralmente expresso pelo juro de equilíbrio, e o quanto cobram dos seus clientes pelos empréstimos bancários.

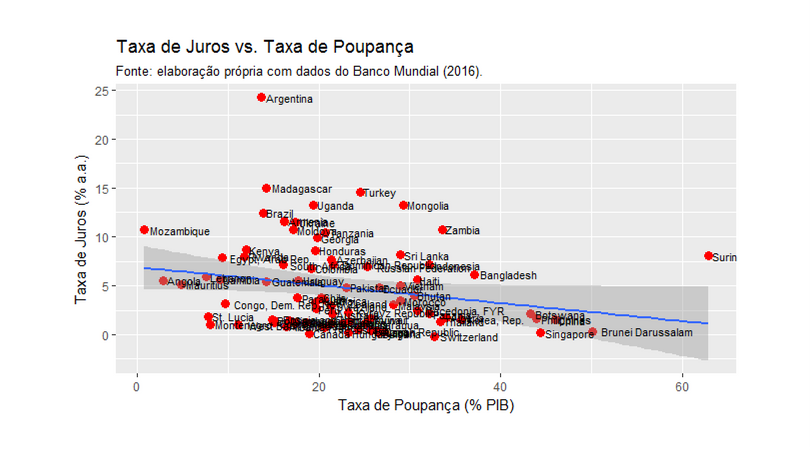

Nesse contexto, o juro brasileiro é alto tanto porque o juro neutro é elevado quanto porque o spread bancário é alto. Sobre o primeiro exercem algumas forças, sendo as principais a baixa poupança, o fiscal ruim e a existência de muito crédito direcionado. Já sobre o segundo, pesam o problema dos compulsórios elevados, do judiciário lento, dos impostos altos e da elevada concentração bancária. São, por suposto, critérios bastante concretos, que podem ser objeto de comparação internacional, que explicam o fato dos juros brasileiros serem elevados. E não uma teoria da conspiração sem qualquer fundamento científico, disfarçado do nome pomposo de "economia política".

A baixa poupança da economia brasileira tem de ser disputada com o deficitário setor público. A dívida bruta dos países emergentes é de 48,3% segundo o FMI. A nossa vai fechar 2017 próxima a 83% do PIB, pelos critérios do Fundo. Mas fica pior se considerarmos no denominador a riqueza, uma medida de estoque, e não o PIB, uma medida de fluxo. Como mostrou o Victor Cezarini nesse espaço, o Brasil é o país mais endividado do mundo por esse critério. Não é de se admirar, desse modo, que os agentes peçam juros cavalares para financiar o setor público e, consequentemente, o setor privado.

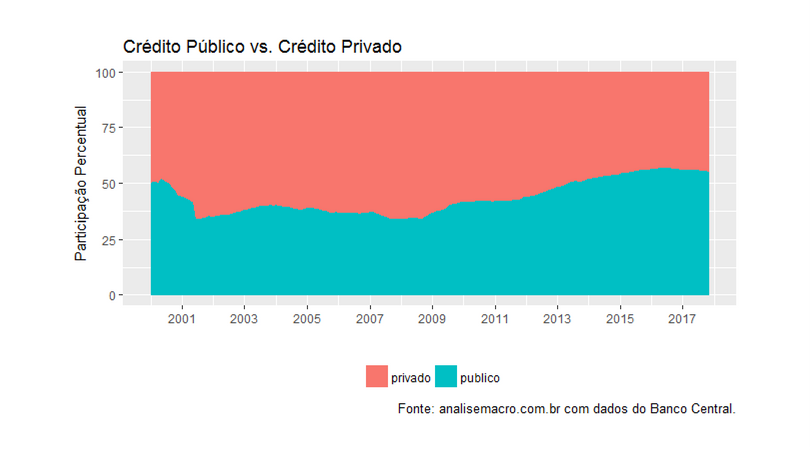

Mas não termina aí. Além de possuir uma baixa taxa de poupança e um setor público altamente alavancado, o Brasil possui ainda uma jabuticaba no mercado de crédito: metade dele não responde à política monetária, sendo regulado pelo governo. É o chamado crédito público ou direcionado. O gráfico abaixo ajuda a ilustrar.

Enquanto o crédito público possui taxas de juros subsidiadas para alguns setores da economia, o crédito privado vai ter taxas de juros mais elevadas para todos os demais setores. Afinal, o Banco Central precisará aumentar mais os juros básicos para atingir o crédito livre, que não atende a direcionamentos do setor público, para conter a demanda em tempos de contração monetária. Tudo, diga-se, previsto pela teoria da política monetária.

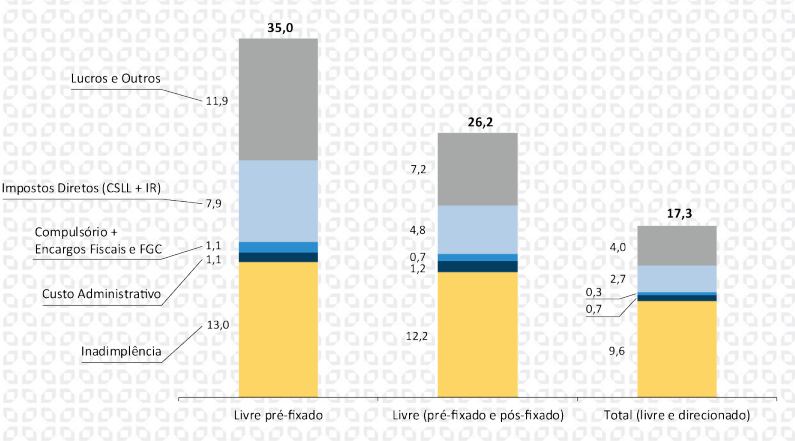

A baixa poupança, o fiscal ruim e o crédito direcionado explicam porque o juro de equilíbrio da economia brasileira é mais elevado do que seus pares internacionais. Ademais, o juro para o consumidor também é elevado, porque o spread bancário, a diferença entre o quanto os bancos pagam para captar recursos e o quanto cobram dos seus clientes nos empréstimos, também é bastante alto. Mas, ao contrário do que Bresser e seus asseclas podem pensar, o problema do spread elevado tem muito pouco a ver com a ganância dos banqueiros. Afinal, porque os banqueiros brasileiros seriam mais gananciosos do que os banqueiros do resto do mundo, não é mesmo? O gráfico abaixo ajuda a explicar por que o spread bancário no Brasil é muito alto.

O gráfico foi retirado de uma apresentação do presidente do Banco Central sobre o tema, que pode ser vista aqui. Como fica nítido, apenas uma parte do spread é composta por lucros, sendo o seu complemento consequência de impostos, compulsório e inadimplência. Essa última, claro, graças a dificuldade que não apenas os bancos, mas qualquer empresa no Brasil, tem de reaver recursos pela via judicial.

Ao reduzir o debate sério sobre provavelmente o principal problema macroeconômico brasileiro, Bresser presta um desserviço à sociedade brasileira. Dá voz a meia dúzia de lunáticos que acham que o problema se resume a uma luta de classes entre "rentistas" e "trabalhadores". Além claro, de dar margem a uma ação voluntarista: afinal, se os juros são altos por culpa dos "rentistas", basta baixá-los na marra! Ou seja, Bresser ignora não só os fundamentos citados acima mas tudo o que foi feito no governo Dilma Rousseff, que chegou a acreditar nesse tipo de crendice e de fato tentou baixar os juros na marra, levando a inflação a disparar. A evidência contrária a tudo o que ele diz parece, portanto, não ser suficiente para que o mesmo reveja sua "visão". Esse tipo de postura é simplesmente lamentável, porque o problema é grave e deve ser enfrentado com seriedade. E não de modo não científico, como faz Bresser.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/datascience.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/datascience2.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="Linha"][et_pb_column type="1_3"][et_pb_gallery admin_label="Galeria" gallery_ids="17132,17133,17134" fullwidth="on" show_title_and_caption="off" show_pagination="off" background_layout="light" auto="on" auto_speed="6000" hover_overlay_color="rgba(255,255,255,0.9)" caption_all_caps="off" use_border_color="off" border_color="#ffffff" border_style="solid" saved_tabs="all"]

[/et_pb_gallery][et_pb_gallery admin_label="Galeria" gallery_ids="17136,17137,17138" fullwidth="on" show_title_and_caption="off" show_pagination="off" background_layout="light" auto="on" auto_speed="6000" hover_overlay_color="rgba(255,255,255,0.9)" caption_all_caps="off" use_border_color="off" border_color="#ffffff" border_style="solid" saved_tabs="all"]

[/et_pb_gallery][/et_pb_column][et_pb_column type="2_3"][et_pb_team_member admin_label="Pessoa" saved_tabs="all" name="Vítor Wilher " position="Data Scientist" animation="left" background_layout="light" facebook_url="https://www.facebook.com/vitor.wilher.9" twitter_url="https://twitter.com/vitorwilherbr" linkedin_url="https://www.linkedin.com/in/v%C3%ADtor-wilher-78164024" use_border_color="off" border_color="#ffffff" border_style="solid"]

Vítor Wilher é Bacharel e Mestre em Economia, pela Universidade Federal Fluminense, tendo se especializado na construção de modelos macroeconométricos, política monetária e análise da conjuntura macroeconômica doméstica e internacional. Tem, ademais, especialização em Data Science pela Johns Hopkins University. Sua dissertação de mestrado foi na área de política monetária, titulada "Clareza da Comunicação do Banco Central e Expectativas de Inflação: evidências para o Brasil", defendida perante banca composta pelos professores Gustavo H. B. Franco (PUC-RJ), Gabriel Montes Caldas (UFF), Carlos Enrique Guanziroli (UFF) e Luciano Vereda Oliveira (UFF). Já trabalhou em grandes empresas, nas áreas de telecomunicações, energia elétrica, consultoria financeira e consultoria macroeconômica. É o criador da Análise Macro, startup especializada em treinamento e consultoria em linguagens de programação voltadas para data analysis, sócio da MacroLab Consultoria, empresa especializada em cenários e previsões e fundador do hoje extinto Grupo de Estudos sobre Conjuntura Econômica (GECE-UFF). É também Visiting Professor da Universidade Veiga de Almeida, onde dá aulas nos cursos de MBA da instituição, Conselheiro do Instituto Millenium e um dos grandes entusiastas do uso do R no ensino. Leia os posts de Vítor Wilher aqui. Caso queira, mande um e-mail para ele: vitorwilher@analisemacro.com.br

[/et_pb_team_member][/et_pb_column][/et_pb_row][/et_pb_section]