A disponibilidade de crédito é uma variável de suma importância para impulsionar tanto o consumo das famílias quanto o investimento das firmas. Nesse Comentário de Conjuntura, por suposto, seguindo a análise do mercado de crédito que faço no Curso de Análise de Conjuntura usando o R, vamos dar uma olhada em alguns aspectos desse mercado. Para isso, vou utilizar aqui o pacote Quandl para pegar as séries do Banco Central diretamente para o R.

library(Quandl)

library(ggplot2)

library(scales)

Quandl.api_key('a sua chave aqui') # Permite mais de 50 acessos dia

credito_total = Quandl('BCB/20631', order='asc')

credito_pj = Quandl('BCB/20632', order='asc')

credito_pf = Quandl('BCB/20633', order='asc')

credito_livre = Quandl('BCB/20634', order='asc')

credito_direc = Quandl('BCB/20685', order='asc')

Os dados importados sofrem de sazonalidade, de modo que é preciso fazer o ajuste da série. Também é preciso deflacionar as séries, de modo a tornar a análise dos dados correta. Isso é feito com o código a seguir.

### Importar IPCA

library(sidrar)

ipca = get_sidra(api='/t/1737/n1/all/v/2266/p/all/d/v2266%2013')

ipca = ts(ipca$Valor, start=c(1979,12), freq=12)

ipca = window(ipca, start=c(2011,03))

### Pacote Seasonal

library(seasonal)

Sys.setenv(X13_PATH = "C:/Séries Temporais/R/Pacotes/seas/x13ashtml")

concessoes = ts(data.frame(credito_total$Value, credito_pj$Value,

credito_pf$Value, credito_livre$Value,

credito_direc$Value), start=c(2011,03), freq=12)

### Deflacionar Séries

concessoes <- ipca[length(ipca)-1]*(concessoes/ipca)

colnames(concessoes) = c('Total', 'juridica',

'fisica', 'livre', 'direcionado')

matrix <- matrix(NA, nrow = nrow(concessoes), ncol=ncol(concessoes))

colnames(matrix) <- colnames(concessoes)

for(i in 1:ncol(concessoes)){

matrix[,i] <- final(seas(concessoes[,i]))

}

concessoes_sa = data.frame(time=credito_total$Date, matrix)

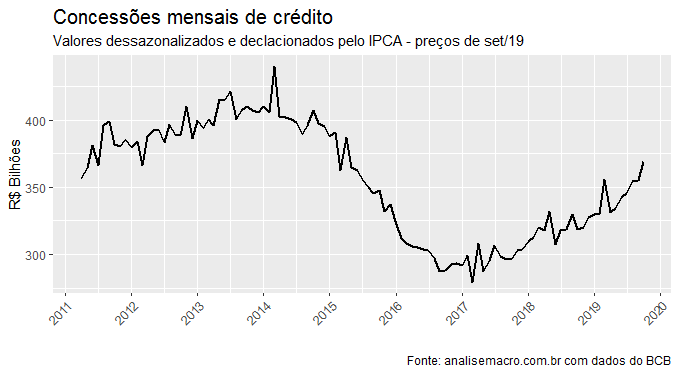

Uma vez que os dados estejam tratados, podemos visualizá-los. Abaixo, vemos as concessões mensais totais.

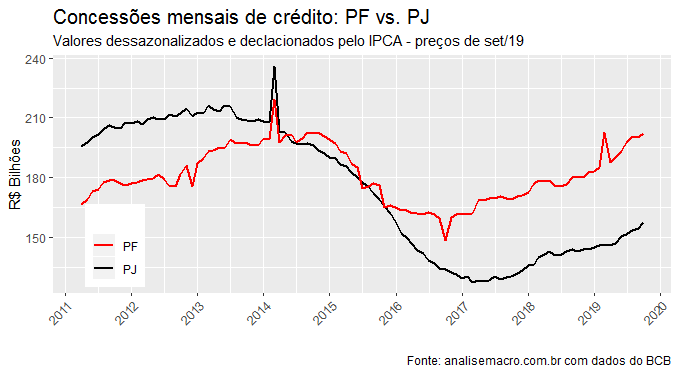

Como se vê, há um avanço nas concessões mensais de crédito na margem. Podemos tentar entender melhor esse avanço com a abertura por pessoa física e jurídica. O gráfico abaixo ilustra.

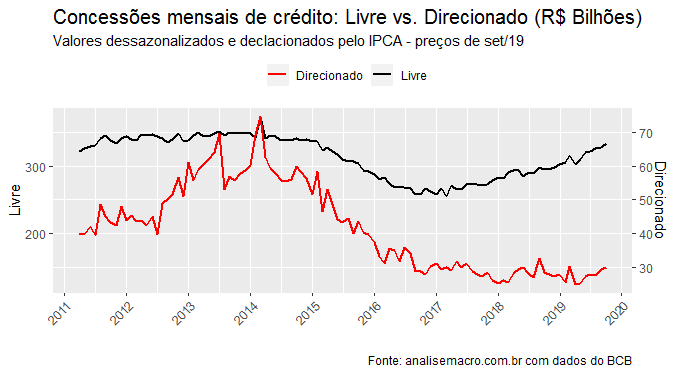

Tanto as concessões mensais à pessoa física quanto jurídica mostram avanço nos últimos anos. Também podemos verificar o crédito quanto a diferenciação entre crédito livre e direcionado. O gráfico abaixo ilustra.

Observa-se uma diferença importante entre as categorias. Enquanto o crédito livre mostra avanço, o crédito direcionado tem se mantido estável nos últimos anos. A seguir, vemos o estoque de crédito normalizado pelo PIB.

library(tidyverse)

estoque_cred = Quandl('BCB/20539', order='asc',

start_date='1999-01-31')

pib = Quandl('BCB/4382', order='asc', start_date='1999-01-31')

estoque_cred = mutate(estoque_cred,

razao=estoque_cred$Value/pib$Value*100)

ggplot(estoque_cred, aes(Date, razao))+

geom_area(stat='identity', fill='darkblue', colour='darkblue')+

scale_y_discrete(limits=c(10,20,30,40,50))+

scale_x_date(breaks = date_breaks("1 years"),

labels = date_format("%Y"))+

theme(axis.text.x=element_text(angle=45, hjust=1),

plot.title = element_text(size=15))+

labs(x='', y='% PIB', title='Estoque de Crédito (% PIB)',

caption='Fonte: analisemacro.com.br')

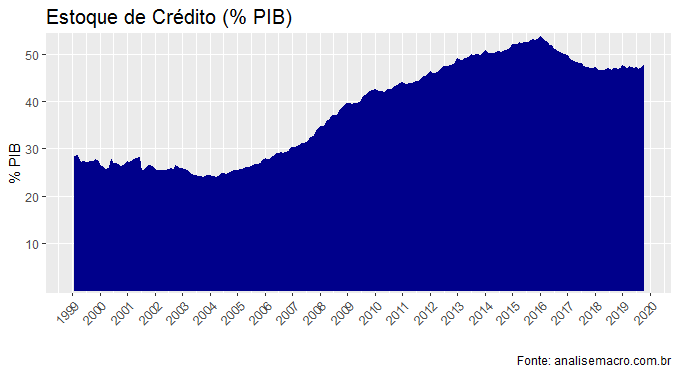

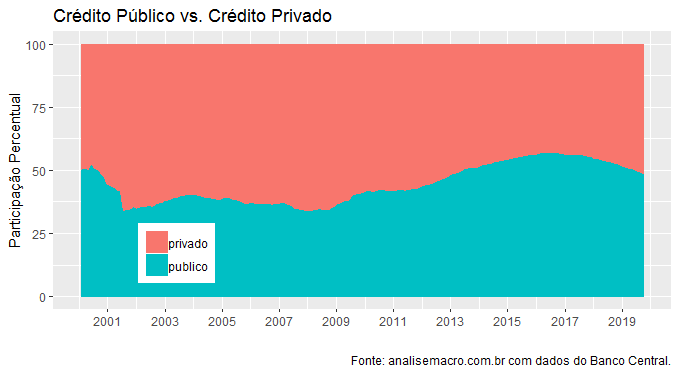

Na ponta, há um leve avanço no estoque normalizado pelo PIB, refletindo o aumento das concessões mensais. A seguir, fazemos a divisão desse estoque entre crédito público e privado.

De fato, o estoque de crédito associado à instituições privados tem recuperado espaço em relação às instituições estatais. A seguir, olhamos para a taxa média de juros associada às operações de crédito.

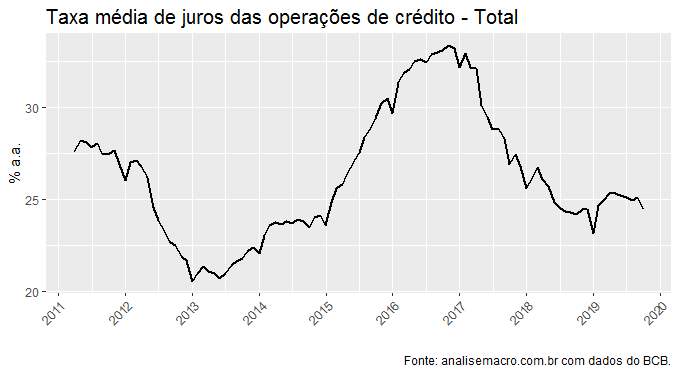

As taxas médias na ponta ainda permanecem acima de 20% a.a., refletindo o que os economistas chamam de spread bancário, a diferença entre taxas de captação e aquelas cobradas dos que demandam crédito. O gráfico abaixo ilustra essas taxas de spread.

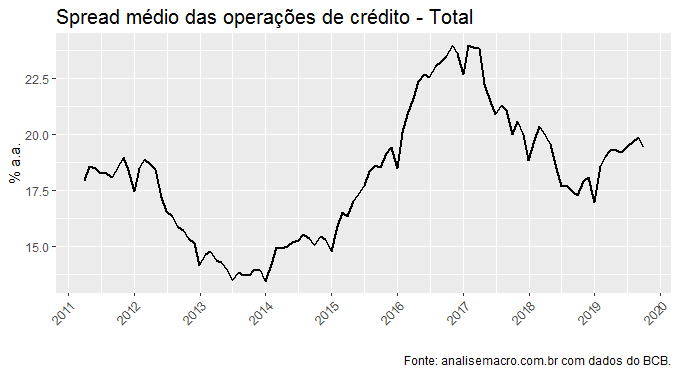

Como se vê, o spread permanece ainda elevado. A seguir, ilustramos o comportamento da inadimplência.

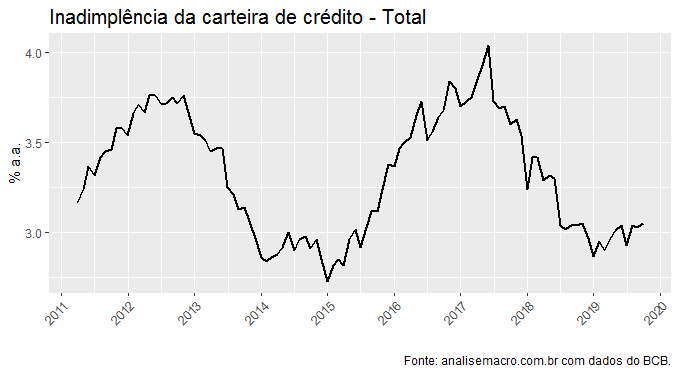

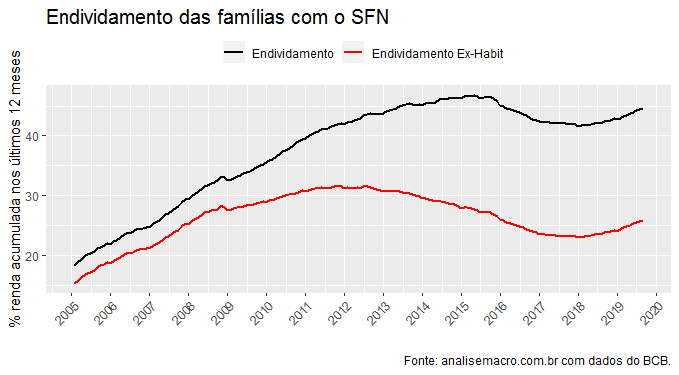

Por fim, vemos o comportamento do endividamento das famílias em relação à renda acumulada nos últimos 12 meses.

Uma recuperação mais pujante do mercado de crédito é crucial para que possamos acelerar o crescimento da economia brasileira. Para isso, contudo, são fundamentais as reformas microeconômicas que estão no radar tanto do Congresso Nacional quanto do próprio Banco Central.

_____________________________

(*) A análise completa está disponível no nosso Curso de Análise de Conjuntura usando o R.