Como chamei atenção nesse espaço há algumas semanas, o ambiente externo tem contaminado a taxa de câmbio, forçando a mesma a se manter acima dos 4 R$/US$. Movimento típico, diga-se, de maior aversão a países emergentes. Diante desse quadro parece imediato pensar em algum repasse para a inflação. Ocorre que em macroeconomia é preciso sempre olhar - parece óbvio dizer isso, mas não é - o quadro geral da coisa. Isto é, sempre é preciso considerar pesos e contrapesos para avaliar o efeito líquido sobre uma determinada variável, nesse caso a inflação.

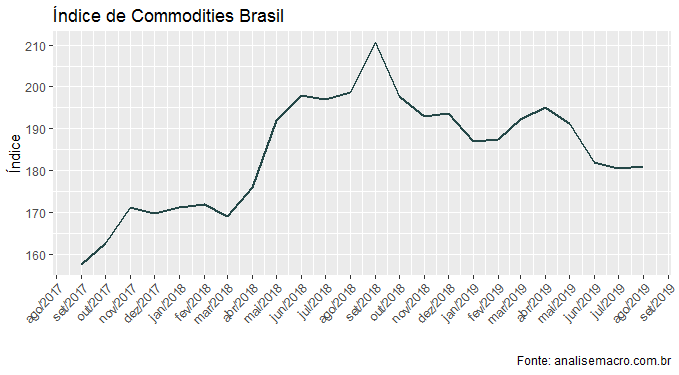

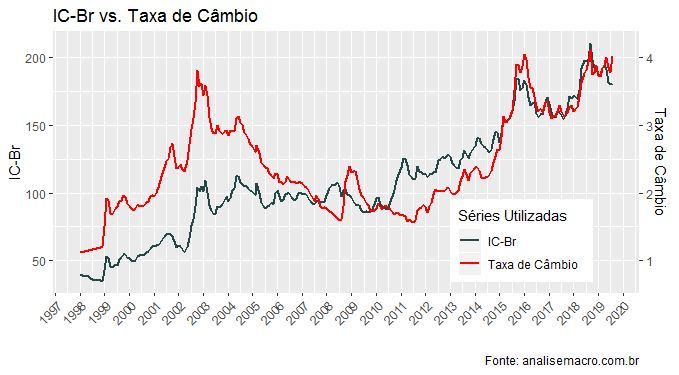

Isso dito, como pode ser visto no gráfico acima, a despeito do índice de commodities do Banco Central guardar forte correlação positiva com a taxa de câmbio R$/US$, no período recente esse índice - que é convertido pela própria taxa de câmbio para reais - tem caído, compensando o movimento de depreciação da moeda brasileira frente o dólar.

Isso dito, como pode ser visto no gráfico acima, a despeito do índice de commodities do Banco Central guardar forte correlação positiva com a taxa de câmbio R$/US$, no período recente esse índice - que é convertido pela própria taxa de câmbio para reais - tem caído, compensando o movimento de depreciação da moeda brasileira frente o dólar.

Em particular, o próprio Banco Central tem adotado esse índice nos seus modelos semiestruturais de forma a avaliar o repasse externo. Nas palavras do Banco, "Em virtude do efeito que flutuações nos preços de commodities têm desempenhado sobre a dinâmica da inflação doméstica, utiliza-se um indicador de preço de commodities para a inflação externa, medido em dólar norte-americano e convertido em moeda nacional pela correspondente taxa de câmbio" (RTI, Junho de 2017). Em termos técnicos, o IC-Br é adicionado a uma Curva de Phillips de forma a capturar o efeito da inflação externa sobre a inflação doméstica.

Ou seja, mesmo que estejamos assistindo a um movimento de depreciação do real frente o dólar, não nos parece que o efeito líquido seja de pressão inflacionária. Pelo contrário, a queda do IC-Br indica que o efeito é deflacionário. Tanto é assim que a expectativa para a inflação em 2019 continua caindo abaixo da meta.

Isso, ao menos por enquanto, garante o cenário de corte na taxa básica de juros. Há espaço, inclusive, para uma queda além de 100 pontos-base - que é a mediana esperada pelo mercado - dada a ociosidade ainda pronunciada da economia.

__________________________________

Gostou da análise? Conheça a área de Central Banking da Análise Macro.