[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Ontem, 21/03, teve decisão sobre o juro básico pelo Comitê de Política Monetária (COPOM) do Banco Central. Como previsto, houve redução de 25 pontos-base na taxa Selic, levando-a para 6,5% a.a. A surpresa, contudo, foi o comprometimento com mais uma redução de 25 pontos-base na próxima reunião do Comitê, que ocorrerá somente nos dias 15/05 e 16/05. Nas palavras do COPOM, "Para a próxima reunião, o Comitê vê, neste momento, como apropriada uma flexibilização monetária moderada adicional". A justificativa básica para esse anúncio é a surpresa com o comportamento da inflação na ponta.

O Banco Central tem, basicamente, se surpreendido com a inflação. As leituras de janeiro e fevereiro, por exemplo, vieram mais baixas do que a projeção contida no último RI. Esperava-se algo próximo a 0,5% nos dois meses e elas vieram mais próximas a 0,3%. Certamente, aqui, a leitura de um ou outro mês não é suficiente para convencer o Comitê a prolongar o ciclo de afrouxamento. A questão, porém, é que são meses com sazonalidade bastante desfavorável, logo se a leitura dos mesmos surpreendeu (para baixo), é sinal de que algo está ocorrendo com a inflação subjacente.

Ainda que se possa dizer que os dados de atividade do último trimestre de 2017, bem como as leituras de alta frequência desse início de ano, vieram aquém do esperado, o Comitê ressaltou no comunicado que "O conjunto dos indicadores de atividade econômica mostra recuperação consistente da economia brasileira". Em outros termos, não parece ser isso que está por trás da decisão do Comitê. A surpresa com a inflação efetiva e a consequente contaminação das expectativas e da inércia explicam mais um ajuste na próxima reunião. Sobre esse último ponto, aliás, o Comitê repetiu frase utilizada em outros comunicados e notas, "possível propagação, por mecanismos inerciais, do nível baixo de inflação pode produzir trajetória prospectiva abaixo do esperado".

Esse ponto mostra uma certa confiança com a ancoragem das expectativas. Isto porque, uma redução do papel do componente autorregressivo na inflação efetiva implica em maior importância das expectativas para explicá-la. Dado que a janela ainda tem poucas observações, é difícil avaliar isso na ponta, de forma empírica - a redução da inércia - mas é algo intuitivo, dada a ancoragem das expectativas.

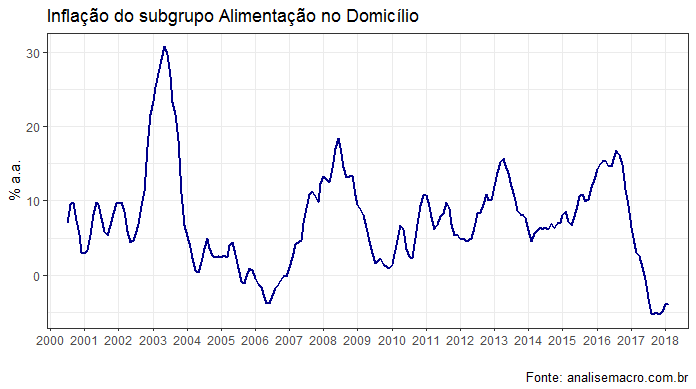

Chama atenção, por fim, o comportamento bastante comportado da inflação de alimentos, tema aliás do nosso último exercício no Clube do Código. No acumulado em 12 meses, o subgrupo Alimentação no Domicílio apresenta deflação de 3.81%. Isso, certamente, tem contribuído para manter a inflação cheia não apenas comportada, mas surpreendente.

[/et_pb_text][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/cursosaplicados.png" show_in_lightbox="off" url="https://analisemacro.com.br/clube-do-codigo/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid" /][/et_pb_column][/et_pb_row][/et_pb_section]