A ata da reunião de abril do Copom [Comitê de Política Monetária], divulgada ontem, reafirmou dois aspectos inter-relacionados da política monetária brasileira. O primeiro é que a comunicação tem sido errática já há algum tempo, mostrando um banco central que mais reage aos fatos do que propriamente se antecipa a eles. Se o ex-presidente do Federal Reserve, Ben Bernanke, estiver correto [" monetary policy is 98 percent talk and only two percent action"], bem como a literatura sobre o assunto, explica-se em parte por que as expectativas dos agentes privados não têm refletido o cenário do BCB. O segundo aspecto, que explica essa comunicação errática, é o comprometimento da autoridade monetária com um enredo que não convence: explicar a inflação elevada dos últimos anos como fruto apenas de causas alheias à política monetária. Como não quer [ou não pode] admitir os equívocos do passado, acaba tendo de adaptar o discurso a cada novo conjunto de informação. A transparência, para ser efetiva na coordenação das expectativas, deve ratificar as ações de política monetária: quando não o faz, acaba sendo apenas mais um ruído, o que prejudica a convergência da inflação para a meta. Nessa edição do Copom Watch avaliaremos mais detidamente essas questões.

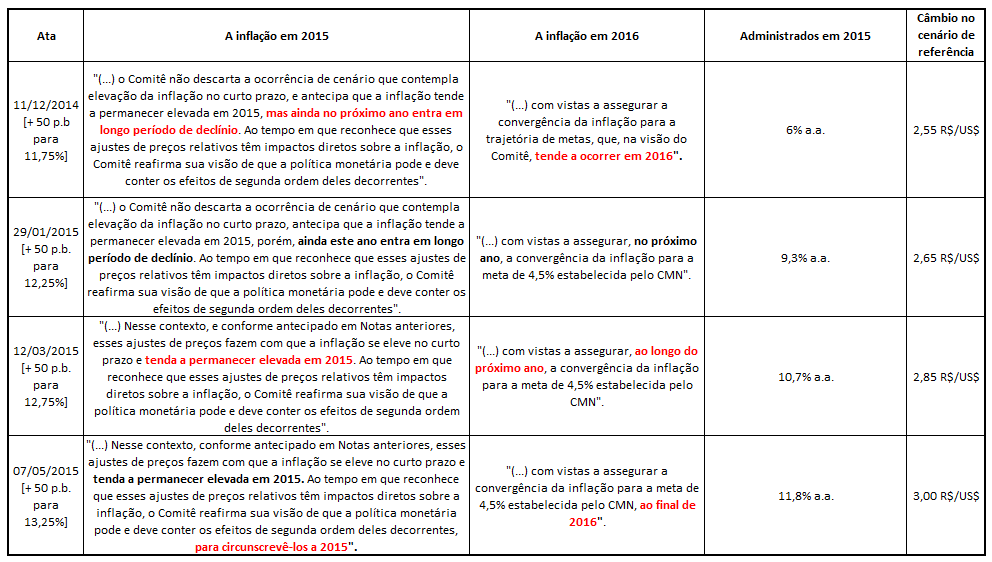

O quadro acima resume a visão do BCB para a inflação neste e no próximo ano nas últimas quatro reuniões do COPOM. Observe que, paulatinamente, ele admite ao longo das atas dessas reuniões a perda da meta em 2015 e a deterioração da convergência para a inflação em 2016. Na última ata, divulgada ontem, o BCB permanece crédulo na convergência apenas ao final de 2016 e, para isso, tomará atitudes visando circunscrever o realinhamento de preços relativos [administrados + câmbio] a 2015, apenas.

Evidentemente, leitor, que como de boas intenções o inferno está cheio e palavras jogadas ao vento não servem para afagar o coração dos agentes privados, o que está implícito é mais aumento de juros, ao menos, até a próxima reunião. E, sim, no mesmo montante de 50 pontos-base, dada a adição da expressão "(...) o Copom reafirma que a política monetária deve manter-se vigilante" no penúltimo parágrafo da ata. E é bem provável que não pare por aí, dados os riscos detalhadamente avaliados na última edição desse boletim: i) a inércia inflacionária; ii) a desancoragem das expectativas de inflação; iii) problemas remanescentes no setor elétrico; iv) o aumento de juros nos Estados Unidos; v) não cumprimento das metas fiscais.

Naquela oportunidade, dada a elevada incerteza política que caracterizava a conjuntura, o balanço dos cinco riscos era bastante desfavorável para as intenções do banco de convergência para a meta em 2016. Com efeito, e dada a sinalização posta na ata de março, nossa expectativa era de que a Selic iria a 13,25% na reunião de abril [como ocorreu] e que, possivelmente, haveria uma mudança na comunicação ou, mesmo, uma parada no processo de contração.

A adição do termo vigilante, no penúltimo parágrafo da ata dessa reunião [como notado acima], sinaliza, entretanto, que o BCB não fará a redução no ritmo de ajuste. O que fez o Banco Central a agir dessa forma? Basicamente, o enredo da sua própria estória: a piora nos processos de realinhamento de preços, como pode ser visto no quadro acima. O câmbio no cenário de referência do Banco foi desvalorizado, bem como houve aumento na projeção dos administrados. É basicamente a sistemática surpresa do banco com esses dois movimentos que tem causado uma comunicação errática nas últimas reuniões e que, ao mesmo tempo, ratifica mais aumento de juros.

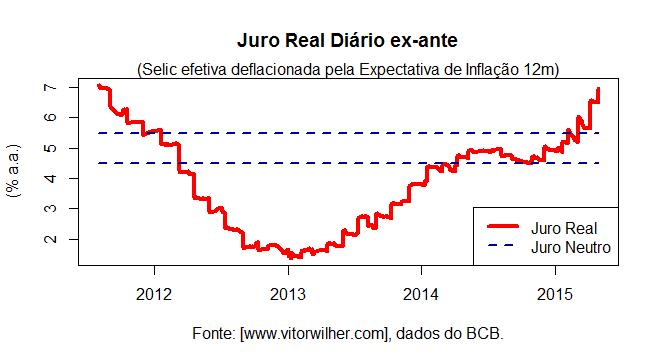

Mas, pergunta o leitor, são esses dois movimentos que têm causado a inflação dos últimos anos? De certo que não, como tenho notado sistematicamente por aqui, em particular na última edição do Copom Watch. A inflação se mostra resistente desde o final de 2010, dado o crescimento dos salários acima da produtividade da economia. A condução da política monetária, diga-se, ajudou a aprofundar esse processo com a redução da taxa real de juros a partir de agosto de 2011 para níveis incondizentes com a taxa neutra, como pode ser visto no gráfico ao final desse post. Ademais, como notado na primeira edição do Copom Watch, a desvalorização do câmbio e o aumento de preços administrados não é nenhuma novidade nos documentos do BCB. Desde meados de 2013, o Copom nota a desvalorização do câmbio e desde a ata de junho do ano passado, o aumento dos preços administrados. Desse modo, (i) a magnitude dos efeitos desses dois movimentos já deveria ser de amplo conhecimento do banco e (ii) a inflação elevada dos últimos anos não pode ser encarada como resultado tão somente de choques de oferta.

Nesse contexto, entende-se por que o Banco Central manterá o ritmo de 50 p.b. de aumento dos juros na reunião de junho, bem como não se pode descartar, nesse momento, a possibilidade da Selic romper os 14% em 2015. A contínua surpresa do banco com esses dois movimentos, bem como o comportamento reticente dos agentes privados, refletido em expectativas que não convergem para a meta em 2016, tornam o aumento de juros uma situação inevitável, nesse momento. Isso, a despeito de termos uma economia que deve ter crescimento de -1,2% esse ano.

Ressalta-se, porém, que o cenário de Selic além dos 14% não é o mais provável nesse momento. Isto porque, aos três riscos deflacionários da ata de março [commodities, hiato do produto e contração fiscal], o Banco Central adicionou um fator de suma importância na ata de maio: a deterioração no mercado de trabalho. A próxima edição da PME (Pesquisa Mensal do Emprego) sairá em 21 de maio, antes, portanto, da reunião de junho [que ocorre nos dias 2 e 3]. Uma piora muito forte no desemprego e, principalmente, na renda, o que é um cenário bastante factível, pode fazer com que a Selic pare mesmo nos 13,75%.

Entre um cenário de juros rompendo os 14% e manutenção em 13,75%, a projeção desse boletim continua sendo de Selic em 14% a.a., com, uma revisão, apenas, no orçamento: um aumento de 50 p.b. na reunião de junho e um último aumento de 25 p.b. na reunião de julho. Nesse nível, a taxa de juros real ex-ante ficaria na faixa de 7,7% a 8% [a depender do comportamento das expectativas de inflação], o que é condizente com um processo desinflacionário em situação de falta de credibilidade. Em outras palavras, a taxa real estaria entre 220 e 250 p.b. acima da zona de neutralidade da política monetária. Hoje, como pode ser visto no gráfico abaixo, os esforços contracionistas situam a taxa real a pouco menos de 150 p.b. acima dessa região, o que, nas palavras do banco ainda não se mostram suficientes.

Por fim, como notado em Lima (2015), o esforço de transparência feito pelo Banco Central brasileiro é salutar, porém diante dos erros cometidos no passado, tem seu preço na perda de credibilidade. A recursiva surpresa do banco frente choques que afetam a economia, diante de uma inflação que se manteve sempre longe da meta, cobra seu preço em aumento das expectativas de inflação. E isso acaba requerendo uma política monetária um pouco mais restritiva do que seria usual. Desse modo, se quer potencializar o ajuste no instrumento de política via maior transparência, algo que não ocorreu nos últimos anos, o banco deveria convencer o mercado sobre o prazo de convergência da inflação [possivelmente com um que seja factível]. Definitivamente, não é o que ocorre nesse momento, com a sistemática reorientação dos comunicados.

____________________________________

(*) Nota 1: é importante destacar no gráfico acima que a taxa de juros neutra está sendo considerada constante ao longo do tempo. Isso é uma simplificação. Uma referência sobre o assunto pode ser vista aqui.

(*) Nota 2: as séries diárias, porém irregulares, utilizadas no gráfico são a selic efetiva [série 1178 do BCB] e as expectativas de inflação para os próximos 12 meses (), também do BCB. O gráfico foi feito no R a partir da importação dos dados irregulares do site do BCB. Isto é, só existem dados para dias úteis, o que torna o trabalho um pouquinho mais interessante nesse pacote estatístico. Aos interessados, entre em contato para solicitar o código.

Lima, V. W. R. (2015). "Claridade da Comunicação do Banco Central e Expectativas de Inflação: evidências para o Brasil", Dissertação de Mestrado, Programa de Pós-Graduação em Economia, Universidade Federal Fluminense.