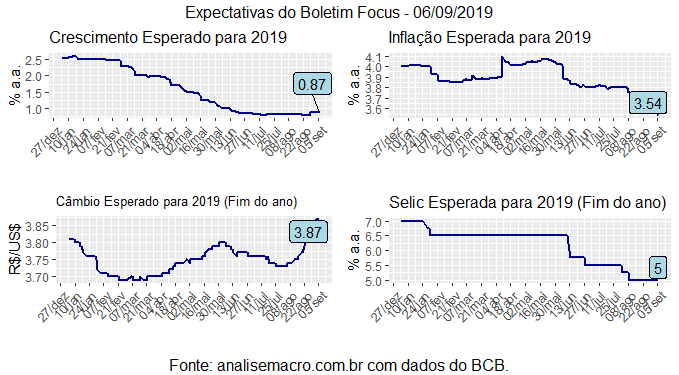

O boletim Focus divulgado agora há pouco trouxe poucas novidades. O destaque é que, pela quarta semana seguida, a mediana das instituições consultadas corrigiu a expectativa para a taxa de câmbio R$/US$ no final do ano. Agora, espera-se que o câmbio feche próximo a 3,87 R$/US$. A despeito disso, a inflação esperada segue em queda, agora esperada em 3,54% para o ano de 2019. O motivo disso é que o repasse cambial parece estar sendo compensado pela queda dos preços de commodities e, obviamente, pela ociosidade ainda grande da economia.

Para a semana, o destaque é a divulgação da Pesquisa Mensal do Comércio na quarta e da Pesquisa Mensal de Serviços na quinta-feira. Ambas as pesquisas contam com scripts automáticos que são detalhados em nosso Curso de Análise de Conjuntura usando o R. Maiores detalhes sobre o boletim Focus, veja nossa apresentação automática aqui.

Para nossos alunos do plano premium e para todos os assinantes do Clube do Código, a Edição 48 constrói um modelo que busca medir o repasse cambial para a inflação. Em média, a cada 10% de desvalorização, estimamos um repasse de 0,56 p.p. em um trimestre. Como dito acima, entretanto, esse repasse não é automático, uma vez que pode ser compensado pela ociosidade da economia e por outros fatores como preços de commodities.