O boletim Focus divulgado agora há pouco mostra leve correção para baixo na inflação esperada para esse ano. De 3,58% para 3,56%. Mais importante do que o tamanho da correção, porém, é o sinal, dado que o mesmo mostra uma expectativa do mercado de que os choques recentes que afetaram o índice cheio não devem comprometer a trajetória da inflação ao longo de 2020. Em outros termos, espera-se que os choques se dissipem no curto prazo.

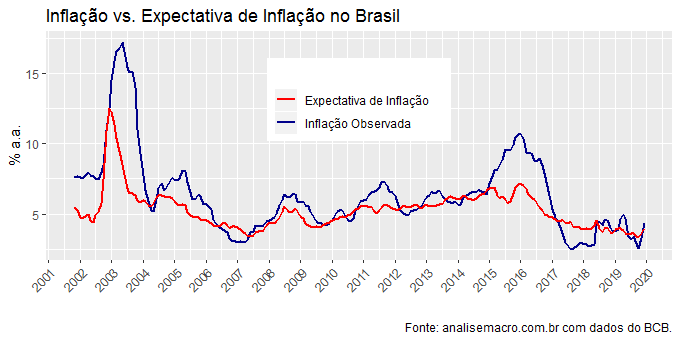

Essa é, de fato, uma boa notícia uma vez que a expectativa de inflação no Brasil guarda (ainda) forte correlação com a inflação observada. Como é possível ver no gráfico acima, a expectativa dos agentes 12 meses à frente segue colada à inflação efetivamente observada ao longo do tempo. A seguir, plotamos um gráfico de correlação entre as variáveis.

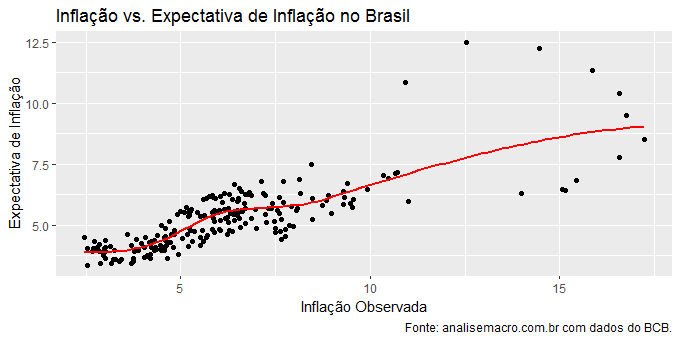

Como é possível verificar, na região de um dígito, essa correlação é mais forte, indicando que a partir de um determinado nível, os agentes perdem o guidance gerado pela meta de inflação. A amostra do gráfico contém 218 observações mensais, para o período entre novembro de 2001 e dezembro de 2019. Os dados estão disponíveis no Banco Central.

É esperado, com efeito, que choques na inflação tenham impacto sobre as expectativas dos agentes. Hipótese que testaremos na Edição 73 do Clube do Código, a ser divulgada na próxima sexta-feira para membros do Clube e alunos do plano premium dos nossos Cursos Aplicados de R.

______________________

(***) Uma apresentação em RMarkdown do boletim Focus está disponível aqui.