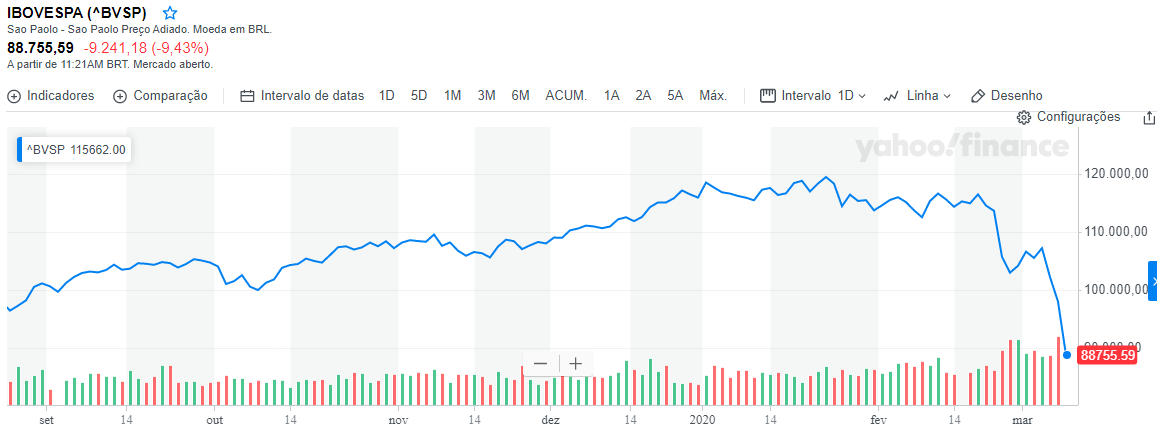

Semana abre com circuit breaker na Bolsa de SP. Momento em que a bolsa pára com uma queda de 10% no IBOV. A última vez que isso foi no Joesley Day, em maio de 2017, quando do vazamento de áudios entre o Joesley Batista, dono da JBS e o ex-presidente Michel Temer.

O evento dessa segunda-feira reflete a retaliação da Arábia Saudita à decisão russa de não aderir ao corte de produção estipulado pela Opep. O racha no cartel desencadeou uma forte correção para baixo no preço do Brent, tendo consequências catastróficas sobre os mercados globais.

O evento dessa segunda-feira reflete a retaliação da Arábia Saudita à decisão russa de não aderir ao corte de produção estipulado pela Opep. O racha no cartel desencadeou uma forte correção para baixo no preço do Brent, tendo consequências catastróficas sobre os mercados globais.

A bomba de hoje se soma aos problemas com o coronavírus, fazendo despencar o IBOV para baixo dos 90 mil pontos e o câmbio flertar com 0s 4,80 R$/US$.

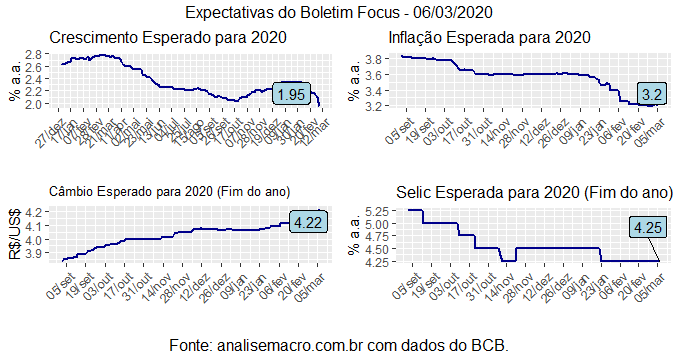

No Focus, o crescimento médio esperado para 2020 caiu mais uma vez e agora é cotado em 1,95%. O câmbio segue tendência de alta agora para 4,22 R$/US$ no final do ano. Já a inflação mediana está agora em 3,2%. A despeito da mediana esperada para a taxa Selic ainda permanecer em 4,25%, deve haver correção para baixo nos próximos dias. O TOP5 médio prazo já coloca a mediana esperada para a Selic em 3,5%, enquanto o curto prazo está em 4%.

Diante dos eventos das últimas semanas, o Banco Central deve mesmo reduzir a taxa básica de juros mais uma vez na próxima reunião. O call é de corte de 50 pontos-base, o que levaria a selic para 3,75% a.a.

Por fim, a semana é marcada pela divulgação da produção industrial amanhã e do IPCA na quarta-feira.

(*) Isso e muito mais você aprende em nossos Cursos Aplicados de R.

___________