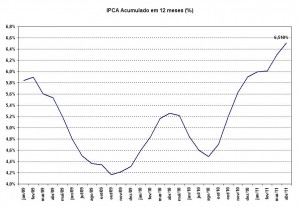

O resultado do IPCA em abril, de 0,77%, é incontestável quanto ao aumento de preços, dado que era esperado um número bem inferior por parte do mercado - li um 0,25% há algumas semanas. No acumulado de 12 meses (vide gráfico abaixo) há um claro processo de elevação da inflação desde o segundo semestre de 2010. O número de abril, 6,51%, rompe [inclusive] a banda superior da meta para 2011 - 4,5% com tolerância de 2 pontos percentuais para mais ou para menos.

Pelo que venho acompanhando, o governo já esperava por um número desfavorável em abril, dada a mudança de postura de seus integrantes frente ao processo inflacionário. O próprio Banco Central sinalizou na ata do COPOM, divulgada semana passada, que o ajuste da taxa básica de juros será "suficientemente prolongado". E para não restar dúvidas quanto a postura da autoridade monetária - e, portanto, um maior impacto na credibilidade da instituição - é esperado [agora] um aumento convincente da Selic, maior do que 50 pontos-base.

***

Aproveitando a divulgação desse índice, é incrível o quanto tem se falado ou escrito a respeito da aceleração de preços. Não lembro de um momento no Plano Real em que a preocupação com a inflação tenha sido tão intensa quanto este. Minha [modesta] opinião para essa situação é que tal postura se justifica pela negação do processo por parte do governo. Em assim sendo, pode-se dividir a condução da política monetária no período pós-99 em três momentos distintos:

i) de 1999 até a Crise 2008/09: condução da PM aos moldes do que Rogoff, 1985 pontuou e do que ficou estabelecido no "Novo Consenso Macroeconômico", com calibragem da taxa básica de juros. Uma aversão elevada à inflação seria suficiente para gerar credibilidade e assim balizar as expectativas inflacionárias;

ii) Período pós-crise [Meirelles]: uso [inédito no período recente] de política econômica anticíclica, tanto com estímulos fiscais quanto monetários;

iii) Período pós-crise [Tombini]: uso mais intensivo de políticas macroprudenciais do que uma elevação [mais convincente] da taxa básica de juros.

Vejo no governo atual uma tomada de postura muito mais desenvolvimentista na condução da política monetária do que no período Lula. Neste, ao contrário, o Banco Central era tido [e foi realmente] como independente em relação ao Ministério da Fazenda. Hoje essa independência não é de forma alguma transparente. E é justamente isso que mais preocupa, tanto o mercado financeiro, quanto o produtivo. Juros é um remédio ruim, mas pior do que ele é lidar com uma inflação em contínua aceleração.