[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Confesso que mesmo depois de muitos anos acompanhando o parco debate econômico brasileiro, que envolve o confronto praticamente diário com ideias absurdas, ainda me causa uma certa perplexidade algumas teses. No campo da inflação, a tese favorita de alguns economistas alternativos é a de que o Banco Central não deveria ter subido os juros porque a inflação pós-2014 nada mais era do que uma inflação de custos, causada pelo reajuste de preços administrados. Uma vez que esse choque passasse, a inflação convergiria naturalmente para a meta. É o caso?

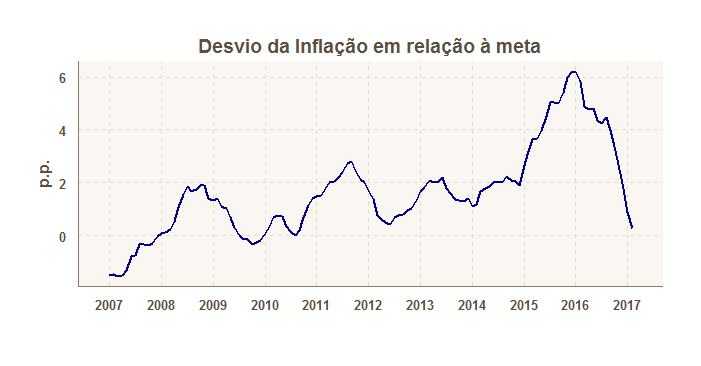

Certamente, não, leitor. Primeiro porque a inflação não estava alta no Brasil apenas por um choque de preços administrados. O gráfico abaixo deixa isso bastante claro. Ele mostra, em pontos percentuais, um desvio crescente da inflação em relação à meta de 4,5%. O motivo para isso não é outro do que uma condução frouxa da política monetária.

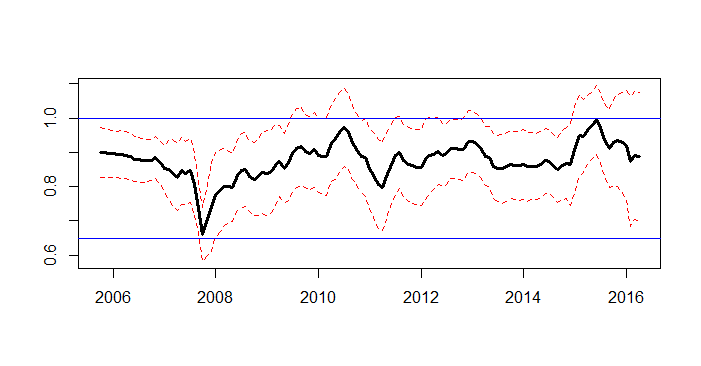

Esse comportamento da inflação, por suposto, tem duas consequências sobre as decisões dos agentes. A meta de inflação passa a ter um papel cada vez menor na determinação das expectativas dos agentes. Abordei esse problema em post anterior do blog e em uma edição do Clube do Código. Ela perde o poder de ancorar as expectativas. A outra consequência é que a inflação passada ganha maior importância para explicar a inflação corrente. Em outras palavras, a inércia inflacionária aumenta.

Isso é facilmente verificável, a propósito, em termos empíricos estimando uma Curva de Phillips. Observa-se que o coeficiente do componente autorregressivo aumenta e o das expectativas diminui. Fizemos isso na 12ª edição do Clube do Código. O gráfico abaixo ilustra o comportamento do coeficiente da inflação passada na Curva de Phillips estimada.

Um segundo ponto é que também não é verdade que o Banco Central não deve reagir a choques sobre a inflação. Uma vez que eles ocorram, eles vão produzir dois efeitos: de primeira e de segunda ordem. Os efeitos de primeira ordem são os imediatos. Um aumento na tarifa de energia vai aumentar esse componente na inflação. Mas também irá afetar outros preços, dado que a energia elétrica é um insumo em todas as cadeias produtivas. Esses últimos são os efeitos de segunda ordem. Se o Banco Central não reage a eles, a inflação aumenta não apenas como resultado do efeito primário, mas também dos efeitos secundários.

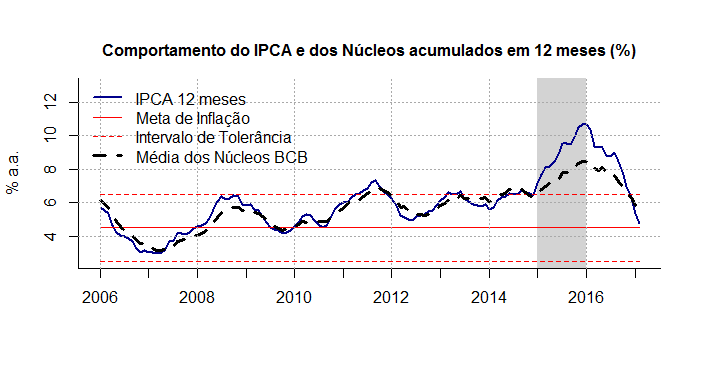

Os economistas costumam controlar choques sobre a inflação por meio dos núcleos, que buscam capturar a tendência subjacente do processo inflacionário, retirando assim efeitos passageiros. O gráfico abaixo ilustra a média dos cinco núcleos construídos e divulgados pelo Banco Central. O que se observa é que não apenas a inflação aumentou no pós-2014 como resultado do choque de administrados como a média dos núcleos também aumentou, chegando a um pouco mais de 8% - acima, portanto, do limite superior da meta de inflação.

Em resumo, portanto, leitor, tínhamos uma inflação crescente desde 2010, que causou desancoragem das expectativas e aumento da importância do componente autorregressivo (da inflação passada) na inflação corrente. Ademais, tínhamos efeitos secundários derivados do choque de preços administrados. Diante desse quadro, parece inocente acreditar que a abertura do hiato do produto (a recessão em curso) daria conta de trazer a inflação para a meta sem uma postura firme do Banco Central.

Era preciso quebrar a espinha do processo inflacionário, trazendo as expectativas de volta à meta e enfrentando a inércia crescente dos últimos anos. Isso só se faz com um Banco Central crível. Em outras palavras, é inocente acreditar que a política monetária não teve papel na desinflação em curso, dadas as armadilhas construídas nos últimos anos. Quem diz isso ou não conhece o processo inflacionário, ou está sendo leviano em assim argumentar.

Um último ponto é sobre o papel da nova equipe econômica na desinflação. Ainda que o Banco Central se mantivesse firme em trazer a inflação para a meta em 2017, isso não teria acontecido se uma nova conjuntura não tivesse se estabelecido. Estou falando basicamente do fiscal e do seu efeito sobre a percepção de risco dos agentes em geral e sobre o câmbio em particular. Sem a aprovação da PEC dos Gastos, sem o encaminhamento da reforma da Previdência, a percepção de risco estaria alta, as expectativas dificilmente iriam convergir para a meta e o câmbio estaria em um nível mais desvalorizado. Logo, pouco adiantaria nesse contexto subir juros. É o que os economistas chamam de dominância fiscal. Situação onde a política monetária se torna ineficiente para controlar a inflação por problemas no lado fiscal. Assim, de novo, é inocente pensar que a inflação convergiria para a meta apenas por conta da recessão.

Assim sendo, leitor, o melhor mesmo a fazer é ignorar os comentários e prescrições desse tipo de economista...

[/et_pb_text][/et_pb_column][/et_pb_row][/et_pb_section]