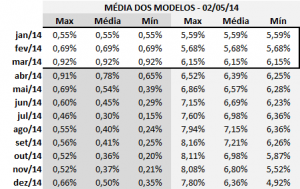

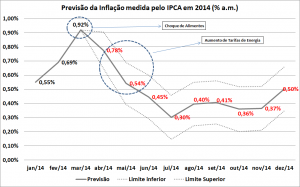

O gráfico acima resume a média dos modelos estimados. Para abril, o IPCA deve ficar em 0,78%, já considerados os efeitos dos reajustes anunciados na energia elétrica. A previsão é que ela ceda ao longo dos próximos meses na variação mensal, após a dissipação dos efeitos do choque de alimentos e do reajuste na energia elétrica, seguindo o comportamento sazonal. No acumulado em 12 meses, entretanto, a previsão é que haja uma aceleração do índice, como pode ser visto na tabela abaixo. Em maio já há o risco do índice romper o intervalo de tolerância, mantendo-se assim ao longo dos seis meses seguintes. Apenas em dezembro há expectativa de recuo nessa métrica, fazendo com que o IPCA termine dentro do limite superior do regime de metas.

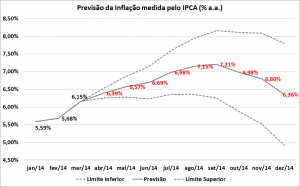

Essas previsões estão em linha com as realizadas pelo grupo Top 5 da pesquisa Focus do Banco Central. O avanço do índice ao longo de 2014, no acumulado em 12 meses, foi captado por todos os modelos estimados. O gráfico abaixo resume a trajetória esperada para o IPCA nessa métrica. Espera-se que o mesmo atinja um pico em setembro, recuando a partir de então.

Ainda que os modelos possam estar superestimando os números acumulados em 12 meses, o que é bastante provável, a trajetória ascendente do nível geral de preços é preocupante. Lembre-se o leitor que a taxa básica de juros já foi elevada em 375 pontos-base desde abril do ano passado. Consideradas as defasagens envolvidas no processo de transmissão, era esperado algum recuo no índice a partir de maio. A resistência da inflação, desse modo, mostra que o nível atual de juros ainda não é condizente com uma situação de política monetária contracionista. De fato, só agora a taxa de juros real situa-se na região de "juro neutro".

Em assim sendo, o cenário inflacionário para o restante do ano deveria dissipar as dúvidas sobre o comportamento futuro do Banco Central. Pela comunicação do mesmo com o mercado, entretanto, os juros não irão muito além dos atuais 11%. Na prática, portanto, a política monetária não irá enfrentar a resistência da inflação, mas apenas deixar de ser um fator adicional de pressão. Como se vê, dada a existência de outros fatores de aceleração, o nível geral de preços segue em crescimento durante praticamente todo o ano. Não surpreende que as expectativas para os próximos anos seja de inflação persistentemente acima da meta.