Como construir um Vetor Autoregressivo Estrutural (SVAR) no Python?

O modelo Vetor Autoregressivo Estrutural, conhecido como SVAR, tem como objetivo permitir a identificação e interpretação de choques estruturais — como um choque de política monetária ou de oferta — e seus impactos dinâmicos sobre variáveis macroeconômicas. A construção de um SVAR parte da estimação de um modelo VAR tradicional, seguido da imposição de restrições identificadoras com base em fundamentos econômicos.

Para obter o código e o tutorial deste exercício faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

A forma reduzida de um modelo VAR(p) pode ser representada da seguinte maneira:

onde é um vetor com

variáveis endógenas,

são as matrizes de coeficientes e

representa o vetor de erros. A chave do SVAR está na suposição de que esses erros são combinações lineares de choques estruturais

, ou seja:

com sendo a matriz de impacto contemporâneo e

, implicando que os choques estruturais são ortogonais entre si. O objetivo da modelagem é justamente estimar essa matriz

, que captura como cada choque afeta diretamente as variáveis no mesmo período.

Objetivo do exercício:

- Preparar os dados macroeconômicos para análise, aplicando diferenciação para garantir estacionariedade.

- Estimar um modelo VAR com seleção automática da ordem de defasagem.

- Estruturar e identificar um modelo SVAR com base em restrições econômicas.

- Gerar e interpretar funções de impulso-resposta (IRFs) a choques estruturais.

- Analisar a matriz estrutural estimada para entender os impactos contemporâneos dos choques.

A seguir, implementamos esse processo em Python utilizando a biblioteca statsmodels.

1. Preparação dos dados

Neste exemplo, partimos de uma base contendo variáveis mensais da economia brasileira: PIB, IPCA e a taxa Selic. Os dados são trimestralizados e diferenciados para garantir estacionariedade antes da estimação do VAR.

| desem | ipca | juros | |

|---|---|---|---|

| Data | |||

| 2002-07-01 | -0.9 | 1.13 | 0.1325 |

| 2002-10-01 | -2.5 | 3.87 | 0.5691 |

| 2003-01-01 | 2.3 | -1.38 | 0.6495 |

| 2003-04-01 | 3.3 | -3.62 | 0.1150 |

| 2003-07-01 | 0.5 | -0.11 | -0.1557 |

2. Estimação do modelo VAR

Com os dados estacionários, o próximo passo é a estimação do modelo VAR, que será a base para a estruturação do SVAR. Utilizamos critérios de informação para escolher a ordem de defasagem adequada.

Através de uma função do próprio statsmodels, conseguimos obter a seguinte tabela abaixo:

VAR Order Selection (* highlights the minimums)

==================================================

AIC BIC FPE HQIC

--------------------------------------------------

0 -2.711 -2.584 0.06648 -2.665

1 -3.179 -2.673 0.04170 -2.996

2 -4.216 -3.329* 0.01493 -3.895

3 -4.562 -3.295 0.01079 -4.104

4 -4.567 -2.920 0.01118 -3.972

5 -4.464 -2.437 0.01327 -3.731

6 -4.342 -1.936 0.01669 -3.472

7 -4.748 -1.961 0.01307 -3.740

8 -5.043 -1.876 0.01235 -3.898

9 -5.495 -1.949 0.01120 -4.213

10 -6.357* -2.430 0.008146* -4.937*

--------------------------------------------------

Pelos resultados, vemos que para o critério AIC o número ótimo é de 10 defasagens, para o BIC 2 defasagens, FPE 10 defasgens e HQ 10 defasagens. Prosseguimos escolhendo 2 defasagens conforme BIC. Summary of Regression Results

==================================

Model: VAR

Method: OLS

Date: Tue, 15, Apr, 2025

Time: 09:53:58

--------------------------------------------------------------------

No. of Equations: 3.00000 BIC: -2.61454

Nobs: 48.0000 HQIC: -3.12382

Log likelihood: -100.931 FPE: 0.0324872

AIC: -3.43319 Det(Omega_mle): 0.0215947

--------------------------------------------------------------------

Results for equation desem

===========================================================================

coefficient std. error t-stat prob

---------------------------------------------------------------------------

const -0.454634 0.211205 -2.153 0.031

L1.desem 0.075242 0.124081 0.606 0.544

L1.ipca 0.413278 0.237908 1.737 0.082

L1.juros -2.734034 0.720204 -3.796 0.000

L2.desem -0.306499 0.126321 -2.426 0.015

L2.ipca 0.549238 0.223798 2.454 0.014

L2.juros 3.399131 0.729298 4.661 0.000

===========================================================================

Results for equation ipca

===========================================================================

coefficient std. error t-stat prob

---------------------------------------------------------------------------

const -0.262259 0.091059 -2.880 0.004

L1.desem -0.185704 0.053497 -3.471 0.001

L1.ipca -0.279042 0.102572 -2.720 0.007

L1.juros -0.086323 0.310510 -0.278 0.781

L2.desem -0.115456 0.054462 -2.120 0.034

L2.ipca -0.552082 0.096489 -5.722 0.000

L2.juros -0.617637 0.314431 -1.964 0.049

===========================================================================

Results for equation juros

===========================================================================

coefficient std. error t-stat prob

---------------------------------------------------------------------------

const -0.037054 0.035888 -1.032 0.302

L1.desem -0.028235 0.021084 -1.339 0.181

L1.ipca 0.034067 0.040426 0.843 0.399

L1.juros 0.544050 0.122378 4.446 0.000

L2.desem 0.017286 0.021465 0.805 0.421

L2.ipca 0.150890 0.038028 3.968 0.000

L2.juros -0.195683 0.123923 -1.579 0.114

===========================================================================

Correlation matrix of residuals

desem ipca juros

desem 1.000000 -0.422901 -0.016842

ipca -0.422901 1.000000 0.163622

juros -0.016842 0.163622 1.000000

3. Construção do modelo SVAR

Para identificar o modelo, impomos restrições sobre a matriz A. Quando não impomos restrições sobre a matriz B, assumimos que a matriz de covariância dos erros estruturais é a identidade I, ou seja, não há restrições estruturais sobre os choques, apenas sobre os efeitos contemporâneos entre as variáveis.

| desem | ipca | juros | |

|---|---|---|---|

| desem | 1.496835 | -0.272918 | -0.004284 |

| ipca | -0.272918 | 0.278236 | 0.017943 |

| juros | -0.004284 | 0.017943 | 0.043219 |

A matriz de covariância mostra que os valores fora da diagonal são diferentes de zero, implicando que A≠I. Dessa forma, a especificação reduzida pode não ser a mais correta. Assim, de modo a incluir efeitos contemporâneos, devemos impor uma diferente estrutura para a matriz A. Para isso, vamos supor que o desemprego é afetado somente pela taxas de juros contemporaneamente, e que a inflação é afetada pelo desemprego contemporaneamente.

Finalmente, assumimos que a taxa de juros é determinada somente por defasagens das outras variáveis. Esta última hipótese também pode ser interpretada como o Banco Central não sendo capaz de observar o nível de desemprego e preços no mesmo instante que irá determinar a taxa de juros. Assim, nossa matriz A deveria ser algo como

Abaixo estimamos o modelo estrutural e obtemos os IRFs impondo a restrição acima.

VAR Order Selection (* highlights the minimums)

==================================================

AIC BIC FPE HQIC

--------------------------------------------------

0 -2.711 -2.584 0.06648 -2.665

1 -3.179 -2.673 0.04170 -2.996

2 -4.216 -3.329* 0.01493 -3.895

3 -4.562 -3.295 0.01079 -4.104

4 -4.567 -2.920 0.01118 -3.972

5 -4.464 -2.437 0.01327 -3.731

6 -4.342 -1.936 0.01669 -3.472

7 -4.748 -1.961 0.01307 -3.740

8 -5.043 -1.876 0.01235 -3.898

9 -5.495 -1.949 0.01120 -4.213

10 -6.357* -2.430 0.008146* -4.937*

--------------------------------------------------4. Respostas a impulso (IRFs) no SVAR

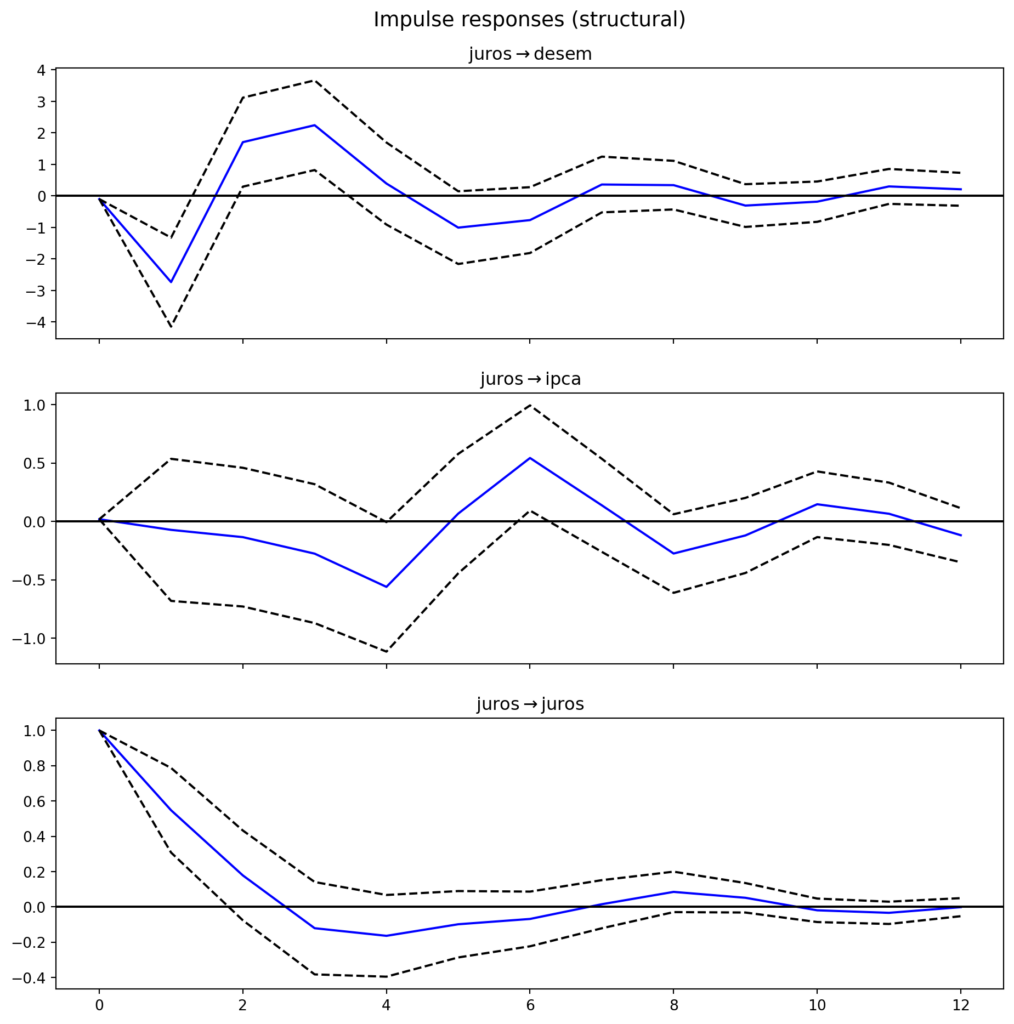

A Função de Resposta ao Impulso (IRF) apresentada estima o impacto de um choque na taxa de juros sobre o desemprego, a inflação (IPCA) e a própria taxa de juros ao longo do tempo. Importante relembrar que os dados estão em primeira diferença.

É importante ressaltar que esse exercício foi construído com o objetivo didático de mostrar como estruturar e estimar um modelo SVAR no Python. O modelo utilizado conta com apenas três variáveis e uma defasagem, o que limita sua capacidade de capturar as interações reais e complexas da economia.

5. Interpretação da matriz estrutural do SVAR

A matriz , estimada a partir do modelo, expressa como os choques estruturais impactam contemporaneamente as variáveis do sistema. Sua interpretação depende da ordem assumida das variáveis no vetor

.

Matriz B estimada:

[[1. 0. 0.]

[0. 1. 0.]

[0. 0. 1.]]O exercício acima permite construir um modelo SVAR simples, mas completo, no Python. A escolha da ordem das variáveis, bem como o tipo de identificação adotada, deve sempre seguir uma lógica econômica clara e bem fundamentada. Isso garante que as inferências feitas a partir do modelo tenham validade causal.

Quer aprender mais?

Conheça nossa Formação do Zero à Análise de Dados Econômicos e Financeiros usando Python e Inteligência Artificial. Aprenda do ZERO a coletar, tratar, construir modelos e apresentar dados econômicos e financeiros com o uso de Python e IA.

Referências:

- Lütkepohl, H. (2005). New Introduction to Multiple Time Series Analysis.

- Enders, W. (2014). Applied Econometric Time Series.

- Statsmodels documentation - VAR

![Rendered by QuickLaTeX.com \[A = \begin{bmatrix} 1 & 0 & \alpha\\ \alpha & 1 & 0 \\ 0 & 0 & 1 \end{bmatrix}. \nonumber\]](https://analisemacro.com.br/wp-content/ql-cache/quicklatex.com-98dfb78367a92815a9b31e4e91f5b7f9_l3.png)