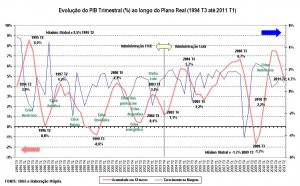

O crescimento do PIB no segundo trimestre de 2011 põe em dúvida a condução da política monetária brasileira. Se no cenário externo não há convicção sobre um duplo mergulho da economia mundial, no doméstico o que se vê é uma contribuição persistente do setor de serviços para o crescimento. O gráfico abaixo elucida essa questão:

A barrinha amarela representa o setor de serviços. Nos últimos dez trimestres a média de contribuição desse item foi de 2,4% [para um crescimento médio do PIB de 3,5%]. Já a Indústria, nessa mesma métrica, contribuiu com 0,5% apenas. Não é por outro motivo que um dos itens que pressionou a inflação [IPCA] no primeiro semestre foram justamente os serviços, influenciados por um mercado de trabalho aquecido [desocupação em níveis historicamente baixos e rendimento médio em alta].

Como se sabe, os serviços, por si só, não podem ser a locomotiva do crescimento em um país de renda [ainda] média. A perda de pujança da indústria, refletida na PIM-PF, uma hora ou outra acabará se refletindo no mercado de trabalho, com demissões e, portanto, menor demanda por serviços. O problema é saber quando isso ocorrerá, dado que a indústria já vem agonizando desde meados do ano passado.

Já no lado da demanda, também influenciado pela mesma força matriz, está o Consumo, um dos grandes contribuintes do crescimento nos últimos anos, conforme o gráfico abaixo. Nesse aspecto, entretanto, não apenas a renda, mas também [e, para mim, principalmente] a grande expansão do crédito [de 25% para quase 50% do PIB] é o fator dinâmico da economia brasileira. Na média dos últimos dez trimestres, o Consumo [das famílias e do governo] contribuiu com 3,8% do crescimento. O setor externo tem contribuído de forma negativa.

Pelas Contas Nacionais Trimestrais, divulgada pelo IBGE, fica clara a desaceleração da economia brasileira. Nos últimos 10 trimestres o crescimento médio foi de 3,5% [no acumulado de 12 meses], contra 5,3% nos dez trimestres anteriores. Entretanto, não se pode dizer que o país estaria entrando em uma recessão, mas sim [como vinha sendo observado pelo Banco Central em seu últimos relatórios] se adequando a seu potencial de crescimento, conforme mostrado no gráfico abaixo.

Dadas essas considerações, e considerando um cenário externo não muito diferente do atual para os próximos trimestres, não se entende a mudança de posição na política monetária brasileira. Além, é claro, do desvirtuamento da "ritualística" envolvida no regime de metas de inflação - o balizamento das expectativas de mercado.Vamos aguardar a ata de quinta-feira para maiores explicações.