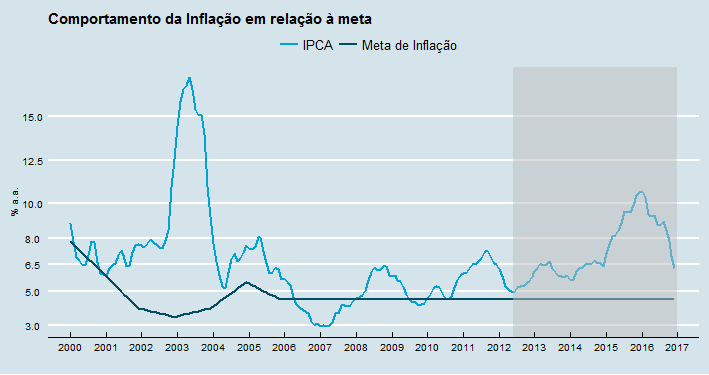

Ao longo de 2016, chamei atenção em diversas oportunidades para a correção em manter a taxa real de juros elevada. Isso era necessário porque, como pode ser visto no gráfico abaixo, a inflação tem desviado da meta de forma consistente desde o início de 2012, refletindo uma complacência da autoridade monetária. Em outras palavras, manter a taxa real de juros suficientemente elevada por algum tempo era o preço a pagar pelos erros cometidos no passado. Felizmente, entretanto, já não é mais esse o caso.

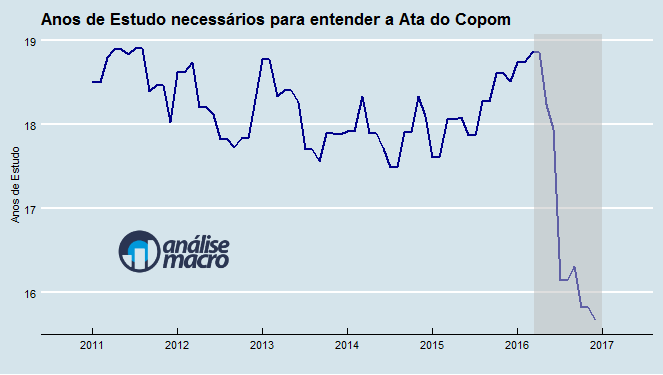

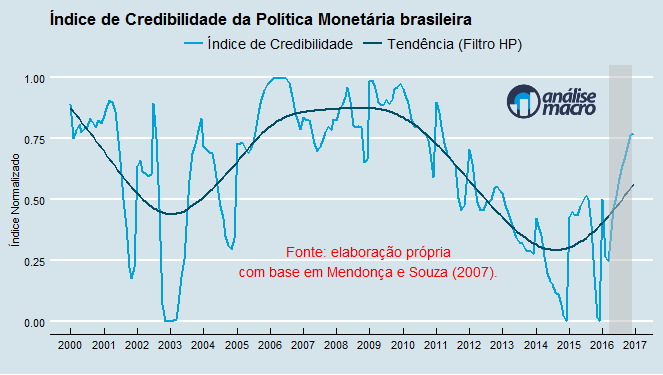

Isto porque, a nova diretoria do Banco Central conseguiu, em curto espaço de tempo, um feito e tanto, como pode ser visto no gráfico a seguir. As expectativas de inflação para 2017, que estavam próximas a 7% no início de 2016, convergiram ao longo do ano para valores próximos à meta. Isso foi possível não apenas pela manutenção de juros reais elevados, mas também porque houve uma melhora sensível da comunicação da autoridade monetária com o público, como pode ser visto no gráfico seguinte.

Ademais, o Banco Central passou a sinalizar o comprometimento com uma versão do regime de metas titulada de Inflation Forecast Targeting (Svensson, 1997). Nesse, as expectativas de inflação passam a ser uma meta intermediária, que autoriza (ou não) mudanças na condução da política monetária. Em outras palavras, a trajetória das expectativas sinaliza se haverá (ou não) convergência da inflação efetiva para a meta.

Em resumo, a manutenção de juros reais elevados, o comprometimento com a trajetória das expectativas de inflação e a melhora da comunicação com o público respondem pelo processo de convergência da inflação ora em curso. Essa convergência, e somente ela, é o que autoriza uma flexibilização da política monetária, em um momento de frustração com a recuperação do nível de atividade.

Os riscos associados a esse processo de flexibilização passam por questões domésticas e externas. Naquelas, está principalmente a aprovação da reforma da previdência, que na prática operacionaliza o limite de crescimento da despesa primária recentemente aprovado. Nestas, por seu turno, residem dúvidas sobre o novo governo norte-americano e a trajetória do juros por parte do Federal Reserve. No balanço, entretanto, as questões domésticas vão ditar o ritmo de ajuste das expectativas de inflação, uma vez que o cenário externo tem peso reduzido sobre estas.

Em assim sendo, a decisão tomada na última reunião do Comitê de Política Monetária (COPOM) foi sensível à abertura do hiato do produto, isto é, à fragilidade da recuperação da economia brasileira. Em um contexto de credibilidade monetária recuperada, como pode ser visto pelo último gráfico abaixo, nos parece acertada a decisão de por peso à estabilização do nível de atividade. Ainda mais em um contexto onde as projeções do Banco Central sinalizam inflação abaixo da meta em 2017.

_____________________________________________

Mendonça, H. F., Souza, G. J. G. (2007). “Credibilidade do regime de metas para a inflação no Brasil.” Pesquisa e Planejamento Econômico, 37(2), 247-282.

Svensson, L. E. O. (1997). Inflation Forecast Targeting: Implementing and Monitoring Inflation Targets, European Economic Review, 41(July).