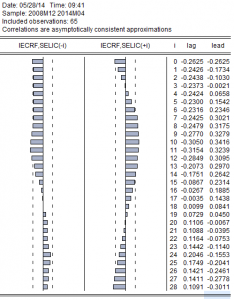

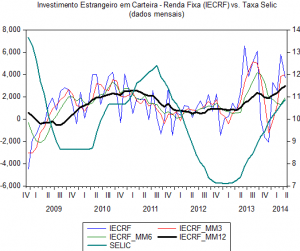

Pois é. Para avaliar melhor a situação eu fui dar uma olhada na correlação cruzada. Em outras palavras, a ideia era ver se o comportamento se modifica se compararmos uma série com a defasagem de outra. O correlograma cruzado é posto abaixo.

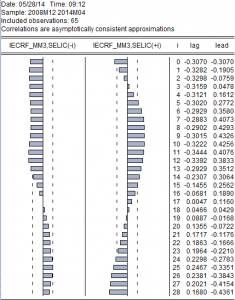

Através desse procedimento é possível ver que as coisas começam a fazer sentido novamente. O que o correlograma cruzado mostra é que se considerarmos o Investimento Estrangeiro em Carteira - Renda Fixa (IECRF) com a Selic defasada (esquerda do gráfico), a correlação entre eles mantém-se negativa até a décima sétima defasagem da Selic. Se considerarmos, entretanto, o IECRF com a Selic futura, as coisas mudam radicalmente. Isto é, a partir da quarta defasagem do IECRF em relação à Selic, a correlação passa a ser positiva e vai aumentando conforme essa diferença entre elas aumenta. O mesmo ocorre se considerarmos a média móvel trimestral, como pode ser visto abaixo.

Significa dizer, leitor, que a teoria da paridade da taxa de juros deve ser compreendida a partir do conceito de expectativas racionais. Isto é, os agentes reagem a diferenças entre taxas de juros, buscando se beneficiar disso por meio de processos de arbitragem - ou, mais tecnicamente carry trade. A reação, entretanto, é do tipo forward looking, ou seja, "olhando para frente". Os agentes formam expectativa sobre qual será a taxa básica de juros que vigorará daqui a alguns meses e, a partir disso, montam seu portfólio, colocando seu capital em países que oferecem maior oportunidade de ganho. O Carlos Lessa chamava nas aulas de brasileira esse capital de "capital de motel", bom, eu não preciso falar o por quê...

Nesse contexto, diz-se que quanto maior for essa diferença entre as taxas de juros doméstica e internacional maior será a expectativa de depreciação futura da taxa de câmbio. Isto porque, os agentes sabem que as taxas de juros devem caminhar razoavelmente juntas ao longo do tempo, diferenciando-se apenas pelo risco de cada país. Se elas estão muito distantes, os agentes esperam uma correção futura de preços relativos, entre a moeda doméstica e as demais moedas.

O experimento, a propósito, permite testes mais robustos, para verificar se essa causalidade apontada pela teoria verifica-se na prática. Algo que faço em outro post...

O título desse post bem que poderia ser por que você não deveria acreditar no seu professor keynesiano, mas talvez soasse provocação de mais. Como hoje estou de (muito) bom humor, pouparei meus amigos do outro lado da força... 🙂