"O mercado [de câmbio] é flutuante", respondeu o Ministro Mantega às perguntas dos jornalistas sobre a recente desvalorização da moeda brasileira. Contra fatos, leitor, não há mesmo argumentos, não é mesmo? Ora, se o câmbio é flutuante no país, não é de se espantar com o recente movimento para cima da moeda. O problema é que não faz alguns meses o mesmo ministro deu declarações fortes sobre a defesa de um piso para a taxa de câmbio, dizendo se tratar de um fator determinante para a competitividade das empresas brasileiras. Ontem, após a moeda esbarrar nos 2 R$/US$ o Ministro voltou a citar a tal competitividade, alegando que uma taxa de câmbio mais alta é boa para a competitividade nacional. Logo, não haveria preocupação do governo com o tema. Certo, leitor?

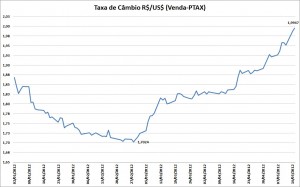

Como pode ser visto no gráfico abaixo a taxa de câmbio experimenta movimento de alta desde fins de fevereiro quando o governo, via medidas fiscais e intervenções sistemáticas de compra do Banco Central, decidiu "comprar a briga" por um câmbio mais desvalorizado. Ele era de 1,7024 em 27 de fevereiro e ontem fechou valendo 1,9947 - pela Ptax do Banco Central. A explicação para essa desvalorização mais acentuada no período recente possui dois vetores: um externo e outro doméstico. No primeiro está a maior aversão a risco de investidores externos, motivada pelos [novos] problemas recentes com a Grécia, o aumento do spread dos títulos espanhóis e italianos, a cada vez mais clara desaceleração da China e a rejeição dos planos de austeridade fiscal exposta nas eleições da França e da Alemanha. Tudo isso combinado se traduz em maior volatilidade do capital estrangeiro e, consequentemente, busca por maior segurança. A valorização da moeda americana nesse cenário é quase que tautológica.

Já no campo doméstico já há uma certa preocupação com a deterioração da política econômica brasileira. A estabilidade macroeconômica que marcou o período pré-crise, culminando com a mudança de rating do Brasil, já dá sinais de desgastes. A frágil comunicação da autoridade monetária, a contínua interferência do Ministério da Fazenda, a constituição de medidas heterodoxas na cunha fiscal e monetária geram maior volatilidade e acabam por gerar desconfiança no investidor estrangeiro. Isso já se manifesta nos preços, não tenha o leitor dúvida disso.

A teoria econômica é muito clara a esse respeito. Os agentes econômicos reagem a mudanças na política econômica. Daí que quanto mais confusa e errática for a comunicação do governo, maior será a volatilidade nos mercados. Isso pode ser visto, por exemplo, na Bolsa, na Curva de Juros e no próprio mercado de câmbio.

Especificamente sobre o câmbio, o governo parece se apegar a um dado: a desvalorização da moeda brasileira seria compensada pelo baixo nível de atividade interno e externo. Em outros palavras, o repasse cambial (pass-through) para os preços seria compensando pela desaceleração da economia brasileira e por uma menor demanda externa - principalmente por commodities. E ai que, sem muita preocupação com a inflação, quanto mais alto o câmbio, "melhor para a competitividade brasileira", não é mesmo Ministro?

A meu ver, leitor, essa é uma resposta simples para um problema complexo. O governo pode tentar modificar preços importantes da economia, como câmbio e juros, mas tais intervenções não geram desenvolvimento sustentável - leia-se competitividade, tema recorrente nas declarações do ministro. Esta, como já estou cansado de repetir, está do outro lado do balcão: nos determinantes da oferta.

ps: Sachsida et al estimam que um choque cambial tem impacto de 0,04 p.p. na inflação do mês seguinte (ou 0,48 p.p. em termos anuais). Maiores detalhes aqui.