Introdução

A saúde financeira das famílias é um pilar fundamental para a estabilidade e o crescimento da economia de um país. Ela influencia diretamente a capacidade de consumo, o nível de poupança e a resiliência do sistema financeiro a choques. Nos últimos anos, a conjuntura brasileira foi marcada por uma sequência de eventos de grande magnitude — da crise sanitária da COVID-19 e seus consequentes programas de auxílio à renda, passando por um choque inflacionário global e um dos mais rápidos ciclos de aperto monetário da história recente.

Este exercício se propõe a dissecar os efeitos desse cenário volátil sobre as principais variáveis de crédito e renda das famílias brasileiras.

Quer ver a vídeoaula do tutorial deste exercício? E receber o código que o produziu? Faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

Objetivo

O objetivo central deste trabalho é analisar, de forma empírica, a evolução dos indicadores de endividamento, inadimplência, concessões de crédito, juros, desemprego e renda para pessoas físicas no Brasil, cobrindo o período de 2017 até os dados mais recentes.

Para tal, utilizamos a linguagem de programação R, uma ferramenta para análise de dados e visualização estatística.

A automação da coleta de dados em fontes públicas, o tratamento e a geração de gráficos foram realizados com o auxílio de pacotes especializados como GetBCBData (para o Banco Central), sidrar (para o IBGE), dplyr (para manipulação de dados) e ggplot2 e patchwork (para a criação de visualizações).

Dados

As séries temporais utilizadas nesta análise foram extraídas de fontes oficiais e públicas, garantindo a credibilidade e a replicabilidade dos resultados. As principais variáveis e suas respectivas fontes são:

Banco Central do Brasil (BCB):

- Inadimplência da Carteira de Crédito (Total, Recursos Livres, Recursos Direcionados)

- Concessões de Crédito (Recursos Livres, Recursos Direcionados)

- Endividamento das Famílias (Total e Exceto Imobiliário)

- Comprometimento de Renda com Juros

- Taxa Média de Juros das Operações de Crédito (Pessoas Físicas, Recursos Livres)

- Taxa Selic

Instituto Brasileiro de Geografia e Estatística (IBGE):

- Taxa de Desocupação (PNAD Contínua)

- Rendimento Médio Real (PNAD Contínua)

- Índice Nacional de Preços ao Consumidor Amplo (IPCA)

1. Bibliotecas e Configuração

2. Coleta e Tratamento de Dados

=== Estrutura dos Dados Consolidados ===| data | valor | id.num | serie |

|---|---|---|---|

| 2017-01-01 | 3.98 | 21084 | inadimplencia_pf_total |

| 2017-02-01 | 4.00 | 21084 | inadimplencia_pf_total |

| 2017-03-01 | 4.01 | 21084 | inadimplencia_pf_total |

| 2017-04-01 | 4.04 | 21084 | inadimplencia_pf_total |

| 2017-05-01 | 4.10 | 21084 | inadimplencia_pf_total |

| 2017-06-01 | 3.85 | 21084 | inadimplencia_pf_total |

Rows: 1,259

Columns: 4

$ data <date> 2017-01-01, 2017-02-01, 2017-03-01, 2017-04-01, 2017-05-01, 20…

$ valor <dbl> 3.98, 4.00, 4.01, 4.04, 4.10, 3.85, 3.95, 3.93, 3.87, 3.87, 3.7…

$ id.num <dbl> 21084, 21084, 21084, 21084, 21084, 21084, 21084, 21084, 21084, …

$ serie <chr> "inadimplencia_pf_total", "inadimplencia_pf_total", "inadimplen…3. Análise de Dados

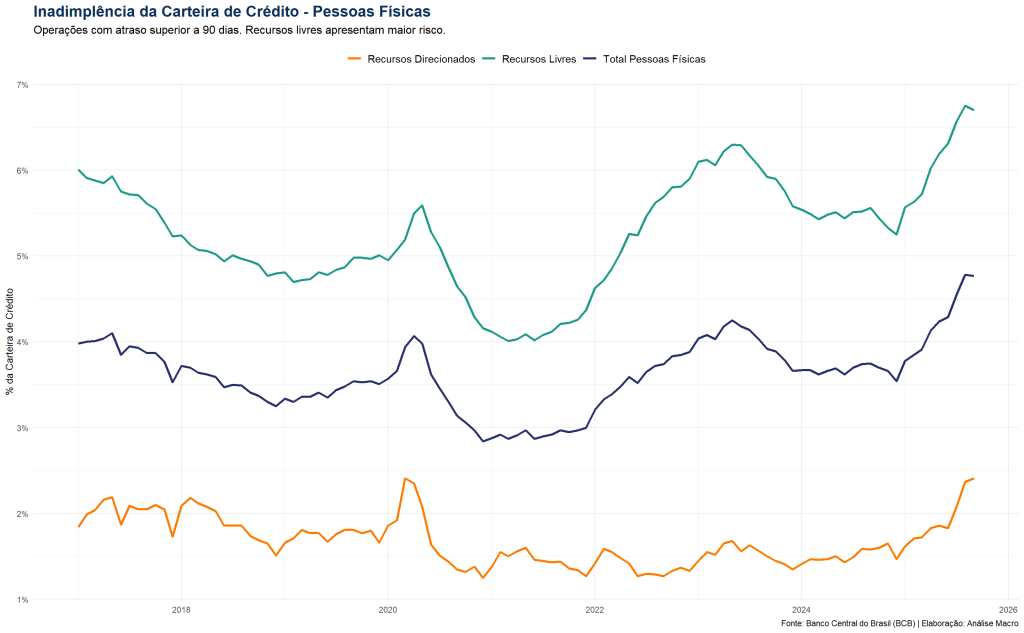

O primeiro gráfico revela a dinâmica da inadimplência, segmentada por tipo de recurso. Fica evidente que a carteira de Recursos Livres opera em um patamar de risco estruturalmente mais elevado do que a de Recursos Direcionados. Isso se deve à natureza das operações: enquanto o crédito direcionado é majoritariamente imobiliário, com garantias e juros regulados, o crédito livre engloba modalidades de maior risco, como cartão de crédito e cheque especial.

O ciclo recente é claro: uma queda atípica durante a pandemia, fruto dos auxílios governamentais e renegociações, foi seguida por uma forte alta a partir de 2022, reflexo direto do aperto monetário que encareceu o serviço da dívida. A inadimplência total superou os níveis pré-pandêmicos, pressionada quase que exclusivamente pela deterioração na carteira de recursos livres.

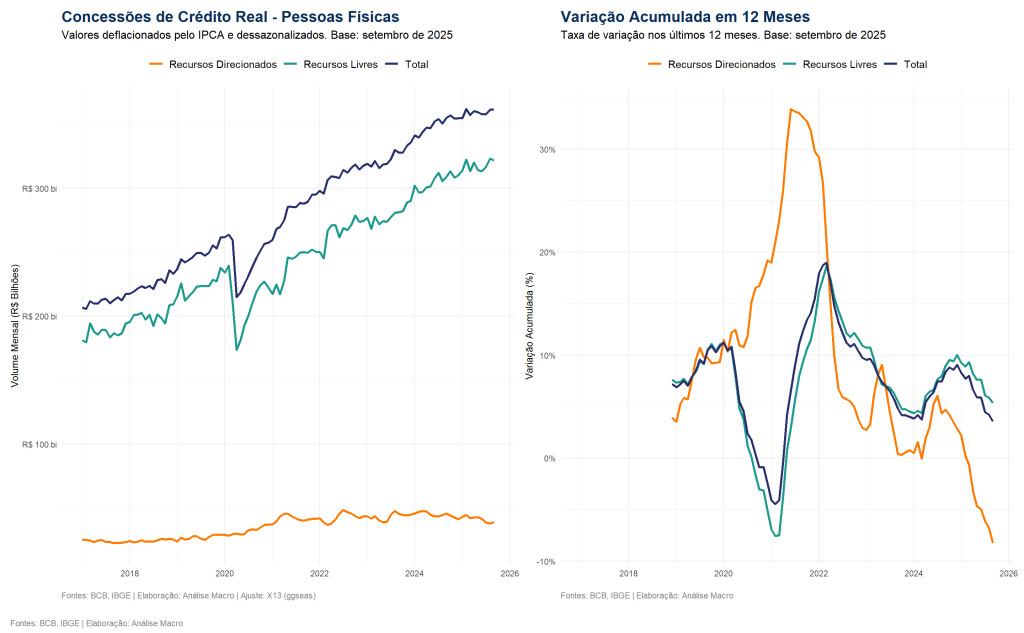

A análise das concessões de crédito em termos reais (descontada a inflação) e em sua variação acumulada em 12 meses mostra o quão sensível o mercado de crédito é à taxa de juros. O período de 2020 a 2021, com a Selic na mínima histórica, registrou um boom no volume de novos empréstimos.

Contudo, a partir de 2022, o choque de juros promoveu uma forte contração no ritmo de concessões, com a variação em 12 meses mergulhando em território negativo. Isso significa que o volume real de crédito novo encolheu em relação ao ano anterior, freando o consumo.

Os gráficos de endividamento e comprometimento de renda contam a história de um duplo desafio para as famílias. Por um lado, o endividamento total (o estoque da dívida) atingiu um pico histórico, superando 50% da renda anualizada, impulsionado em grande parte pelo crescimento do crédito imobiliário.

Por outro lado, o comprometimento de renda com juros (o fluxo de pagamento) também alcançou o maior nível da série. Essa alta não veio de um aumento do estoque da dívida no curto prazo, mas sim do encarecimento do serviço dessa dívida, provocado pela escalada da Selic. As famílias se viram, portanto, com um nível de alavancagem recorde e, ao mesmo tempo, com o custo mais alto em anos para honrar esses compromissos, comprimindo a renda disponível.

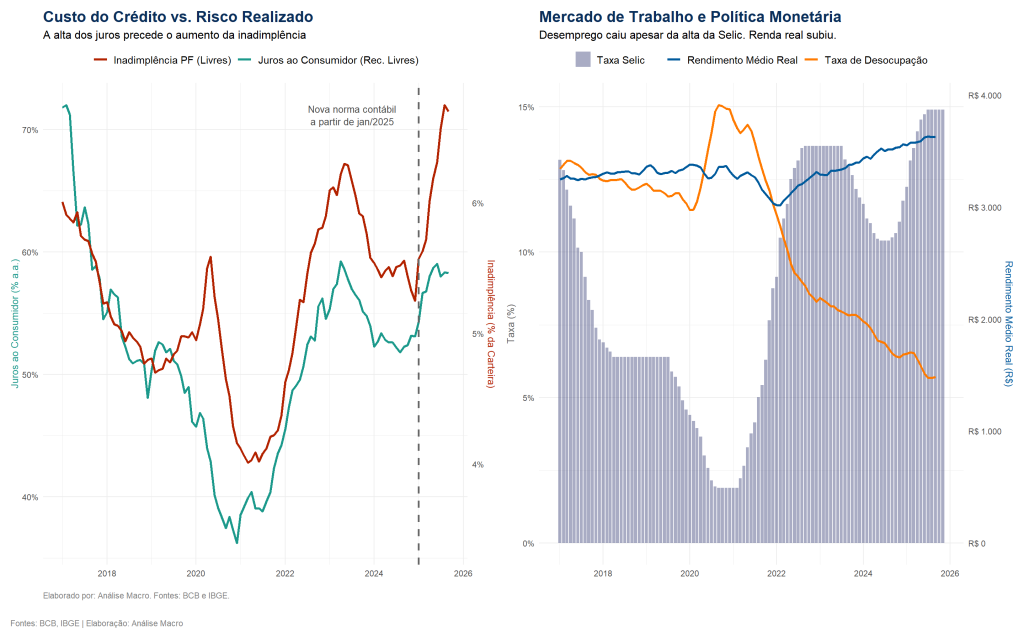

A análise final sintetiza a conjuntura. O painel da esquerda, “Custo do Crédito vs. Risco Realizado”, demonstra a mecânica da política monetária: a alta dos juros ao consumidor precede, com uma defasagem de alguns meses, o aumento da inadimplência. É notável, entretanto, a alta no indicador de inadimplência a partir de janeiro de 2025. Conforme aponta o Relatório de Política Monetária do Banco Central de setembro de 2025, essa elevação foi parcialmente impactada pela “entrada em vigor de novos conceitos e critérios contábeis” (norma IFRS 9), que alteraram a forma como as perdas são provisionadas e fizeram com que operações inadimplentes permanecessem por mais tempo no balanço dos bancos antes da baixa para prejuízo.

O painel da direita, “Mercado de Trabalho e Política Monetária”, revela a grande surpresa do ciclo: a resiliência da economia real. Apesar do choque de juros, a taxa de desocupação seguiu em uma trajetória de queda expressiva, e o rendimento real iniciou uma recuperação. A força do mercado de trabalho funcionou como um poderoso amortecedor, provendo a renda necessária para que as famílias suportassem o fardo financeiro mais pesado, evitando uma crise.

Quer aprender mais?

Conheça nossa Formação Do Zero à Análise de Dados Econômicos e Financeiros usando a Linguagem R. Aprenda do ZERO a coletar, tratar, construir modelos e apresentar dados econômicos e financeiros com o uso de R.