VectorBT é uma biblioteca Python de código aberto para análise quantitativa e backtesting. O intuito da biblioteca é auxiliar na construção de trading algorítmico e na realização de backtesting de estratégias de investimento. Realizamos uma introdução a biblioteca conforme o post "Primeiros Passos com o vectorbt", e na primeira parte introduzimos a como criar um Portfólio de Investimentos. Neste post, iremos utilizar o rebalanceamento para redefinir pesos da carteira.

O que iremos criar?

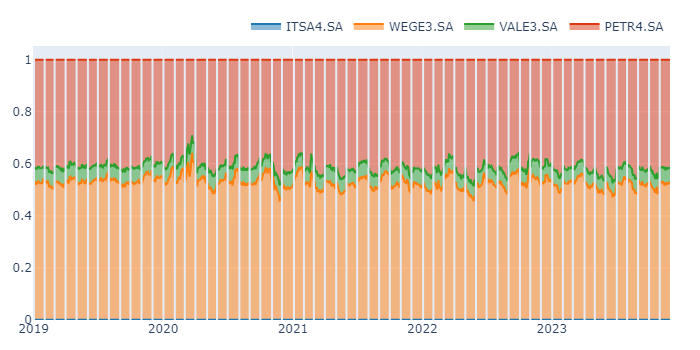

Usando o vectorbt, iremos realizar a construção de 2000 Portfólio de Investimentos simulados, com base em 4 ativos escolhidos de forma aleatória (apenas para exemplificar o exercício). São eles: ITSA4, WEGE3, VALE3 e PETR4.

A ideia é gerar 8000 pesos aleatórios diferentes dos ativos e realizar a construção de 2000 Portfólio. Iremos escolher o Portfólio que melhor performou baseado em uma medida de risco-retorno (Índice de Sharpe). Ao fim, verificamos as principais estatísticas do Portfólio.

Importante notar que iremos criar um Portfólio rebalanceado mensalmente, de forma que sempre iremos atribuir o mesmo peso definido inicialmente (de geração do melhor Sharpe) aos ativos.

Ao final, obtivemos o seguinte gráfico abaixo, que define o percentual de alocação de cada ação no portfólio a cada mês.

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.