O que é o vectorbt?

VectorBT é uma biblioteca Python de código aberto para análise quantitativa e backtesting. O intuito da biblioteca é auxiliar na construção de trading algorítmico e na realização de backtesting de estratégias de investimento. Realizamos uma introdução a biblioteca conforme o post "Primeiros Passos com o vectorbt".

Como criar um Portfólio de Investimentos?

Um portfólio de investimentos refere-se a uma coleção de ativos financeiros, como ações, títulos, fundos mútuos, imóveis e outros instrumentos financeiros, detidos por um investidor. O objetivo principal de construir um portfólio é diversificar os investimentos para reduzir o risco total. A diversificação permite que os investidores alcancem um equilíbrio entre risco e retorno, pois diferentes ativos reagem de maneira diferente às mudanças do mercado.

Assim sendo, criar um portfólio de investimentos reside na gestão eficaz do risco e na busca de retornos ajustados ao risco. Ao diversificar os investimentos em várias classes de ativos, setores e regiões geográficas, os investidores podem reduzir a exposição a eventos adversos específicos e aumentar as chances de obter retornos consistentes ao longo do tempo. Além disso, a construção de um portfólio alinhado aos objetivos financeiros e ao perfil de risco do investidor ajuda a alcançar metas específicas.

O cálculo do retorno de um portfólio envolve a ponderação dos retornos individuais de cada ativo pelo seu peso no portfólio. A fórmula básica para calcular o retorno de um portfólio ponderado é:

Onde:

- são os pesos dos ativos no portfólio (expressos como porcentagens do valor total do portfólio).

- são os retornos dos ativos individuais.

Por exemplo, se um investidor possui 50% de seu portfólio em ações com um retorno de 10% e 50% em títulos com um retorno de 5%, o retorno do portfólio seria:

*** QuickLaTeX cannot compile formula:

(0,5 \times 0,10) + (0,5 \times 0,05) = 0,075 \text{ ou 7,5%}

*** Error message:

File ended while scanning use of \text@.

Emergency stop.

É importante notar que esse cálculo é uma simplificação, pois não considera outros fatores como custos, impostos e o efeito de rebalanceamento do portfólio ao longo do tempo.

O que iremos criar?

Usando o vectorbt, iremos realizar a construção de 2000 Portfólio de Investimentos simulados, com base em 4 ativos escolhidos de forma aleatória (apenas para exemplificar o exercício). São eles: ITSA4, WEGE3, VALE3 e PETR4.

O período da amostra segue de 2019 até fim de 2023.

A ideia é gerar 8000 pesos aleatórios diferentes dos ativos e realizar a construção de 2000 Portfólio. Iremos escolher o Portfólio que melhor performou baseado em uma medida de risco-retorno (Índice de Sharpe). Ao fim, verificamos as principais estatísticas do Portfólio.

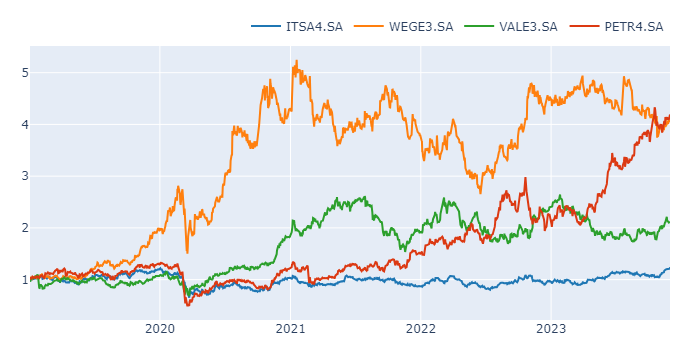

Abaixo, construímos com o vectorbt, o preço normalizado (retorno bruto acumulado) dos ativos individuais.

Verificamos as principais estatísticas descritivas de cada ativo.

Vemos que a média do retorno diário do ativo PETR4 performou melhor que os seus pares, enquanto a ITSA4 teve o pior desempenho.

Código

symbol

ITSA4.SA 0.034657

WEGE3.SA 0.144166

VALE3.SA 0.094184

PETR4.SA 0.159173

dtype: float64 Em relação a volatilidade, verificamos que a PETR4 foi a mais arriscada, enquanto ITSA4 a que possuiu menor desvio padrão.Código

symbol

ITSA4.SA 1.852222

WEGE3.SA 2.412038

VALE3.SA 2.549426

PETR4.SA 2.845702

dtype: float64 A matriz de correlação demonstra que os ativos são todos positivamente correlacionados, indicando uma trajetória comum de seus retornos.Código

| symbol | ITSA4.SA | WEGE3.SA | VALE3.SA | PETR4.SA |

|---|---|---|---|---|

| symbol | ||||

| ITSA4.SA | 1.000000 | 0.375203 | 0.365221 | 0.555038 |

| WEGE3.SA | 0.375203 | 1.000000 | 0.251787 | 0.338850 |

| VALE3.SA | 0.365221 | 0.251787 | 1.000000 | 0.466736 |

| PETR4.SA | 0.555038 | 0.338850 | 0.466736 | 1.000000 |

Criando o Portfólio com alocação em um único tempo

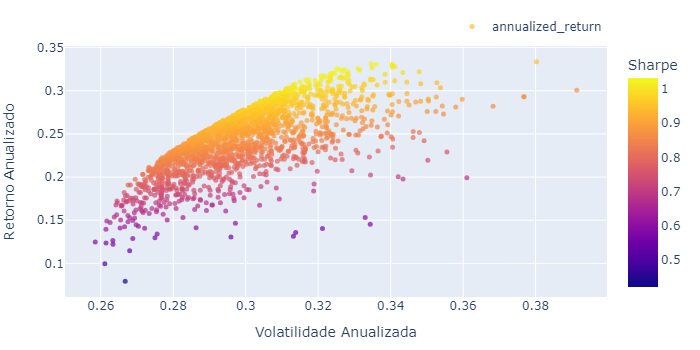

Simulamos os 2000 Portfólios, e verificamos os resultados em um gráfico de dispersão que demonstra a relação de retorno anualizado x risco anualizado. As cores são construídas conforme o Índice de Sharpe.

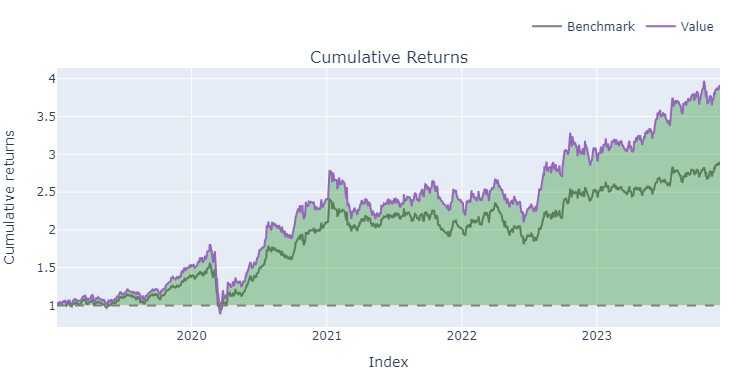

Escolhemos o melhor Portfólio, conforme o melhor Índice de Sharpe e verificamos os resultados abaixo.

Pesos dos ativos (em sequência):

Código

array([0.00721164, 0.36543672, 0.09805157, 0.52930007])Código

Start 2019-01-02 02:00:00+00:00

End 2023-11-30 03:00:00+00:00

Period 1222 days 00:00:00

Start Value 100.0

End Value 392.031083

Total Return [%] 292.031083

Benchmark Return [%] 190.328172

Max Gross Exposure [%] 100.0

Total Fees Paid 0.0

Max Drawdown [%] 51.129977

Max Drawdown Duration 396 days 00:00:00

Total Trades 4

Total Closed Trades 0

Total Open Trades 4

Open Trade PnL 292.031083

Win Rate [%] NaN

Best Trade [%] NaN

Worst Trade [%] NaN

Avg Winning Trade [%] NaN

Avg Losing Trade [%] NaN

Avg Winning Trade Duration NaT

Avg Losing Trade Duration NaT

Profit Factor NaN

Expectancy NaN

Sharpe Ratio 1.03282

Calmar Ratio 0.63646

Omega Ratio 1.211264

Sortino Ratio 1.431265

Name: 210, dtype: objectCódigo

Retorno Total: 292.03%

Drawdown Máximo: -51.13%Código

Performance Individual dos ativos weights symbol_group symbol 0.007212 210 ITSA4.SA 0.171749 0.365437 210 WEGE3.SA 112.037095 0.098052 210 VALE3.SA 10.972734 0.529300 210 PETR4.SA 168.849505 Name: total_return, dtype: float64

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.