A contribuição para a volatilidade fornece uma decomposição ponderada da contribuição de cada elemento do portfólio para o desvio padrão de todo o portfólio. Em termos formais, é definida pelo nome de contribuição marginal, que é basicamente a derivada parcial do desvio padrão do portfólio em relação aos pesos dos ativos. A interpretação da fórmula da contribuição marginal, entretanto, não é tão intuitiva, portanto, é necessário obter medidas que possibilitem analisar os componentes. Veremos portanto como calcular os componentes da contribuição e a porcentagem da contribuição. Vamos criar as respectivas medidas usando a linguagem de programação Python.

Portfólio de investimentos

Um portfólio de investimentos é constituído por um conjunto de dois ou mais ativos, cada qual possuindo um peso ou porcentagem em relação ao total do portfólio, escolhidos de forma discricionária ou com base em fundamentos financeiros ou estatísticos.

O portfólio e os ativos financeiros que o compõem são mensurados em termos de retornos financeiros, definidos de acordo com a seguinte equação:

Para os ativos individuais:

E para o portfólio:

Vemos que o retorno histórico do portfólio é dado com base nos retornos dos ativos ponderados pela suas proporções em relação ao total do portfólio (peso).

Volatilidade do portfólio

Como dito, a volatilidade é definida de acordo com a variância ou desvio padrão do portfólio, entretanto, ao invés da fórmula usual que conhecemos do desvio padrão dos retornos históricos do ativo (vamos definir volatilidade apenas como o desvio padrão), dado por:

Ela não representaria de fato a variância do portfólio. Isso ocorre devido ao fato de que temos que levar em consideração que temos um conjunto de diferentes ativos na carteira, e isso leva a crer que esses ativos podem representar uma relação linear positiva ou negativa entre eles, o que pode de fato reduzir a volatilidade da carteira. Para representar essa questão, portanto, deve-se adicionar a formula a correlação/covariância entre os ativos que compõem a carteira, bem como os seus pesos relativos no portfólio para representar a variância (volatilidade) do portfólio. Portanto, utiliza-se a seguinte equação

Contribuição para a volatilidade

A contribuição para a volatilidade fornece uma decomposição ponderada da contribuição de cada elemento do portfólio para o desvio padrão de todo o portfólio.

Em termos formais, é definida pelo nome de contribuição marginal, que é basicamente a derivada parcial do desvio padrão do portfólio em relação aos pesos dos ativos. A interpretação da fórmula da contribuição marginal, entretanto, não é tão intuitiva, portanto, é necessário obter medidas que possibilitem analisar os componentes. Veremos portanto como calcular os componentes da contribuição e a porcentagem da contribuição.

1 - Contribuição Marginal

A contribuição marginal é calculada conforme:

2 - Componentes da Contribuição

Os Componentes da Contribuição é calculada conforme:

3 - Porcentagem da Contribuição

A Porcentagem da Contribuição é calculada conforme:

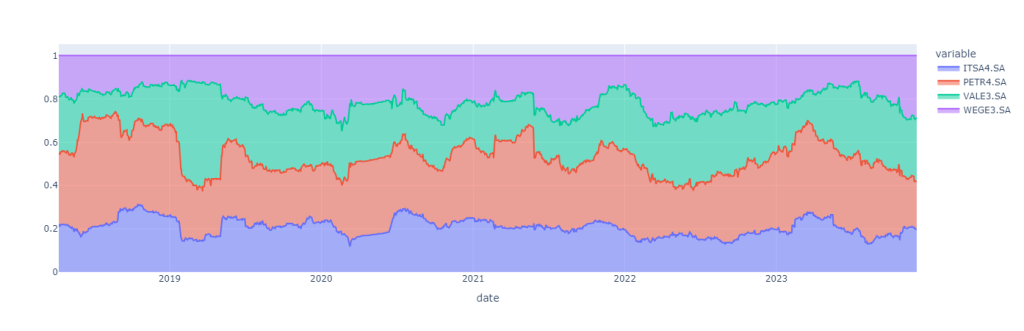

Porcentagem da Contribuição ao longo do tempo

_____________________________________

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.

![Rendered by QuickLaTeX.com \[\sigma_{p}=\sqrt{\sum_{j=1}^N(w_j^2\sigma_j^2)+\sum_{j=1}^N\sum_{\substack {k=1 \\ k \neq j}}^N(w_j w_k \sigma_{jk})}\]](https://analisemacro.com.br/wp-content/ql-cache/quicklatex.com-db5e1d9ecd184dad99b89c6e1c1b9aaa_l3.png)