O beta, também conhecido como coeficiente beta (β), é uma medida que quantifica a sensibilidade de um ativo financeiro em relação às variações do mercado como um todo. Em outras palavras, o beta indica o grau de volatilidade de um ativo em relação ao movimento de um índice de referência.

Neste artigo, vamos explorar em detalhes o funcionamento do coeficiente beta e demonstrar como obtê-lo utilizando um conjunto de dados do mercado acionário brasileiro. Utilizaremos a linguagem de programação Python como ferramenta para construção e análise.

Para obter o código e o tutorial deste exercício faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

Aprenda a coletar, processar e analisar dados do mercado financeiro no curso de Mercado Financeiro e Gestão de Portfólio usando o Python.

Modelo de Índice Único

Empiricamente foi observado no mercado acionário que, quando o mercado sobe (mensurado por um índice de bolsa de valores), a maioria das ações tende a aumentar o preço e, quando o mercado cai, a maioria das ações vê seu preço diminuir. Isso sugere o motivo da correlação entre as ações, que deriva do fato que há uma resposta comum a mudanças de mercado.

O retorno de uma ação pode ser escrito como:

- : Retorno do ativo

- : Representa o valor esperado do retorno não oriundo do mercado

- : Retorno do índice de mercado

- : Mede a mudança esperada em

dada uma mudança em

- : É o componente aleatório que afeta os retornos.

CAPM

O Modelo de Precificação de Ativos (CAPM) estabelece uma relação sistemática de precificação de ações, a partir da concepção da arbitragem de risco entre o retorno esperado de um ativo financeiro e seu risco sistêmico, medido pelo famoso coeficiente beta (β). A formulação do CAPM foi independente da resolução do modelo de índice única, apesar da semelhança. O CAPM é formulado pela seguinte equação:

- : Retorno esperado do ativo.

- : Taxa livre de risco (geralmente baseada em títulos do governo).

- : Coeficiente beta do ativo, que mede seu risco sistemático em relação ao mercado.

- : Retorno esperado do mercado.

- : Prêmio de risco de mercado.

Beta

- Um ativo com é considerado tão volátil quanto o mercado. Isso significa que, em média, ele se move na mesma direção e na mesma proporção que o mercado.

- Um ativo com é considerado mais volátil que o mercado. Isso significa que, em média, ele tende a ter movimentos maiores do que o mercado.

- Um ativo com é considerado menos volátil que o mercado. Isso significa que, em média, ele tende a ter movimentos menores do que o mercado.

- Um ativo com é considerado não relacionado ao mercado. Isso significa que seus retornos são independentes dos movimentos do mercado.

Podemos estimar o Beta a partir da seguinte fórmula:

Assim, podemos obter a estimativa pela forma manual, calculando a covariância e a variância, ou usando funções para o cálculo do MQO.

Estimando o Beta no Python

Para obter a estimativa do Beta necessitamos de retornos dos ativos, do retorno de mercado e um taxa representa a taxa livre de risco. Aqui usaremos quatro ações para definir um portfólio teórico com pesos iguais ('BBDC4.SA', 'ITSA4.SA', 'VALE3.SA', 'WEGE3.SA'). Usaremos o retorno do Ibovespa como retorno de mercado e o CDI como taxa livre de risco. Os dados compreendem o período de jan/2014 até dez/2023 em periodicidade mensal.

Os valores iniciais do conjunto dados utilizados para o modelo estão dispostos na tabela abaixo:

Código

| portfolio_ewp | retornos_ibov | cdi | excesso_retorno | excesso_ibovespa | |

|---|---|---|---|---|---|

| Date | |||||

| 2014-02-01 | 0.042203 | -0.011440 | 0.0078 | 0.034403 | -0.019240 |

| 2014-03-01 | 0.060588 | 0.070519 | 0.0076 | 0.052988 | 0.062919 |

| 2014-04-01 | 0.043038 | 0.024021 | 0.0082 | 0.034838 | 0.015821 |

| 2014-05-01 | -0.035348 | -0.007496 | 0.0086 | -0.043948 | -0.016096 |

| 2014-06-01 | 0.039746 | 0.037647 | 0.0082 | 0.031546 | 0.029447 |

Regressão Linear

Por meio de uma regressão linear simples via MQO chegamos ao resultado de um alpha no valor de 0.0069 e um Beta de 0.9124.

Código

====================================================================================

coef std err t P>|t| [0.025 0.975]

------------------------------------------------------------------------------------

Intercept 0.0069 0.003 2.596 0.011 0.002 0.012

excesso_ibovespa 0.9124 0.040 22.867 0.000 0.833 0.991

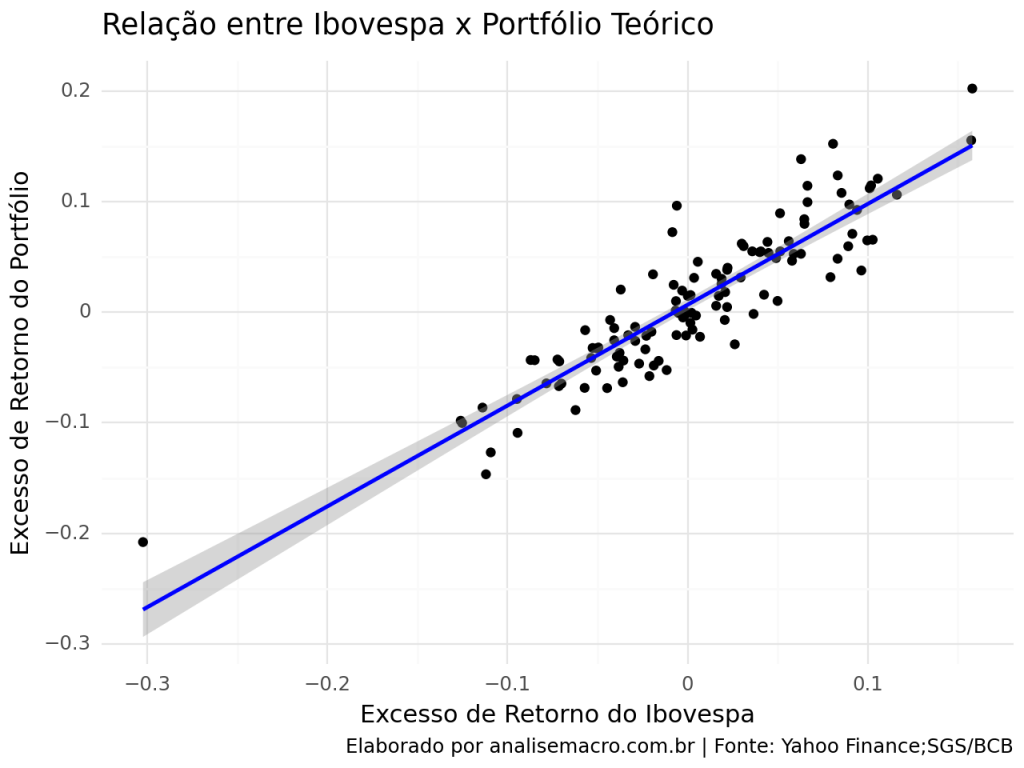

====================================================================================Gráfico de Dispersão

O gráfico de dispersão permite estabelecer a relação entre os excessos de retornos.

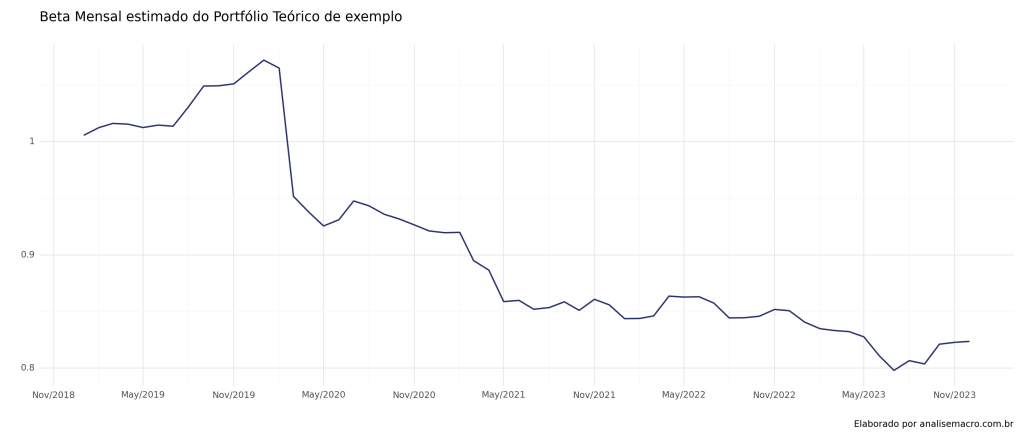

Beta Móvel

O Beta Móvel é criado a partir da estimação do MQO em janelas deslizantes em períodos de 60 meses. Isso significa que podemos construir o beta a cada periodo de tempo, buscando compreender a dinâmica da relação entre o portfólio e o risco sistêmico.

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.