[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Você se lembra da última vez que escreveu uma carta? Carta mesmo, no papel, dentro de um envelope, com selo e tudo? Eu não lembro. Se você for jovem o suficiente não tem nem o que lembrar: você nunca escreveu uma carta. Você usa email, SMS e WhatsApp desde sempre.

Cartas são artesanais; emails são commodities

Cartas são artesanais. Você escolhe e compra um pedaço de papel, redige tudo à mão, depois coloca no envelope, cola um selo e vai até a agência para enviar a carta. O processo é todo individualizado e feito sob medida, e tem um quê de romântico -- mas é tremendamente trabalhoso e ineficiente. Você pode facilmente levar duas horas para redigir e enviar uma carta de 300 palavras.

Emails são commodities. Para escrever um email você senta na frente do computador, digita a mensagem e aperta "enviar". Tudo padronizado e eficiente. Você pode redigir e enviar um email de 300 palavras em vinte minutos.

Fundos e consultores tradicionais são artesanato

Serviços tradicionais do mercado financeiro tradicionalmente são artesanais: trabalhosos e feitos sob medida. O gerente de banco atende você pessoalmente na agência, o consultor de investimentos oferece um café e dá conselhos, o gestor de fundos olha com lupa as empresas uma a uma para tentar escolher as melhores ações. Essa personalização sai cara. Cada caso é um caso e exige a atenção e tempo de um ou mais funcionários.

Os custos de intermediação das finanças artesanais acarretam taxas elevadas e reduzem os retornos para os investidores. Manter uma equipe de analistas ou passar uma hora batendo papo com cada cliente é caro. Não é à toa que fundos de investimento multimercado, os famosos hedge funds, tradicionalmente cobram o "2 e 20": o cliente entrega 2% do valor do patrimônio administrado a cada ano, junto com 20% do lucro obtido na gestão dessa patrimônio.

Consultores financeiros podem cobrar honorários por hora ou uma taxa sobre volume financeiro da carteira do cliente -- que além da remuneração do consultor vai ter que pagar as taxas correspondentes aos produtos recomendados por ele. Por exemplo, se um consultor cobra 1% sobre o volume e recomenda um fundo com taxa de administração de 2%, então na prática o cliente paga 3% ao ano.

Pior, muitos consultores recebem comissões -- os chamados "rebates" -- do gestor do produto recomendado. Então o interesse do consultor passa a ser recomendar o produto que rende o maior rebate para ele, e não o que gera o melhor risco-retorno para o cliente. É aquele CDB com baixa rentabilidade do próprio banco, aquele LCI de baixa liquidez, aquele fundo de ações com taxa de administração de 3%. Boa parte das finanças artesanais estão repletas de conflitos de interesse, opacidade e custos escondidos.

As novas finanças são commodities

Em anos recentes a difusão da tecnologia e dos serviços online têm levado a uma comoditização das finanças: a adoção de produtos impessoais, acessíveis e de baixo custo para os investidores.

Os ETFs e os robo-advisors são dois bons exemplos dessa onda. Os ETFs ("Exchange-traded Funds") são cotas altamente líquidas de fundos que acompanham "passivamente" cestas de ativos financeiros, sem usar uma equipe (cara) de gestão que tenta adivinhar as direções dos preços futuros. Um ETF típico simplesmente replica uma cesta de ações. O ETF "PIBB11" da BlackRock, por exemplo, acompanha o IBrX-50, dado pela média ponderada dos preços das 50 ações brasileiras mais negociadas.

Os ETFs tendem a ser muito mais líquidos e baratos do que fundos multimercados ou fundos de ações. Vender cotas num fundo pode demorar dias ou meses, dependendo do fundo. Já ETFs podem ser vendidos a qualquer momento. E enquanto fundos corriqueiramente cobram taxas de administração de 2% ou mais ao ano (além de eventuais taxas sobre o lucro), os custo de ETFs geralmente são muito menores do que 1% ao ano. O PIBB11, por exemplo, cobra uma taxa de administração de menos de 0,1% ao ano (e nenhuma taxa de performance). Um ETF pode ser 20 vezes mais barato do que um fundo.

Já os chamados robo-advisors competem acima de tudo com consultores humanos. Saem de cena engravatados com taxas altas e conflitos de interesse, e entram "robôs" baratos e objetivos. A gestão dos robo-advisors é feita por algoritmos impessoais criados por estatísticos e matemáticos. O robô não se limita a dar conselhos: ele executa as operações para alocar os investimentos da maneira mais eficiente o possível. E o faz com mais transparência e agilidade do que um gestor ou consultor humano conseguiria fazer.

Não há conflitos de interesse, pois os investimentos vão na direção que os dados indicam. Além disso a gestão "passiva", baseada em critérios estatísticos simples definidos por equipes enxutas de matemáticos e programadores, sai mais barata do que a gestão "ativa", que depende de exércitos de analistas e gestores.

Tomemos o exemplo da Vérios Investimentos, que foi uma das primeiras clientes da minha consultoria, a SLQ <www.slq.com.br>. Enquanto que a soma das taxas cobradas por um consultor humano com os custos dos produtos recomendados por ele pode facilmente exceder 3% ao ano, a Vérios cobra menos de 1% ao ano, sendo que esse 1% engloba todas as taxas, incluindo custos de transação como corretagem e custódia.

No final das contas, ETFs estão para investimentos em fundos ativos (e robo-advisors para consultores de investimento) como emails estão para cartas: são mais uniformes, eficientes e baratos.

A explosão dos ETFs e Robo Advisors

A conveniência e os baixos custos atraem. No mundo inteiro, cada vez mais investidores têm migrado do artesanato para as commodities: dos fundos ativos para os ETFs e, em anos recentes, dos consultores humanos para os robo-advisors.

Há sempre uma defasagem entre o surgimento de uma nova tecnologia e sua disseminação. Faz parte da natureza humana: quando surge uma novidade, as pessoas tendem a se aferrar aos seus costumes antigos. Haverá sempre um punhado de excêntricos que insistem em enviar cartas para os amigos. Mas os filhos deles estão mergulhados nos WhatsApps e Snapchats da vida -- e estão cobertos de razão. Charme nostálgico à parte, e com o devido respeito, escrever carta é um desperdício de vida.

Está acontecendo com as finanças o que aconteceu com a comunicação pessoal. A migração para as commodities financeiras vai acelerar na medida em que ficar claro que produtos comoditizados custam menos e são mais práticos.

O fato de haver dinheiro na mesa tende a azeitar essa transição. Ninguém gosta de perder dinheiro, ou de deixar de ganhar. Nas palavras da consultoria BI Intelligence: "consumidores de todas classes de ativos são receptivos aos robo-advisors -- inclusive os ricos. 49% deles estão abertos à possibilidade de usar robo-advisors para gerir parte de seu patrimônio".

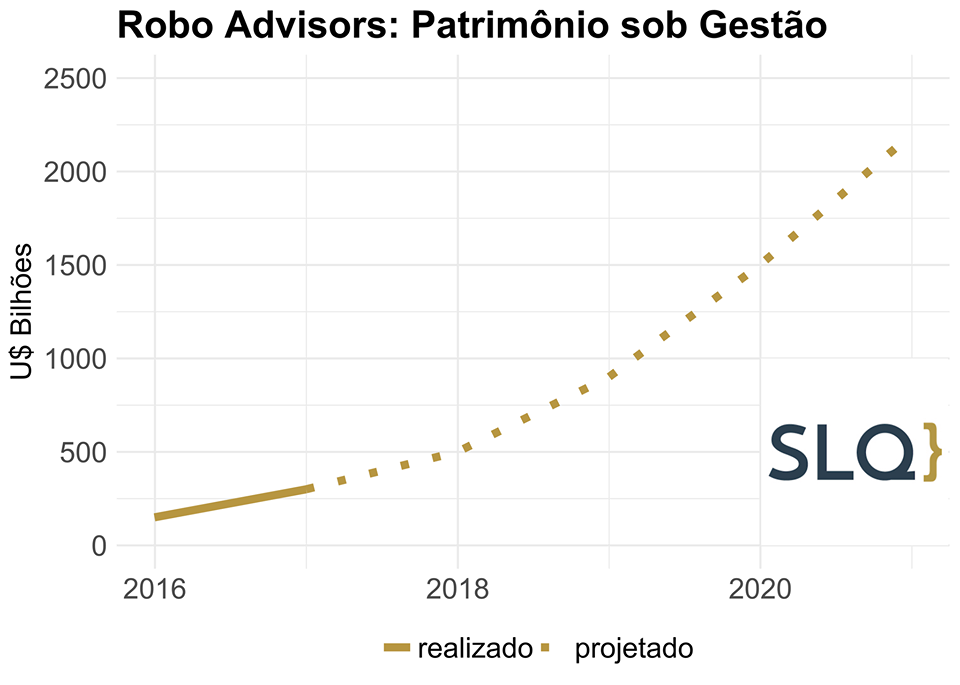

Os dados falam por si só. O volume financeiro gerido por robo-advisors vem crescendo exponencialmente desde a criação do setor, há poucos anos. O grupo A. T. Kearney prevê que em 2020 cerca de 10% do patrimônio pessoal mundial será gerido por robo-advisors e afins.

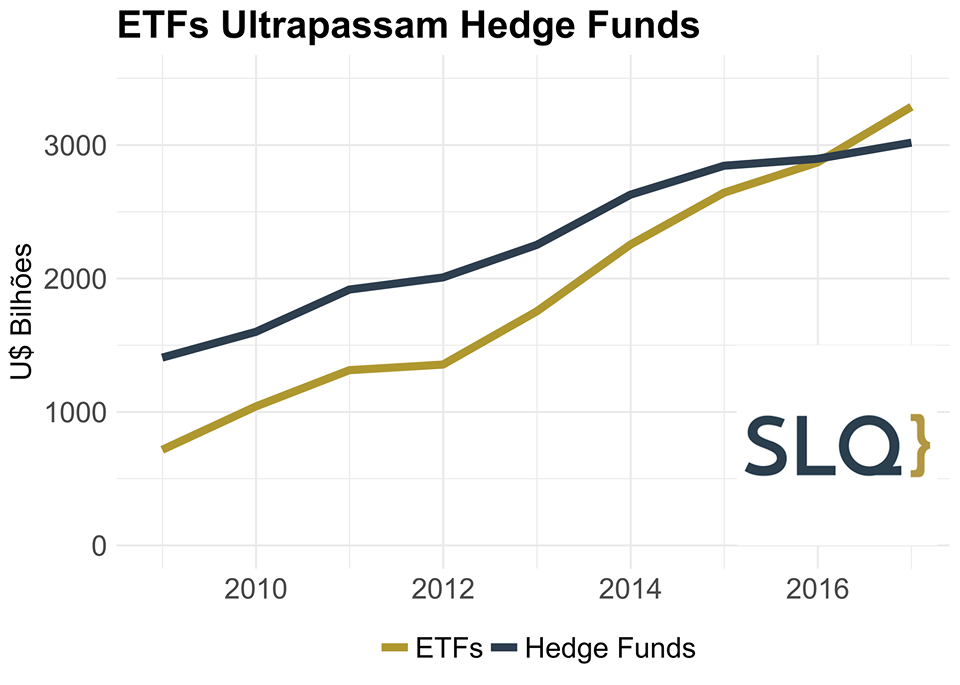

Enquanto isso, o patrimônio total das ETFs acaba de superar o dos hedge funds:

A tendência deve continuar. O desenvolvimento tecnológico favorece produtos escaláveis, e as novas gerações ficam muito mais à vontade com produtos automatizados. Mesmo dentro da gestão ativa, boa parte dos gestores humanos estão sendo substituídos -- e superados -- por algoritmos cada vez mais sofisticados. Mas isso é papo para outro artigo.

[/et_pb_text][/et_pb_column][/et_pb_row][/et_pb_section][et_pb_section admin_label="Seção" fullwidth="off" specialty="off" transparent_background="on" background_color="#8300e9" allow_player_pause="off" inner_shadow="off" parallax="off" parallax_method="off" padding_mobile="off" make_fullwidth="off" use_custom_width="off" width_unit="on" make_equal="off" use_custom_gutter="off"][et_pb_row admin_label="Linha" make_fullwidth="off" use_custom_width="off" width_unit="on" use_custom_gutter="off" padding_mobile="off" background_color="#507a02" allow_player_pause="off" parallax="off" parallax_method="off" make_equal="off" parallax_1="off" parallax_method_1="off" column_padding_mobile="on"][et_pb_column type="4_4"][et_pb_team_member admin_label="Pessoa" name="Flavio Abdenur" position="Bacharel em Economia e Doutor em Matemática" image_url="https://analisemacro.com.br/wp-content/uploads/2016/06/flavio.jpg" animation="left" background_layout="dark" use_border_color="off" border_color="#ffffff" border_style="solid" saved_tabs="all"]

Flavio Abdenur é bacharel em economia pela PUC-Rio e doutor em matemática pelo IMPA, com pós-doutorado pela Universidade de Paris XIII. Trabalhou durante 10 anos como matemático acadêmico, primeiro como Pesquisador Assistente no IMPA e posteriormente como Professor do Quadro Principal do departamento de matemática da PUC-Rio. Após a transição para a iniciativa privada foi Analista de Risco Sênior da Ventor Investimentos e Analista Quantitativo da Vérios Investimentos. Flavio é fundador e consultor-chefe da SLQ Soluções Quantitativas, uma consultoria voltada para Data Science, estatística, finanças, previsão e risco.

[/et_pb_team_member][/et_pb_column][/et_pb_row][/et_pb_section]