Previsão com julgamentos

A previsão usando julgamentos é uma prática comum entre os profissionais que atuam na área de previsão. Em alguns casos é a única opção disponível. As principais aplicações da previsão com julgamentos são quando da falta de dados históricos, quando os dados estão incompletos ou quando as condições de mercado são totalmente desconhecidas e únicas.

Por exemplo, os bancos centrais podem incluir julgamento ao prever o nível atual de atividade econômica, um procedimento conhecido como nowcasting, pois o PIB é divulgado apenas trimestralmente.

Para a previsão com julgamento funcionar, ou seja, alcançar determinada acurácia, Lawrence et al. (2006) destacam que é necessário que o profissional de previsão tenha:

- Bom conhecimento da área;

- Conjunto de informações atualizadas.

Dessa forma, ajustes em face de mudanças podem ser feitos rapidamente e os resultados de acurácia podem melhorar.

Em suma, Hyndman e Athanasopoulos (2021) apontam três situações gerais nas quais a previsão com julgamento é utilizada:

- Não há dados disponíveis, de modo que os métodos estatísticos não são aplicáveis e a previsão por julgamento é a única abordagem viável;

- Os dados estão disponíveis, previsões estatísticas são geradas e estas são então ajustadas usando julgamento;

- Os dados estão disponíveis e as previsões estatísticas e com julgamento são geradas independentemente e depois combinadas.

Sendo assim, é importante reconhecer que a previsão com julgamento é, em algum grau, subjetiva e há limitações com o seu uso. Previsões que usam métodos estatísticos são preferíveis e, geralmente, superiores às previsões com apenas julgamento.

Previsão com cenários

O objetivo dessa abordagem é gerar previsões com base em cenários plausíveis. Os cenários são criados considerando todos os possíveis fatores, a interação entre os mesmos e os impactos relativos que podem estar relacionados com a variável de interesse para a previsão. Cada cenário plausível pode ter, geralmente, uma baixa probabilidade de ocorrência e abre-se a possibilidade de criar, usando algum julgamento, um grande número de possíveis previsões.

Alguns cenários que comumente utilizados são:

- “Otimista”: considera-se que o desempenho dos fatores associados a variável de interesse será positivo no futuro (i.e., demanda aquecida, crescimento de renda, baixa concorrência);

- “Base”: considera-se que o desempenho dos fatores associados a variável de interesse ficará em situação de estabilidade no futuro (i.e., demanda normal, renda estagnada, sem mudanças na concorrência);

- “Pessimista”: considera-se que o desempenho dos fatores associados a variável de interesse será negativo no futuro (i.e., demanda desaquecida, decrescimento da renda, alta concorrência);

Note que a previsão baseada em cenários pode gerar possíveis previsões conflitantes para a variável de interesse, a depender do desenho dos cenários. Entretanto, os tomadores de decisão podem entender melhor os condicionantes de cada cenário e os possíveis resultados alternativos. Para isso, é importante uma boa sistematização e documentação da abordagem, facilitando a comunicação de uma equipe.

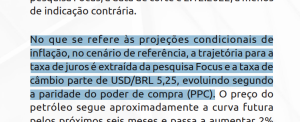

Como exemplo, no Brasil o Banco Central (BCB) utiliza frequentemente um cenário de referência e outros alternativos para as variáveis relevantes para as decisões de política monetária. No Relatório de Inflação de dezembro/2022, a autoridade monetária divulgou que o seu cenário de referência era:

E com base neste e em outros cenários o BCB projeta, por exemplo, a taxa de inflação medida pelo IPCA, usando um grande conjunto de informações para apoiar a criação de cenários.

Exemplo prático

Em termos práticos, como criar cenários para um modelo de previsão usando a linguagem R?

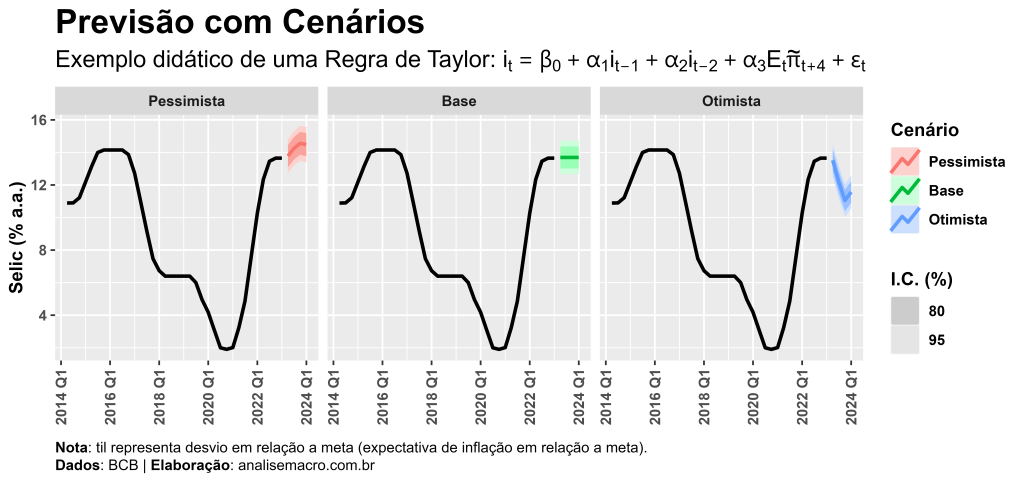

Para exemplificar a criação de cenários para previsão realizamos um exercício de inspiração macroeconômica. O objetivo foi criar um modelo que explique o comportamento da autoridade monetária no Brasil, usando uma regra de Taylor em uma especificação simples para isso, e então criar cenários alternativos para gerar previsões para a variável de interesse em questão, a taxa de juros Selic.

Em resumo, este exercício de previsão com cenários percorre estas etapas:

- Coleta de dados: utilizamos a taxa Selic (% a.a., BCB), a meta para a inflação anual (%, CMN) e o IPCA esperado nos próximos 12 meses (%, BCB).

- Tratamento de dados: trimestralizamos as variáveis mensais usando média simples, replicamos a meta de inflação do ano para cada trimestre e calculamos o desvio das expectativas do IPCA nos próximos 12 meses em relação a meta de inflação anual.

- Modelagem: especificamos e estimamos o modelo simples abaixo usando o estimador de MQO, tendo como resultado resíduos não autocorrelacionados e sinal esperado (+) para o segundo coeficiente do lado direito da equação.

- Cenarização: criamos os cenários “pessimista”, “base” e “otimista”, retratando livremente em cada um os possíveis caminhos que as variáveis necessárias para previsão (preditoras) podem assumir. No primeiro caso uma possível interpretação seria “desancoragem das expectativas”, no segundo caso tudo permanece constante e no último caso “expectativas comportadas no futuro”.

- Previsão: por fim, usamos a tabela de valores dos cenários futuros para as variáveis como input para gerar previsões a partir do modelo estimado.

O resultado visual do exercício de previsão com cenários para uma regra de Taylor pode ser conferido no gráfico abaixo:

Saiba mais

Códigos de reprodução em R deste exercício estão disponíveis para membros do Clube AM da Análise Macro.

Para se aprofundar no assunto confira os cursos aplicados de R e Python da Análise Macro:

- Trilha de Machine Learning e Econometria: https://conteudosam.com.br/pacotes/econometria-e-machine-learning/

- Econometria: https://analisemacro.com.br/cursos/econometria/introducao-a-econometria/

- Análise de Séries Temporais: https://conteudosam.com.br/cursos/analise-de-series-temporais/

Referências

Hyndman, R.J., & Athanasopoulos, G. (2021) Forecasting: principles and practice, 3rd edition, OTexts: Melbourne, Australia. OTexts.com/fpp3. Accessed on 2023-01-18.

Lawrence, M., Goodwin, P., O’Connor, M., & Önkal, D. (2006). Judgmental forecasting: A review of progress over the last 25 years. International Journal of forecasting, 22(3), 493-518.