Nos últimos 15 anos uma extensa literatura tem sido desenvolvida sobre o papel da transparência do Banco Central na condução das expectativas dos agentes privados. Sendo este um dos principais canais de transmissão das decisões de política monetária, a forma como o Banco Central se comunica com o público determina em muitos graus a eficiência de sua estratégia. Em particular, a qualidade do que o banco comunica é avaliada, por exemplo, pela facilidade de leitura de seus documentos. Atas ou relatórios muito grandes tendem, em geral, a ser pouco compreendidos. Igualmente, sinais difusos e ambíguos podem elevar a volatilidade das expectativas, contribuindo para um ambiente pouco previsível.

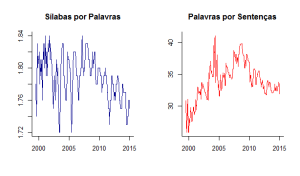

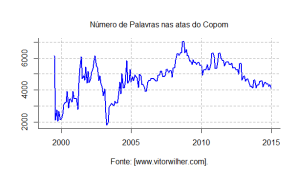

A análise das atas do Comitê de Política Monetária, no período de julho de 1999 até janeiro de 2015, mostra pontos interessantes. Salta ao olhos, por exemplo, que o Banco Central aumenta o tamanho do documento em períodos de maior incerteza na economia mundial. Isso, claro, provoca maior dificuldade de leitura por parte dos agentes privados, que acompanham com bastante atenção o que diz a autoridade monetária. No período considerado, o número médio de palavras das atas é de 4.742. Há nos últimos anos uma tentativa do Banco Central brasileiro em melhorar a qualidade do que comunica, como pode ser visto pela redução do número de palavras do documento mostrado no gráfico acima e pela quantidade de sílabas por palavras e palavras por sentenças, como mostrado abaixo.

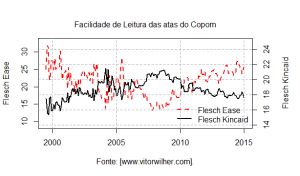

Observa-se que quanto maior forem esses dois aspectos - sílabas por palavras e palavras por sentenças - mais difícil será compreender um documento. Esses são, de fato, os insumos básicos para a construção de índices de legibilidade de um documento, como os índices Flesch Ease e Flesch Kincaid. Como se pode observar nos gráficos acima, tanto o número de sílabas por palavras quanto as palavras por sentença têm tido uma redução nos últimos anos. O Banco Central brasileiro tem se unido a uma tendência mundial de maior transparência e qualidade dos seus textos, ainda que, de maneira geral, sejam difíceis de serem compreendidos. É precisamente isso que mostra a aplicação dos índices de legibilidade sobre as atas do Copom.

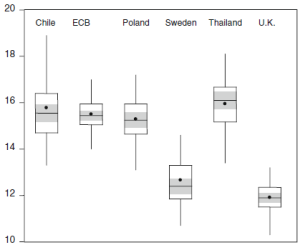

A linha vermelha do gráfico acima mostra o índice Flesch Ease aplicado às atas do Copom. Ele varia de 0 a 100, onde quanto maior o índice, mais fácil é ler o texto. De outra forma, o índice Flesch Kincaid mostra a facilidade de leitura de um texto por meio dos anos de estudo necessários para compreendê-lo. Em média, as atas do Copom exigem quase 19 anos de estudo para serem compreendidas. É um valor bastante elevado, mesmo se considerarmos outros bancos centrais, como mostrado no trabalho de Bulir, Cihak e Jansen (2012).

Aplicando o índice Flesch Kincaid para seis bancos centrais, os autores mostram que Chile, ECB, Polônia e Tailândia encontram-se próximos a 16 anos de estudo, enquanto Suécia e U.K. estão em torno de 12 anos. Isto é, as atas brasileiras ainda têm um longo caminho pela frente, se o objetivo é melhorar a comunicação com o público.

Nas próximas semanas e meses publicarei maiores detalhes sobre a comunicação do banco central com o público, como, por exemplo, uma relação de palavras e sentenças-chaves para compreender a ação futura da política monetária, um índice de riscos inflacionários, a ambiguidade de sinais presentes nas atas, o impacto da comunicação do banco central sobre as expectativas e outras coisas. Para quem gosta de política monetária, haverá de gostar do Copom Watch! 🙂