Como podemos avaliar a relação entre a inflação e a taxa de juros no país por meio dos dados? No post de hoje, vamos realizar uma análise exploratória das duas medidas e compreender como os dados se ajustam à teoria econômica.

A relação entre as taxas de juros e a inflação é geralmente inversa: quando a inflação está alta, o Banco Central tende a aumentar as taxas de juros para desacelerar a economia e conter a inflação. Por outro lado, quando a inflação está baixa, o Banco Central pode reduzir as taxas de juros para estimular o consumo e o investimento, e assim estimular o crescimento econômico.

A lógica por trás dessa relação é que quando as taxas de juros estão altas, os empréstimos e o crédito se tornam mais caros, o que desestimula o consumo e o investimento. Com menos dinheiro circulando na economia, a inflação tende a desacelerar. Já quando as taxas de juros estão baixas, o crédito fica mais acessível e barato, o que estimula o consumo e o investimento, fazendo a economia crescer.

Para entender como foi criado o gráfico, faça parte do Clube AM, o repositório de códigos da Análise Macro, contendo exercícios semanais de R e Python.

Importando as Séries da Inflação e Taxa de Juros

O IPCA é a medida mais utilizada no país para verificar a inflação. Esse indicador pode ser avaliado em sua variação acumulada em 12 meses, permitindo verificar a trajetória da medida no país ao longo do período, tomando como base um período suficiente (12 meses) para se realizar análise não somente de curtíssimo prazo, mas também em um horizonte relevante.

A Selic pode ser verificada em valores mensais anualizados, portanto, comparáveis com o IPCA no sentido temporal.

Realizamos a importação das duas séries no R usando o pacote {GetBCBData}, que permite importados dados do SGS do BCB. Para o IPCA acumulado em 12 meses, usamos o código 13522 e para a Taxa Selic usamos o código 4189.

Analisando a Inflação e a Taxa de Juros

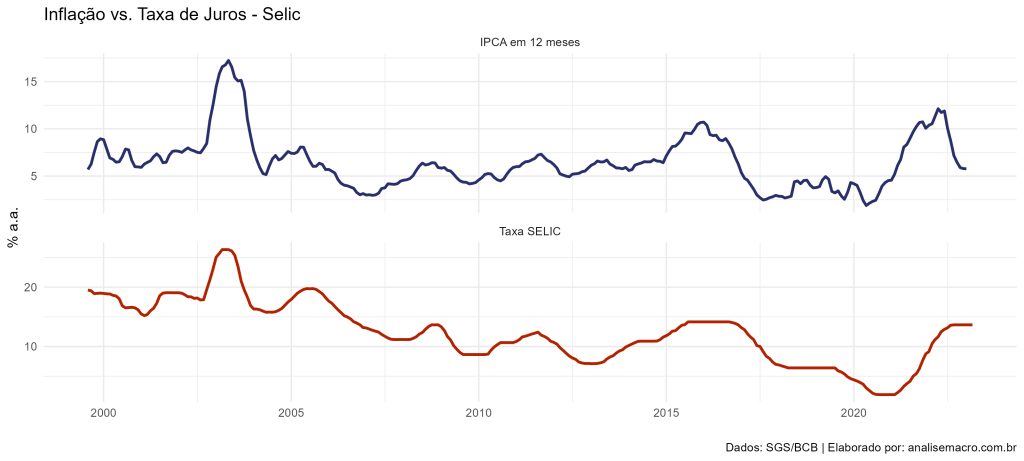

Verificamos abaixo o gráfico das duas medidas no período de agosto de 1998 até janeiro de 2023, e vemos as duas andam de forma conjunta ao longo do tempo, isto é, no período que a Selic eleva-se o IPCA também, e vice-versa.

O entendimento é de que, a Selic é um importante mecanismo de política monetária do Banco Central para controlar a inflação do país, de acordo com a meta de inflação no horizonte analisado, ou seja, o BC de forma geral, avalia o IPCA de forma prospectiva para tomar as decisões de aumento ou diminuição da Meta Selic, pois o efeito prático da transmissão da Taxa de juros tem uma certa demora para afetar o IPCA, portanto, é necessário identificar o efeito das defasagens da Selic em relação ao IPCA.

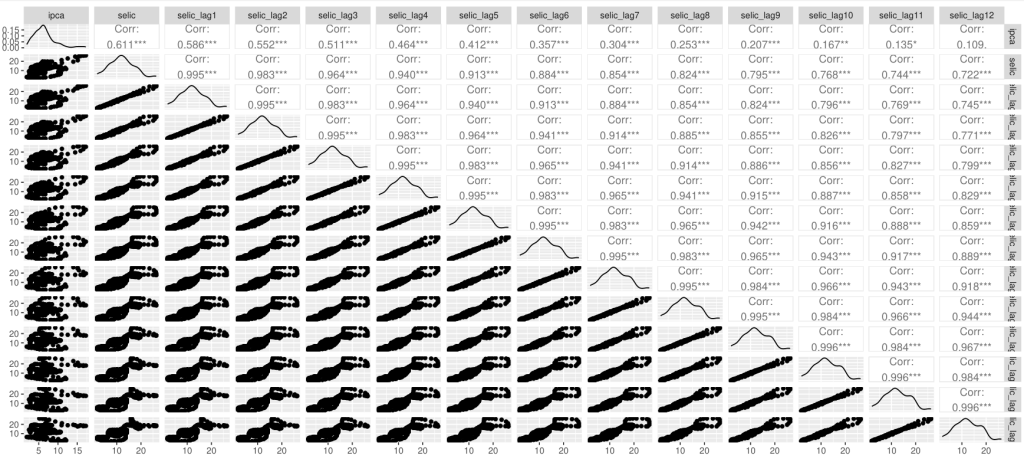

No gráfico abaixo, verificamos não somente a correlação entre as duas variáveis em nível (as duas medidas no mesmo período de tempo), mas também em relação aos valores defasados da Selic. Como estamos avaliando a relação entre o IPCA em nível e as defasagens da Selic, estaremos interessados somente na primeira coluna e primeira linha do gráfico, enquanto ignoramos o restante (relação da Selic e suas defasagens).

No gráfico, vemos que até a defasagem em 12 meses da Selic do momento atual, a correlação diminui, e se tomarmos defasagens maiores que 12 meses, a correlação fica até mesmo negativa.

_____________________________________

Quer aprender mais?

Seja um aluno da nossa trilha de Macroeconomia Aplicada e aprenda a criar projetos voltados para a Macroeconomia