[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Suponha, por alguns segundos, que um país apresente inflação média, com muito pouca oscilação, de 1% ao ano durante trinta anos. Nesse cenário, é razoável supor que os agentes, trabalhadores e empresários, esperem uma inflação de 1% nos próximos anos, correto? Nesse país, agora, imagine que ocorreu um problema qualquer e que o petróleo teve um aumento muito forte de preço em determinado ano, levando a inflação para 2%, o dobro portanto do habitual. O que será que os agentes esperarão para o ano seguinte?

É razoável supor que os agentes voltem a esperar uma inflação de 1% nos próximos anos e entendam que o desvio da inflação em relação à sua média histórica tenha sido temporário. O quanto, claro, isso se traduzirá em realidade depende muito da capacidade da autoridade monetária, responsável pela estabilidade monetária ao longo do tempo, de (i) comunicar corretamente as causas da inflação; (ii) evitar que um choque primário no preço do petróleo gere impactos secundários sobre outros preços. A correta comunicação da origem do desvio contribui sobremaneira para manter as expectativas de inflação devidamente ancoradas sobre uma meta ou sobre a média histórica, bem como o combate aos efeitos secundários evita que a medida de tendência do crescimento do nível geral de preços, comumente chamada de núcleo da inflação, seja contaminado.

Repare, leitor, que o argumento não necessita de nenhuma hipótese mais forte sobre a racionalidade dos agentes. Apenas que eles reagem ao passado. Em outras palavras, se a inflação efetiva média se manteve em 1% durante os últimos 30 anos e por algum motivo desviou para o dobro em determinado ano, não há motivo para esperarem 2% de inflação nos próximos anos. Apenas, claro, se o Banco Central não fizer o seu trabalho de forma correta.

Nesse sentido, admita por alguns outros segundos que a autoridade monetária acomode o aumento do preço do petróleo. Em outras palavras, ache normal o desvio de 1% para 2% na inflação do ano e não aumente a taxa de juros. Tudo bem, ele pensa, é apenas um ano e não houve, a priori, uma contaminação do núcleo de inflação.

No ano seguinte, entretanto, um outro choque no preço do petróleo leva a inflação não para 2% mas para 2,5%. Em outro ano para 2,8%. E mais um ano para 3%. Nesse cenário, o Banco Central deveria ou não aumentar a taxa básica de juros?

A resposta para essa pergunta vai depender da contaminação dos outros preços da economia, isto é, do que chamamos de efeitos secundários. Se, ao excluir o aumento do preço do petróleo, a inflação permanece na média histórica, não há porque o Banco Central elevar a taxa de juros. O problema se dá quando esses outros preços da economia sentem o efeito do aumento inicial.

Um aumento do preço do petróleo, afinal, contamina quase todas as cadeias de produção, por meio de um choque de custos ou choque de oferta, no jargão dos economistas. Desse modo, mesmo que a pressão inflacionária original seja restrita a um determinado setor, tenha a ver com algo completamente distante do que as pessoas entendem como "inflação de demanda", o fato concreto é que uma vez existindo, a contaminação para outros preços da economia é algo bastante factível.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/12/modelos.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/central-banking-training/modelos-do-banco-central/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/datascience.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Nesse contexto, o que deve fazer o Banco Central?

Uma opção é simplesmente seguir o conselho do Zeca Pagodinho e deixar a vida levar... O que você acha que vai acontecer nesse cenário?

Uma hipótese razoável, pelo que vimos até aqui, é que não apenas os outros preços serão contaminados pelo choque inicial, como os agentes, trabalhadores e empresários, (i) tentarão repor suas perdas inflacionárias e (ii) passarão a esperar mais inflação no futuro. O primeiro ponto é importante e, às vezes, difícil de entender, mesmo entre (alguns círculos de ) economistas, logo talvez seja importante incutir melhor na mente do leitor. Suponha que você é um trabalhador e está negociando um aumento salarial no final do ano. Se, de novo, a inflação média se manteve em 1%, com muito pouca oscilação, ao longo dos últimos anos, é razoável que você não se preocupe muito em repor perdas inflacionárias na hora de negociar seu aumento salarial. Você estará muito mais preocupado com o seu desempenho pessoal do que com a macroeconomia do país, não é mesmo?

O mesmo vale para um empresário que está decidindo quanto reajustar o preço de um determinado bem. Ele pensa na concorrência, nos custos impostos pelos seus fornecedores, nos salários de seus funcionários, etc. Se a inflação está controlada, é muito provável que ele reajuste preço de acordo com questões reais do seu negócio.

Em um cenário de inflação alta e crescente, entretanto, essas decisões são bem mais complexas. O trabalhador, através de seu sindicato, estará preocupado em repor perdas inflacionárias, bem como o empresário será obrigado a repassar para o consumidor as pressões de custos que está tendo. É como se em uma roda, várias pessoas estivessem passando uma a uma a batata quente do aumento da inflação. Você não vai querer ficar segurando a batata quente, logo vai tentar passar para o seu empregador que tentará passar para o consumidor, assim por diante.

Repare o seguinte, leitor, em um ambiente de inflação alta e crescente, cada vez mais a inflação de hoje será explicada pela inflação de ontem, dado que as pessoas tentarão a todo o custo se livrar da batata quente. Uma pessoa isolada só quer repor a perda sofrida em seu poder de compra, algo legítimo. Uma vez que todas as pessoas tentam fazer isso, a inflação aumenta. Esse mecanismo de contaminação entre a inflação de ontem a inflação de hoje é o que os economistas chamam de inércia inflacionária.

Nesse sentido, é legítimo um leigo (seja ele economista não especializado em política monetária ou não economista) pensar que não faz sentido o Banco Central reagir a um aumento de preços em determinado setor, aumentando juros. O problema, como vimos, é que ao fazer isso, o Banco Central (i) permite os efeitos secundários, isto é, que outros preços sejam contaminados pelo aumento inicial; (ii) que os agentes tentem repor suas perdas inflacionárias; (iii) que os agentes passem a esperar mais inflação no futuro. Manter, portanto, uma inflação baixa e com pouca oscilação ao longo do tempo é portanto a melhor maneira que um Banco Central tem de contribuir com a estabilidade macroeconômica de um país.

E se você achou que iríamos parar por aqui...

Se você conseguiu entender a ideia de passar a batata quente para frente, muito bem, eu ganhei meu domingo e já posso tomar minha cerveja. É claro que a gente não termina por aqui, afinal, eu escrevi demais e ainda não entrei no RStudio, não é mesmo?

Suponha, nesse contexto, que seja possível estimar a ideia contida nas batatas quentes. Isto é, que cada vez mais a inflação de hoje seja explicada pela inflação de ontem. É possível verificar isso em termos empíricos?

Sim, é possível. A maneira mais óbvia, como posto em Mishkin (2007), é estimar a inflação de hoje com base na inflação de ontem, anteontem e por aí vai. Sendo um pouquinho mais formal, poderíamos ter

(1)

Onde representa a inflação de hoje e

, para

, a inflação de ontem, anteontem, etc.

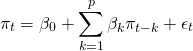

Em outras palavras, podemos estimar um modelo que explique a inflação de hoje pela inflação passada. Uma vez feito isso, podemos ver como os coeficientes , que representam o efeito da inflação passada na inflação de hoje, evoluíram.

Com efeito, podemos começar de forma simples, escolhendo , isto é,

(2)

Nesse caso, mede o efeito de

, a inflação de ontem, em

, a inflação de hoje. Para ilustrar o post e tornar mais interessante o argumento, vamos pegar a inflação medida pelo Índice de Preços ao Consumidor (CPI, do inglês) dos Estados Unidos, disponível aqui. Uma vez estimada a equação

por mínimos quadrados ordinários, vemos abaixo a evolução de

ao longo do tempo.

Durante o período que vai de meados dos anos 60 até o início dos anos 80, houve um aumento de , isto é, a inflação de ontem passou a ter maior importância para explicar a inflação de hoje. Nesse período, houve um aumento muito forte de commodities, sobretudo do preço do petróleo. A partir de 1980, contudo,

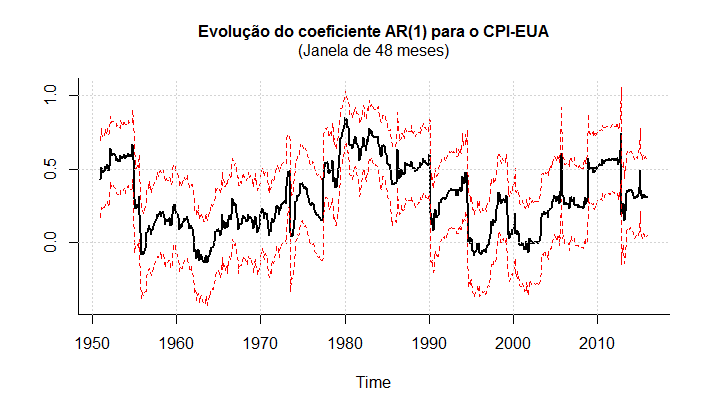

recuou, evidenciando menor "importância" na inflação de ontem sobre a inflação de hoje nos Estados Unidos. Dado tudo o que discutimos até aqui, vou deixar o gráfico abaixo, que representa a evolução dos FED Funds, a Selic deles, ao longo do tempo, para que você pense a respeito.

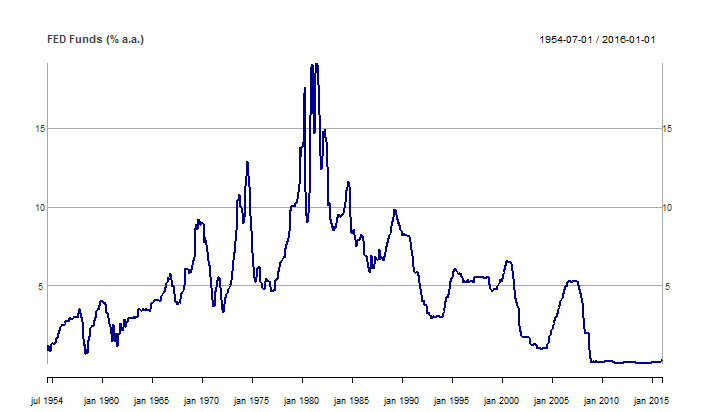

E para não dizer que eu não estava falando do Brasil...

Você pode achar, depois de tudo o que discutimos, que o ok, Vítor, você tem razão, mas essa discussão é para país desenvolvido, não tem nada a ver com o Brasil. Afinal, no Brasil a inflação é diferente, temos um histórico de hiperinflação, correção monetária, oligopólios, mecanismo institucionais que mantém nossa inflação mais elevada do que outros países...

Essa é um dos maiores equívocos (senão o maior) que nossos economistas (heterodoxos) cometem. Não há nada diferente entre a inflação brasileira e qualquer outro processo inflacionário no resto do mundo. A diferença única e exclusivo entre nós e eles é que continuamos discutindo se faz sentido ou não aumentar juros para combater a inflação.

Para ilustrar o argumento, vamos estimar o modelo representado por para o Brasil, com

. Usamos a inflação mensal medida pelo IPCA, desde agosto de 1999, quando o índice passou a ter nove grupos. A evolução da soma dos coeficientes

é colocada no gráfico abaixo.

Na ponta observa-se um aumento da importância da inflação passada para explicar a inflação atual. Desde o final de 2013, início de 2014, temos assistido a um choque de preços administrados na economia brasileira, dado o abandono do represamento de preços da Nova Matriz. Isso, com efeito, causou um aumento da inércia, como definimos. Como leigo em política monetária, você poderia imaginar, antes claro de ler esse post, que o Banco Central não deveria fazer nada a respeito. Agora já sabe que não é bem assim, que é preciso olhar, por exemplo, o núcleo de inflação, para ver se ele foi contaminado. Isto é, se o aumento de preços administrados contaminou outros preços.

Eu deixo como exercício para o leitor mais interessado, até porque já mostrei a evolução dos núcleos algumas vezes nesse espaço. Uma outra questão, final, me interessa nesse momento. Você, afinal, pode achar que ok, houve um represamento de preços, depois um choque de administrados e o Banco Central, tadinho, teve que ver a banda passar, sem poder fazer nada a respeito. Ou seja, tudo bem, a inércia aumentou, dado o choque de oferta, mas o Banco Central não tem culpa sobre isso.

Será que não?

Há uma discussão interessante em teoria de política monetária, sobre flexibilidade e compromisso (Fischer, 1990). Isto é, se o banqueiro central é um cara durão, ele pode ver monstros no lugar de moinhos e combater sem dó nem piedade qualquer choque de oferta. Isso não é razoável, posto que se ele fizer isso, o nível de atividade (o PIB) pode sofrer perdas muito grandes. De outra forma, se o banqueiro central é um cara gente fina, que não gosta de aborrecer o presidente (ou presidenta), ele pode acomodar demaseadamente choques de oferta, incorrendo em todos os problemas que vimos aqui (efeitos secundários, aumento da inércia e aumento das expectativas).

Para ilustrar o argumento, considere, por exemplo, um modelo de Inflation Target (IT) em que o Banco Central minimiza uma função de perda como abaixo

(3)

Ademais, você tem uma Curva IS que representa a demanda e uma Curva de Phillips que representa a oferta, como em Barbosa (2010), um livro acessível a qualquer aluno de graduação em economia. Nesses termos, dois pontos são importantes:

(i) Se , que mede a importância que o banqueiro central dá ao desvio do PIB efetivo em relação ao potencial (chamado de hiato do produto), é igual a zero e o Banco Central não admite variância na inflação, dizemos que o regime é do tipo rígido;

(ii) Se, do contrário, é maior do que zero e a variância da inflação é maior do que zero, então, o regime é do tipo flexível.

Entre os dois mundos, basta que o leitor entenda que o Banco Central pode dar um peso, ilustrado por , ao desvio do produto efetivo em relação ao potencial.

, nesse contexto, representa o jeitão do banqueiro central. Você, se for um cara sério como nós, pode querer legitimamente estimar

para o caso brasileiro. Esse é um exercício bem interessante e eu recomendo fortemente que você o faça. Entretanto, repare o seguinte.

Se o Banco Central tem um maior do que zero, estamos em um regime flexível, do tipo em que choques de oferta são acomodados. Ou, de forma mais geral, que o Banco Central tem uma preocupação com o crescimento da economia (com o hiato do produto, para ser mais formal). Nesses termos, o resíduo (ou corolário), dados os trade-offs da vida, é que as expectativas de inflação não ficarão 100% ancoradas na meta.

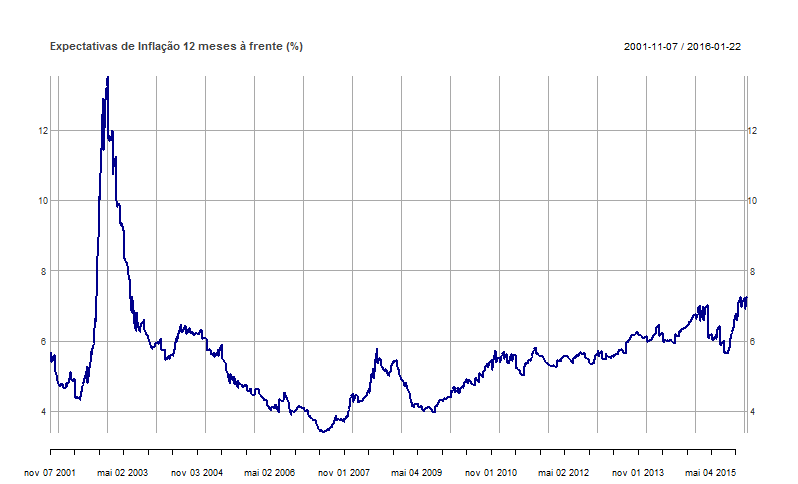

Desse modo, para verificar o peso que o Banco Central dá ao crescimento da economia, podemos incorrer em um exercício mais sério e, de novo, recomendo que você o faça, mas de forma retroativa, basta ver o comportamento das expectativas de inflação em relação à meta. Abaixo, ilustra-se as expectativas dos agentes para a inflação dos próximos 12 meses.

Uma expectativa de inflação com tendência crescente pode ser tudo, leitor, menos um Banco Central com igual a zero, isto é, que não se importa com o crescimento da economia. Nesses termos, muito antes do choque de preços administrados ocorrer na economia brasileira, as expectativas de inflação já estavam para o alto e avante, demonstrando uma despreocupação do Banco Central.

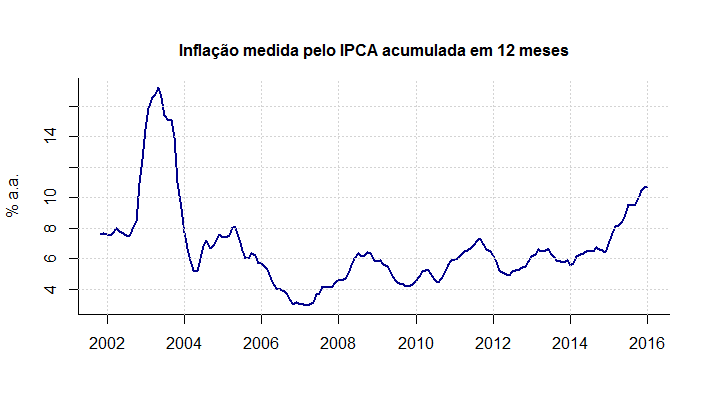

Expectativas de inflação são um componente determinante para a trajetória de inflação no curto prazo, como nos mostra a Curva de Phillips. Não à toa, vemos um aumento da inflação efetiva no mesmo período, como ilustrado abaixo.

Com efeito, dado tudo o que vimos nesse post, uma inflação crescente, provocada, entre outros aspectos, por expectativas desacoradas, sedimentaram um aumento de inércia no período recente, tornando o custo de desinflacionar a economia brasileira mais elevado. Em assim sendo, é um tanto quanto inocente pensar que o Banco Central não tem nada a ver com essa estória, bem como que não se deve combater os efeitos secundários do choque de preços administrados (veja o núcleo, para maiores detalhes), você não acha?

Como se fosse uma conclusão...

Em geral, leitor, eu gosto e aprecio muito receber comentários nesse blog, na página do facebook ou emails na minha caixa de entrada. O que me deixa um tanto quanto triste, entretanto, é ver comentários arrogantes e pretensiosos com opiniões definitivas sobre aumento/redução de juros. Repare, tudo bem que você seja arrogante ou pretensioso, não tenho nada com isso, afinal sou liberal, então isso não é muito da minha conta. Mas não seja arrogante ou pretensioso sobre algo que você não domine nesse espaço. Veja bem, eu não entendo quase nada de teoria de leilões, não sei nada de medicina, muito pouco de sociologia, mas conheço um pouco de política monetária. Mesmo que você seja economista, isso não implica que você conhece política monetária, ok? Então, antes de encher minha caixa de email, a página do facebook ou este blog com sua opinião definitiva sobre o assunto, pense um pouco antes. Eu lhe agradeço.

Para todos os outros leitores, que não têm nada a ver com isso, espero que o post tenha ajudado a elucidar algumas dúvidas recorrentes... 🙂

___________________________________________________

(*) Sim, antes que você comente, nós fizemos testes de estacionariedade sobre as séries e autocorrelação (Ljung-Box) sobre os resíduos dos modelos estimados. Bem como tomamos todos os cuidados estabelecidos na literatura, não se preocupe. Para ter acesso ao script completo e ao nosso esforço de fazer um post desses em pleno domingo entre para o Clube do Código.

___________________________________________________

Barbosa, F. H. (2010). “Macroeconomia”. mimeo, EPGE-FGV, disponível em:

http://epge.fgv.br/we/MFEE/Macroeconomia/2010?action=AttachFile&do=get&target=MacroHolanda.pd

f.

Fischer, S. (1990). “Rules versus Discretion in Monetary Policy”, em B. Friedman e F. Hahn (eds.),

Handbook of Monetary Economics, Vol. II, Elsevier Science Publishers B.V.: 1155-1184.

Mishkin, F. S. (2007). "Inflation Dynamics". NBER Working Paper nº 13147.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/12/modelos.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/central-banking-training/modelos-do-banco-central/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"] [/et_pb_image][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/datascience.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"] [/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="1_3"][et_pb_gallery admin_label="Galeria" gallery_ids="17132,17133,17134" fullwidth="on" show_title_and_caption="off" show_pagination="off" background_layout="light" auto="on" auto_speed="6000" hover_overlay_color="rgba(255,255,255,0.9)" caption_all_caps="off" use_border_color="off" border_color="#ffffff" border_style="solid" saved_tabs="all"] [/et_pb_gallery][et_pb_gallery admin_label="Galeria" gallery_ids="17136,17137,17138" fullwidth="on" show_title_and_caption="off" show_pagination="off" background_layout="light" auto="on" auto_speed="6000" hover_overlay_color="rgba(255,255,255,0.9)" caption_all_caps="off" use_border_color="off" border_color="#ffffff" border_style="solid" saved_tabs="all"] [/et_pb_gallery][/et_pb_column][et_pb_column type="2_3"][et_pb_team_member admin_label="Pessoa" saved_tabs="all" name="Vítor Wilher " position="Data Scientist" animation="left" background_layout="light" facebook_url="https://www.facebook.com/vitor.wilher.9" twitter_url="https://twitter.com/vitorwilherbr" linkedin_url="https://www.linkedin.com/in/v%C3%ADtor-wilher-78164024" use_border_color="off" border_color="#ffffff" border_style="solid"]

Vítor Wilher é Bacharel e Mestre em Economia, pela Universidade Federal Fluminense, tendo se especializado na construção de modelos macroeconométricos, política monetária e análise da conjuntura macroeconômica doméstica e internacional. Tem, ademais, especialização em Data Science pela Johns Hopkins University. Sua dissertação de mestrado foi na área de política monetária, titulada "Clareza da Comunicação do Banco Central e Expectativas de Inflação: evidências para o Brasil", defendida perante banca composta pelos professores Gustavo H. B. Franco (PUC-RJ), Gabriel Montes Caldas (UFF), Carlos Enrique Guanziroli (UFF) e Luciano Vereda Oliveira (UFF). Já trabalhou em grandes empresas, nas áreas de telecomunicações, energia elétrica, consultoria financeira e consultoria macroeconômica. É o criador da Análise Macro, startup especializada em treinamento e consultoria em linguagens de programação voltadas para data analysis, sócio da MacroLab Consultoria, empresa especializada em cenários e previsões e fundador do hoje extinto Grupo de Estudos sobre Conjuntura Econômica (GECE-UFF). É também Visiting Professor da Universidade Veiga de Almeida, onde dá aulas nos cursos de MBA da instituição, Conselheiro do Instituto Millenium e um dos grandes entusiastas do uso do R no ensino. Leia os posts de Vítor Wilher aqui. Caso queira, mande um e-mail para ele: vitorwilher@analisemacro.com.br

[/et_pb_team_member][/et_pb_column][/et_pb_row][/et_pb_section]