[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Um dos objetivos desse espaço é desmistificar com base na evidência empírica algumas falácias corriqueiras ditas por economistas alternativos brasileiros. Uma dessas falácias, repetida dia sim dia não em colunas e debates, em uma espécie de verdade evidente, seria a de que o aumento de preços administrados recente não deveria ter sido combatido com aumento de juros. A heterodoxia costuma fazer uso do termo inflação de custos (em contradição à inflação de demanda) para justificar o fato de que não faria sentido utilizar um instrumento que atua sobre a demanda para conter um choque de oferta. Mostro no exercício 35 do Clube do Código porque, mais uma vez, os economistas alternativos estão equivocados. Nesse post, mostro os resultados desse exercício.

Para ilustrar o argumento, vamos dividir a inflação medida pelo IPCA da forma que segue

(1)

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="Linha"][et_pb_column type="4_4"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2016/06/woold.png" show_in_lightbox="off" url="https://analisemacro.com.br/clube-do-codigo/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"] [/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

isto é, o IPCA passa a ser uma conbinação linear entre a inflação de preços livres e a inflação de preços administrados. Sabemos, entretanto, que os preços livres e os preços administrados não são independentes, uma vez que muitos dos bens considerados administrados servem de insumo para os bens livres - pense, por exemplo, na energia elétrica. Abaixo, coletamos a inflação mensal dos preços livres e administrados diretamente do Banco Central com o pacote BETS.

library(BETS) livres = window(BETS.get(11428), start=c(1999,8)) admin = window(BETS.get(4449), start=c(1999,8))

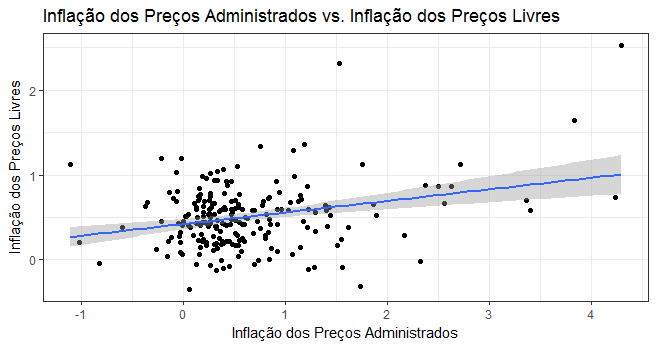

E plotamos um gráfico de correlação entre eles.

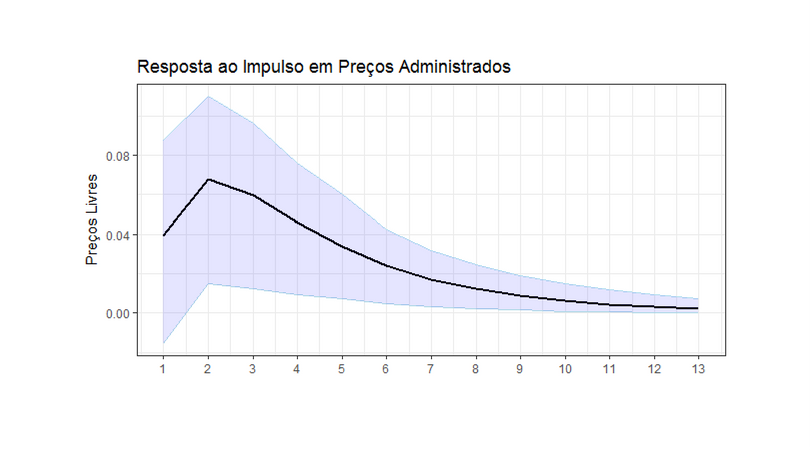

Há, por suposto, uma correlação positiva entre os dois grupos, como já suspeitávamos. Podemos, agora, verificar se na ocasião de um choque no grupo de preços administrados, se isso tem efeito sobre os preços livres. Para isso, podemos estimar um Vetor Autorregressivo, de modo a tentar captar a dinâmica existente entre os dois grupos. Uma vez estimado o VAR, podemos verificar as funções de impulso-resposta, de modo a tentar captar a resposta no grupo de preços livres de um impulso no grupo de preços administrados. A figura abaixo ilustra.

Como o gráfico deixa claro, há um efeito no grupo de preços livres de um choque nos preços administrados, que atinge seu pico em dois períodos, dissipando-se ao longo do tempo. Choques nos preços administrados, portanto, têm efeitos sobre os preços livres. Qual a implicação dessa evidência para a política monetária? Na ocorrência de um choque de oferta, o Banco Central não deve reagir aos seus efeitos primários, per se, mas deve sim reagir a efeitos secundários.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2016/04/canva01.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid" /][et_pb_text admin_label="Texto" background_layout="light" text_orientation="center" use_border_color="off" border_color="#ffffff" border_style="solid"]

Clique na figura para conhecer os cursos aplicados em R da Análise Macro!

[/et_pb_text][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2016/04/painel.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/cursos-de-econometria/dados-em-painel/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid" /][et_pb_text admin_label="Texto" background_layout="light" text_orientation="center" use_border_color="off" border_color="#ffffff" border_style="solid"]

Clique na figura para conhecer nosso novo curso de econometria

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Em outras palavras, o Banco Central não deve reagir a um aumento nos preços de energia, causado por algum reajuste feito pelo governo, por exemplo. Mas se esse aumento nos preços de energia contaminar outros preços - os chamados preços livres -, um efeito secundário do choque inicial, o Banco Central deverá agir, sob pena de ver o desvio entre a meta e o índice cheio sair do intervalo de tolerância e das expectativas de inflação aumentarem.

Observe, portanto, que o argumento dos economistas alternativos brasileiros não faz sentido. Um choque de oferta, de modo geral, vai ter efeitos secundários sobre a inflação, de modo que o Banco Central tem sim que reagir a isso, de modo a circunscrever o efeito inicial ao mínimo de preços possível. Não fazer isso é errar na condução da política monetária, incorrendo nos custos citados acima.

ps: a edição 35 do Clube do Código, contendo todos os códigos do exercício, será disponibilizada para os membros até o próximo dia 22/09.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_team_member admin_label="Pessoa" saved_tabs="all" name="Vítor Wilher " position="Data Scientist" image_url="https://analisemacro.com.br/wp-content/uploads/2011/03/vitorwilhergnews.png" animation="left" background_layout="light" facebook_url="https://www.facebook.com/vitor.wilher.9" twitter_url="https://twitter.com/vitorwilherbr" linkedin_url="https://www.linkedin.com/in/v%C3%ADtor-wilher-78164024" use_border_color="off" border_color="#ffffff" border_style="solid"]

Vítor Wilher é Bacharel e Mestre em Economia, pela Universidade Federal Fluminense, tendo se especializado na construção de modelos macroeconométricos, política monetária e análise da conjuntura macroeconômica doméstica e internacional. Tem, ademais, especialização em Data Science pela Johns Hopkins University. Sua dissertação de mestrado foi na área de política monetária, titulada "Clareza da Comunicação do Banco Central e Expectativas de Inflação: evidências para o Brasil", defendida perante banca composta pelos professores Gustavo H. B. Franco (PUC-RJ), Gabriel Montes Caldas (UFF), Carlos Enrique Guanziroli (UFF) e Luciano Vereda Oliveira (UFF). Já trabalhou em grandes empresas, nas áreas de telecomunicações, energia elétrica, consultoria financeira e consultoria macroeconômica. É o criador da Análise Macro, startup especializada em treinamento e consultoria em linguagens de programação voltadas para data analysis, sócio da MacroLab Consultoria, empresa especializada em cenários e previsões e fundador do hoje extinto Grupo de Estudos sobre Conjuntura Econômica (GECE-UFF). É também Visiting Professor da Universidade Veiga de Almeida, onde dá aulas nos cursos de MBA da instituição, Conselheiro do Instituto Millenium e um dos grandes entusiastas do uso do R no ensino. Leia os posts de Vítor Wilher aqui. Caso queira, mande um e-mail para ele: vitorwilher@analisemacro.com.br

[/et_pb_team_member][/et_pb_column][/et_pb_row][/et_pb_section]