Quando se fala em estudos financeiros, bem como formas de analisar investimentos, o retorno é a principal medida utiliza para se realizar cálculos e comparações de ativos ao longo do tempo. Existe inúmeros motivos para isso, tanto estatísticos, quanto pela própria teoria e prática de finanças. Hoje, iremos ensinar como transformar os preços de ações em retornos através do R.

Para quem não sabe, o retorno simples de um ativo é dado pela diferença de seu valor no tempo e

dividido pelo valor no tempo

, sendo

.

Outro método de cálculo se dá através do Retorno Contínuo: .

library(tidyverse) library(PerformanceAnalytics) library(quantmod)

Para realizar esse cálculo através do R, vamos primeiro coletar o dados de forma reprodutível, utilizando o pacote {quantmod}. Iremos coletar os preços de fechamento de três empresas aleatórias e tratá-las de forma que estejam em um data frame da classe xts.

tickers = c('PETR4.SA', 'ABEV3.SA', 'MGLU3.SA')

prices = getSymbols(tickers, src='yahoo',

from='2021-01-01',

warning=FALSE) %>%

map(~Ad(get(.))) %>%

reduce(merge) %>%

`colnames<-` (tickers)

Após coletar e tratar os dados, podemos calcular os retornos através da função do pacote {PerformanceAnalytics}, chamada Return.calculate(). É necessário somente o data frame da classe xts do preço dos ativos e especificar o método de calculo dos retornos. No caso, utilizaremos "discrete" para o retorno simples e "log" para o retorno contínuo.

# Calcula os retornos discretos

returns_discrete <- Return.calculate(prices,

method = "discrete") %>%

na.omit()

# Calcula os retornos contínuos

returns_log <- Return.calculate(prices,

method = "log") %>%

na.omit()

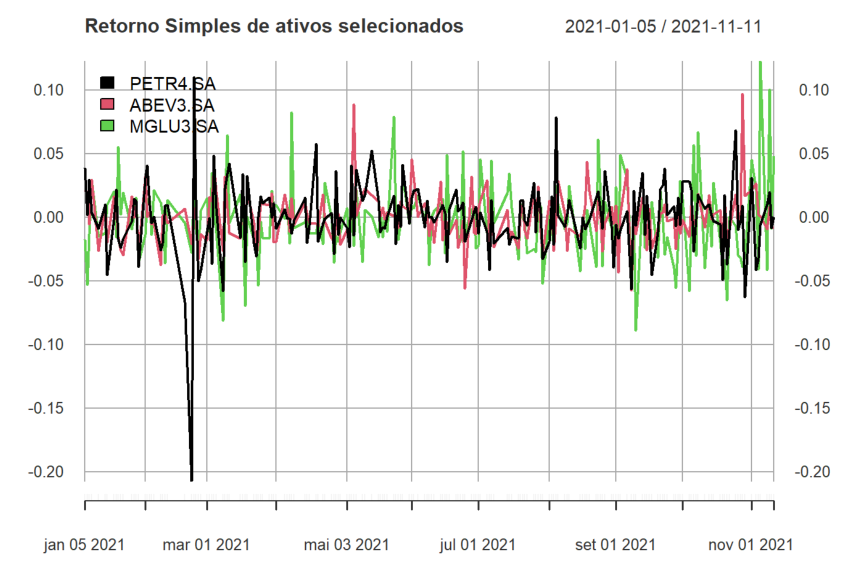

Podemos plotar os retornos dos nossos ativos.

plot(returns_discrete,

legend.loc = "topleft",

main = "Retorno Simples de ativos selecionados")

Podemos também visualizar o retorno cumulativo ao longo do tempo.

chart.CumReturns(returns_log,

legend.loc = "topleft",

main = "Retorno Acumulado de ativos selecionados")

________________________

(*) Para entender mais sobre Mercado Financeiro e aprender como realizar a coleta, tratamento e visualização de dados financeiros, confira nosso curso de R para o Mercado Financeiro.

________________________