O `EWZ` é um fundo de investimento que replica um índice de ações brasileiras negociadas em Nova York, chamado `iShares MSCI Brazil Capped`, e tenta acompanhar o Ibovespa no Brasil. O `EWZ` é um `Exchange Traded Funds` (ETF) ou simplesmente *fundo de índices*. Por ser o principal ETF brasileiro, o EWZ é utilizado como uma espécie de termômetro da demanda internacional pelas ações brasileiras. Nesse exercício do Clube AM, vamos verificar se existe uma relação estatística entre o `EWZ` e o `Ibovespa`.

Usaremos os seguintes pacotes de R nesse exercício.

library(tidyverse) library(quantmod) library(timetk) library(scales) library(tidyquant) library(BatchGetSymbols) library(ggcorrplot) library(vars) library(aod)

Para começar, coletamos os dados diretamente do *yahoo finance*:

symbols = c('EWZ', '^BVSP')

prices = BatchGetSymbols(symbols,

first.date = '2016-01-02',

last.date = '2021-02-22') %>%

reduce(inner_join) %>%

drop_na()

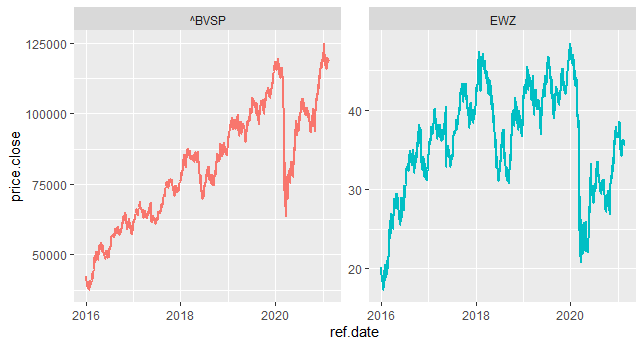

Na sequência, podemos dar uma olhada nas séries...

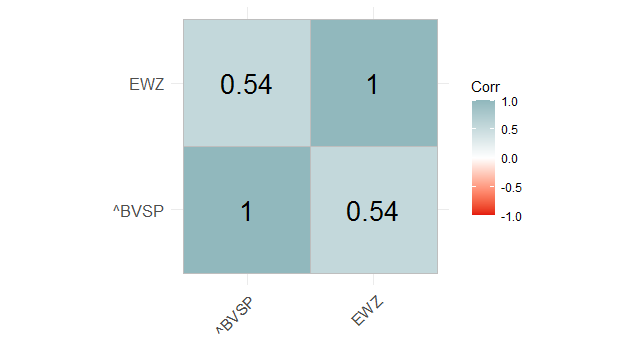

E verificar se existe correlação entre as mesmas...

prices %>%

dplyr::select(ref.date, ticker, price.close) %>%

spread(ticker, price.close) %>%

dplyr::select(-ref.date) %>%

cor(use='na.or.complete') %>%

ggcorrplot(method='square',

colors = c("#e3120b", "white", '#91b8bd'),

lab=TRUE, lab_size = 7)

A seguir, colocamos um gráfico de correlação como abaixo.

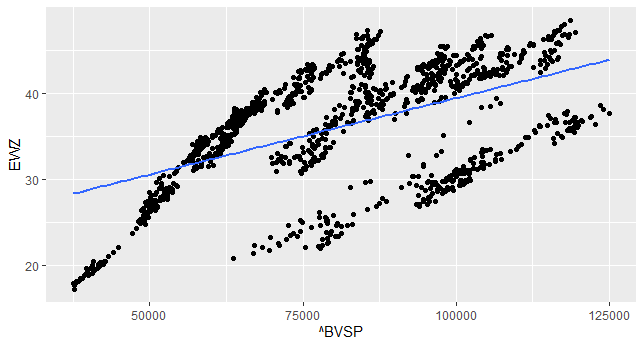

A análise acima parece indicar uma correlação positiva entre as séries, o que era esperado, dada a construção do EWZ. Mas será que essa correlação implica em causalidade? Para testar isso, aplicamos o procedimento de Toda e Yamamoto (1995). De fato, conseguimos rejeitar a hipótese nula de não granger causa quando o sentido é do IBOVESPA para o EWZ, o que indica uma causalidade no sentido de Granger nessa direção. Algo que, por óbvio, era esperado.

____________________

(*) Os códigos completos do exercício estão disponíveis no Clube AM.