Como tenho mostrado nesse espaço ao longo das últimas semanas, a inflação medida pelo IPCA sofreu um choque no último trimestre de 2019 causado, basicamente, pela maior demanda da China por proteínas. Isso fez com que subitens ligados à carne tivessem um repique inflacionário, causando um deslocamento do índice cheio para próximo da meta de inflação. Os dados mais recentes, contudo, mostram uma dissipação desse movimento. Não por outro motivo, a expectativa de inflação para o final de 2020 despencou no Focus, chegando a 3,25% - para uma meta de 4%.

Mais interessante do que acompanhar o índice cheio, entretanto, tem sido verificar o comportamento dos núcleos de inflação. A ideia de um núcleo é capturar a tendência da inflação ao longo do tempo, retirando assim variações idiossincráticas. Em outros palavras, busca capturar a persistência do aumento de preços ao longo do tempo. Considere, por exemplo, que o preço de um bem/serviço varie de acordo com a equação

, onde

representa uma tendência e

uma idiossincracia. Desse modo, para

bens/serviços, o núcleo será dado por:

(1)

Em outras palavras, o objetivo do núcleo é reconhecer e retirar a parte idiossincrática, , concentrando-se na verdadeira tendência da variação dos preços ao longo do tempo. Não à toa, Bancos Centrais de todo o mundo procuram construir e acompanhar medidas de núcleo de inflação. No Brasil, em particular, temos atualmente sete medidas de núcleo - para saber mais sobre eles, ver aqui.

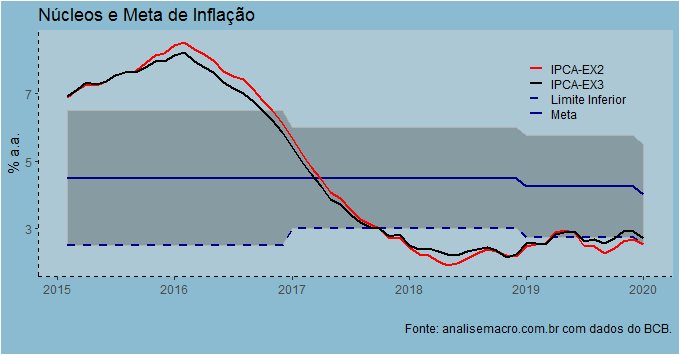

Tendo isso em consideração, podemos nos concentrar nos núcleos de inflação mais sensíveis ao ciclo econômico, isto é, à ociosidade da economia. Das sete medidas construídas e divulgadas pelo Banco Central, os núcleos IPCA-EX2 e IPCA-EX3 seriam aqueles mais correlacionados à medidas de hiato do produto. Com efeito, podemos compará-los à meta de inflação. O gráfico a seguir ilustra.

Como é possível verificar, os núcleos mais sensíveis ao hiato do produto estão performando próximos ao limite inferior da meta de inflação, após a desinflação de 2016. A posição dos núcleos nessa situação, por suposto, mostra uma ociosidade ainda bastante elevada, com baixa pressão inflacionária.

O que esse dado mostra é que a política monetária atual, situada em posição expansionista, é condizente com o estado da economia, de elevada ociosidade. E, ademais, não há motivo para esperar uma alta de juros tão cedo por parte do Comitê de Política Monetária. O risco aqui, como mostra a ata divulgada hoje pela manhã, é de que o Comitê tenha de rever a posição de manutenção dos juros em 4,25% para baixo em algum ponto nos próximos meses. Combinado, claro, com a perspectiva para o nível de atividade.

(*) Isso e muito mais você aprende em nossos Cursos Aplicados de R.

___________