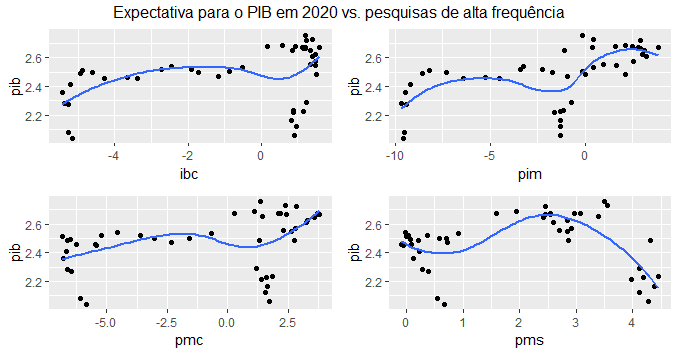

Nas semanas anteriores, o IBGE divulgou os dados de nível de atividade das pesquisas de alta frequência (PMC, PMS e PIM-PF) referentes a dezembro. O Banco Central também divulgou o seu indicador de nível de atividade, o IBC-Br. Os resultados foram negativos na margem, mostrando uma dissipação dos efeitos do FGTS no quarto trimestre. Com efeito, há um início de revisão pelas instituições participantes do boletim Focus na expectativa de crescimento para esse ano.

Esse cenário de atividade fraca e núcleos inflação mostrando ociosidade ainda elevada começa a levar a uma revisão na expectativa de juros para o ano que vem. Os participantes do TOP5 Médio Prazo já enxergam uma taxa de juros de 5,75% no final de 2021, abaixo dos 6,25% que eram projetados há quatro semanas. A mediana do mercado também revisou a expectativa para 6% na semana passada.

A semana, por fim, é marcada pela divulgação do IPCA-15 e pelos dados do CAGED.

(*) Isso e muito mais você aprende em nossos Cursos Aplicados de R.

___________