Contrariando os resultados das pesquisas do Comércio, Serviços e Indústria, o IBC-Br, o índice de nível de atividade do Banco Central avançou em novembro 0,18%, contra o mês de outubro. O índice conta com script automático que é ensinado/disponibilizado no nosso Curso de Análise de Conjuntura usando o R. A seguir, resumimos os dados do mesmo.

library(ggplot2)

library(scales)

library(gridExtra)

library(BETS)

ibc = BETSget(24363, data.frame=TRUE)

ibc_sa = BETSget(24364, data.frame=TRUE)

ibc = data.frame(ibc$date, ibc$value, ibc_sa$value)

colnames(ibc) = c('dates', 'ibc', 'ibc_sa')

Com os dados do índice em mãos, nós construímos uma tabela resumo com os últimos resultados.

| Mensal | Trimestral | Interanual | Anual | |

|---|---|---|---|---|

| 2019 Sep | 0,44 | 0,79 | 2,07 | 1,01 |

| 2019 Oct | 0,09 | 0,67 | 1,98 | 0,95 |

| 2019 Nov | 0,18 | 0,75 | 1,10 | 0,90 |

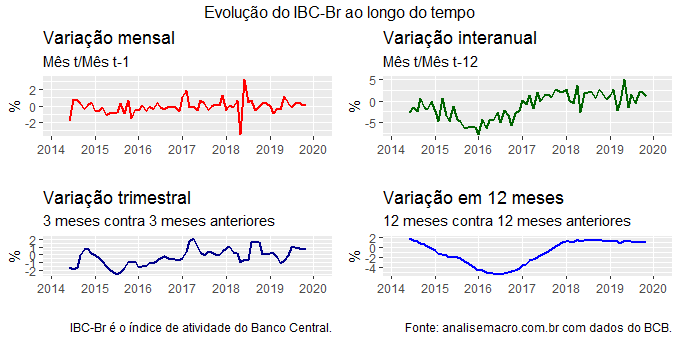

Como é possível ver, na comparação interanual houve avanço de 1,10% e no acumulado em 12 meses, o índice mantém crescimento de 0,9%. Os gráficos a seguir resumem a trajetória das principais métricas de crescimento do índice.

O IBC-Br resume as principais pesquisas de nível de atividade. A despeito do crescimento na margem, a variação em 12 meses ainda mostra um cenário de estagnação próxima a 1%. A expectativa, diga-se, é que isso mude ao longo de 2020.

_________________

(*) Aprenda a construir análises como essa em nossos Cursos Aplicados de R: