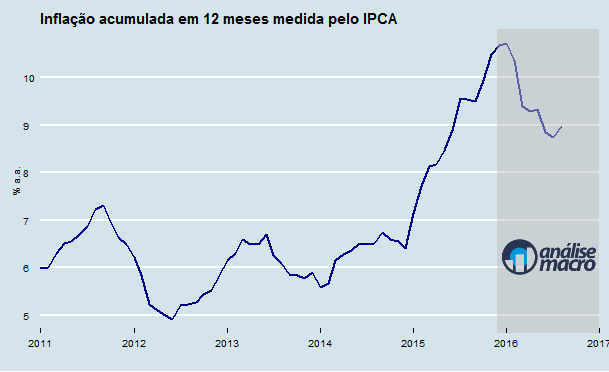

Um dos temas da conjuntura mais discutidos no momento é se o Banco Central vai ou não começar a reduzir juros ainda esse ano. Há argumentos para os dois lados. Os que observam espaço para redução citam, em geral, a elevada ociosidade da economia, refletida principalmente pelo elevado desemprego do fator trabalho. Já os que advogam pela manutenção da taxa de juros no atual patamar citam a ainda lenta convergência da inflação, como pode ser visto no gráfico abaixo.

Há alguns fatores "estruturais" que explicam essa reticência na queda da inflação. Como discutido mais detalhadamente aqui, a manutenção de inflação sempre acima da meta (que é de 4,5%) no período recente foi decisivo para causar uma desancoragem das expectativas, o que por sua vez fez aumentar a inércia inflacionária. Isso tem efeito direto sobre a resistência do aumento de preços, isto é, para desinflacionar a economia é preciso uma abertura do hiato do produto maior.

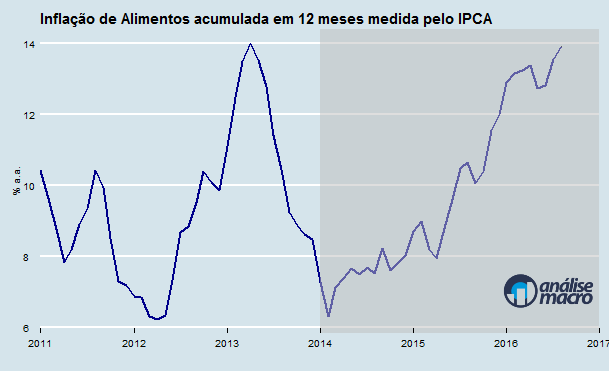

Para além dessas questões, há um uma resistência maior advinda do grupo alimentos e bebidas. A inflação nesse grupo era de 6,31% a.a. em fevereiro de 2014 e passou para 13,91% a.a. em agosto desse ano. O gráfico abaixo ilustra o processo.

Esses problemas se somam à questão fiscal. O Brasil, afinal, saiu de um superávit primário entre 2% e 2,5% do PIB para um déficit primário de mesmo montante. Isso tem impacto direto sobre o trabalho do Banco Central de querer fazer convergir a inflação para a meta. E até o momento não parece ser algo, nem de longe, equacionado.

A Curva de Reação do Banco Central

Isso dito, chamo atenção para uma mudança de postura da atual diretoria em relação à anterior no que tange ao maior peso dado às expectativas de inflação. Fato, aliás, já registrado nesse espaço aqui. Nesse modelo, chamado de Inflation Forecast Targeting, o Banco Central ajusta o instrumento de política monetária de modo a garantir a convergência entre suas projeções de inflação e a meta previamente definida. Em outras palavras, o Banco Central observa as expectativas como uma meta intermediária à convergência da inflação.

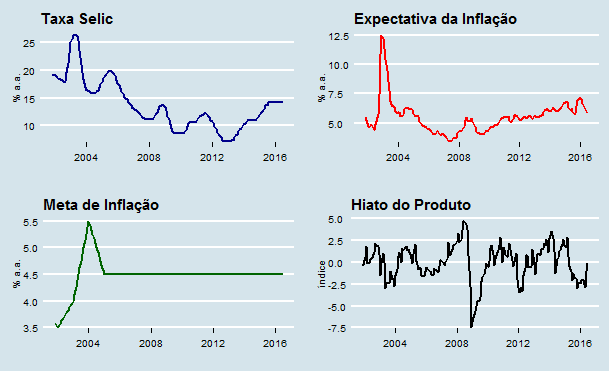

Em termos empíricos, é mesmo o caso? Isto é, de fato, o Banco Central reage a desvios entre expectativas de inflação e meta? Para ilustrar, vamos considerar uma Curva de Reação como abaixo

(1)

Nesses termos, toda vez que as expectativas de inflação, , se distanciam da meta, o Banco Central eleva a taxa de juros.

Usando a taxa Selic, o PIB mensal do IBRE/FGV, a meta de inflação e as expectativas de inflação 12 meses à frente, nós de fato podemos estimar (1) para ver se essa hipótese é aderante aos fatos.

Com base nesses dados, nós estimamos (1). A tabela abaixo resume a estimativa.

| Dependent variable: | |

| SELIC | |

| lag(SELIC, -1) | 1.647*** |

| (0.060) | |

| lag(SELIC, -2) | -0.654*** |

| (0.060) | |

| DESVIO | 0.042** |

| (0.019) | |

| lag(HIATO, -1) | 0.033*** |

| (0.008) | |

| Constant | 0.048 |

| (0.058) | |

| Observations | 149 |

| R2 | 0.997 |

| Adjusted R2 | 0.997 |

| Residual Std. Error | 0.167 (df = 144) |

| F Statistic | 13,666.310*** (df = 4; 144) |

| Note: | *p<0.1; **p<0.05; ***p<0.01 |

Observa-se que o coeficiente do desvio é, de fato, positivo e estatisticamente significativo. A evidência diz que o Banco Central reage a desvios entre expectativas de inflação e meta. Se for, desse modo, uma opção dessa diretoria dar maior peso às expectativas, poderíamos nos guiar por elas para saber se há nesse momento espaço para algum corte de juros em 2016.

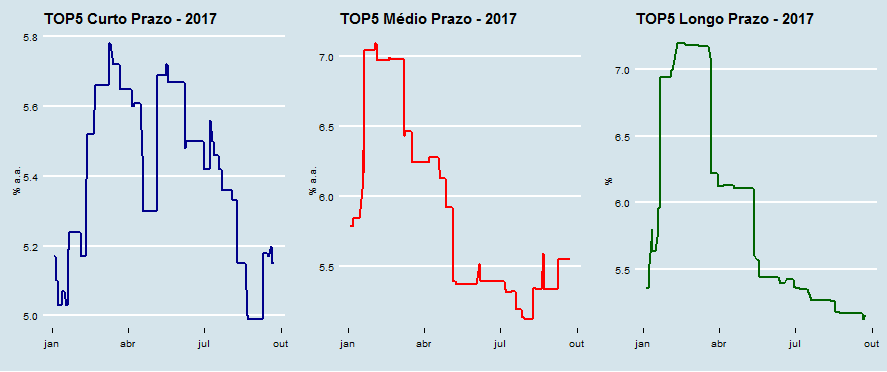

Os gráficos acima mostram as expectativas diárias de inflação do TOP5, pelos três rankings disponíveis no boletim Focus, ao longo desse ano para 2017. Há, por suposto, um claro recuo nas projeções de inflação para o próximo ano. Elas, entretanto, ainda se situam acima de 5% a.a., o que não sugere, ao menos por enquanto, uma convergência da inflação efetiva para a meta (de 4,5%).

Não se autoriza, portanto, uma redução da taxa de juros nesse momento, por essa via. Alguma cautela adicional deveria acompanhar as próximas decisões do Banco Central. Isto porque, se o problema fiscal não for minimamente equacionado, corre-se o risco de o Banco Central ter de voltar atrás na redução da taxa de juros, o que corroeria todo o trabalho feito até aqui. O mais coerente, por suposto, dada a comunicação feita até aqui, seria aguardar uma redução um pouco maior das expectativas, assim como uma sinalização mais clara sobre o caos fiscal.

A ver qual caminho o Banco Central irá tomar...