O economista Alan Blinder em seu excelente Bancos Centrais: teoria e prática é direto sobre o que considera uma política monetária neutra: "(...) a definição proposta de neutralidade é orientada inteiramente para o controle da inflação, como parece apropriado dado que a estabilidade de preços é a responsabilidade prioritária de qualquer banco central. Segundo a minha proposta de definição, a política monetária 'neutra' é coerente com a inflação constante a médio prazo. Qualquer taxa de juros real mais alta constitui 'contração monetária' e acabará implicando em uma queda da inflação; qualquer taxa real mais baixa é 'expansão monetária' e sinaliza um aumento de inflação".

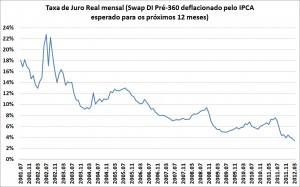

A observação de Blinder não deixa de ser válida em momentos de crise como a atual. Não deixa de ser verdade que uma política monetária neutra é aquela que não pressiona o nível geral de preços. Em momentos de aversão a risco [como o atual] a política monetária tem sido expansionista, como pode ser visto no gráfico abaixo. O juro neutro, conforme pesquisa recente do Banco Central, estaria em 5,5%. Não resta dúvidas, portanto, que o momento atual é de expansão monetária. Isto é, a política monetária tem tido como objetivo aproximar o PIB efetivo do seu potencial, fechando assim o hiato - que estaria negativo.

O diabo, leitor, são os detalhes! Lembrando os canais de transmissão da política monetária: crédito, expectativas, câmbio, ativos e curva de juros. Como já escrevi aqui, o endividamento das famílias está em um nível elevado, o que dificulta a transmissão via o canal de crédito da política monetária. O canal das expectativas vem azedando cada vez mais com as perspectivas que vem da Europa, da China e dos EUA. O canal cambial, pelo mesmo motivo anterior, também não está ajudando. Se existe algum tipo de efeito riqueza [relevante] no Brasil, com a queda acentuada da Bovespa, o canal de ativos não deve ajudar muito. O último canal, a curva de juros, tem demorado para mostrar seus efeitos plenos. Isso é provocado pelas defasagens inerentes ao processo.

O momento atual é de incerteza e mesmo que exista espaço para uma política econômica anticíclica, esta atua em um cenário extremamente complicado. Não é por outro motivo que o organismo econômico é interessante. As relações causais não são simples, diretas e sem parágrafos únicos. É preciso entender o contexto para avaliar se juros reais abaixo da taxa neutra levarão o produto efetivo para mais perto [ou não] do potencial. Não é tarefa simples, leitor.

Em outros termos é preciso dizer que existem múltiplos equilíbrios em uma economia de mercado. O momento atual talvez seja de um equilíbrio abaixo do pleno emprego de fatores, i.e., com o produto efetivo abaixo do potencial de crescimento da economia. A incerteza da crise causa aversão a risco, afastando investimentos de maior prazo e consumo presente em detrimento de consumo futuro. É nesse contexto que deve ser entendido o conceito de política monetária neutra no momento de crise atual. A taxa de juros real neutra, aquela que não pressiona a inflação, não é estática, imutável. Ela se modifica em virtude de diversos fatores - como quase tudo em economia, aliás. Daí que o conceito de neutralidade da taxa de juros não deve ser tomada de forma operacional, i.e., não deve ser empregada para conduzir a política monetária. Ela é mais um conceito do que algo observável.

Ainda que possamos entender a política monetária atual como expansionista, é preciso compreender as complicações da crise. Afinal, a política monetária não atua no vácuo. Os mecanismos de transmissão não são automáticos, eles podem ou não transmitir os efeitos da redução dos juros. É isso que Keynes postou brilhantemente em seu Cap. 17 da Teoria Geral. O equilíbrio atual é diferente daquele do imediato pós-crise. As coisas mudaram. E, claro, é preciso aguardar o fim das defasagens para se ter a exata noção em qual equilíbrio estamos... 🙂

Update: Acabei de ler que o IPEA publicou um estudo econométrico contendo o que eu disse nesse post. Para lê-lo, clique aqui.